Oktober ble en sterk måned for kapitalmarkedene. Verdensindeksen og Oslo Børs steg begge med syv prosent, mens internasjonale kredittpåslag falt markant. Energiaksjer steg mest, godt hjulpet av økte oljepriser, og verdiaksjer gjorde det nok en gang klart bedre enn vekstaksjer. Rapporteringssesongen har vært relativt god, unntatt for de store amerikanske teknologiselskapene. Oppgangen i kapitalmarkedene fant tilsynelatende ikke støtte i den makroøkonomiske utviklingen. Inflasjon og lange renter steg videre, selv om fallet i container-rater er positivt for inflasjonsutsiktene. Det kan imidlertid tenkes at kapitalmarkedene allerede har priset inn de svake økonomiske utsiktene.

Markedsrapport oktober 2022

Oslo, 7. november 2022Konjunkturer og råvarer

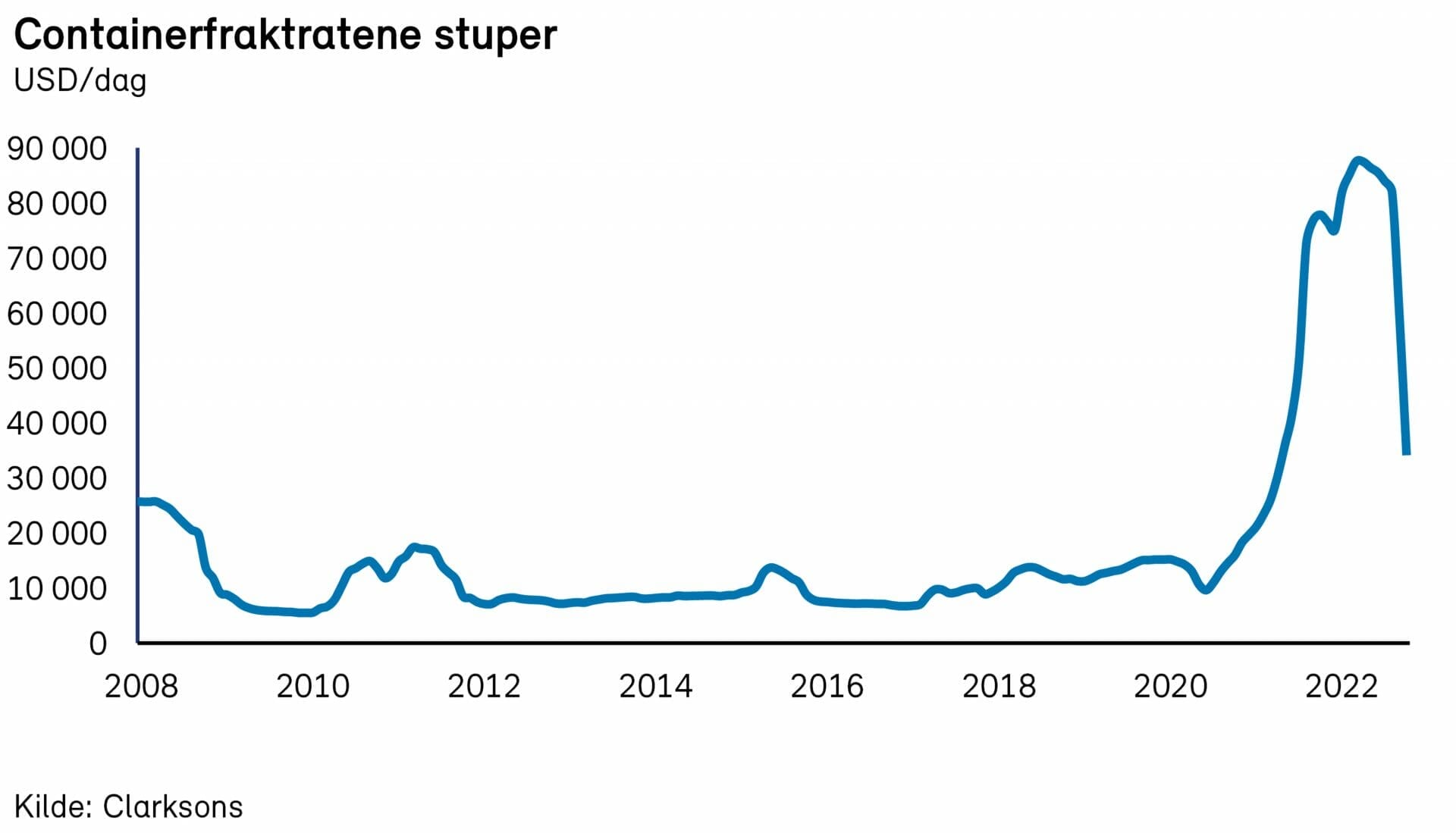

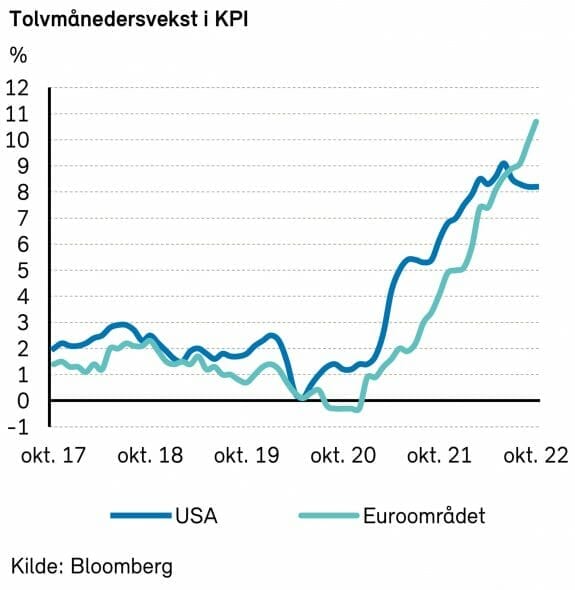

Gitt den positive utviklingen i kapitalmarkedene i oktober skulle man kanskje tro at det makroøkonomiske bildet bedret seg betydelig. Dette ser imidlertid ikke ut til å ha vært tilfelle. Inflasjonen overrasket nok en gang på oppsiden både i USA og Eurosonen, og bidro til å opprettholde presset på sentralbankene for å fortsette med kraftige rentehevinger. I tråd med dette var det ingen endring i den nedadgående trenden for ekspertenes makroøkonomiske vekstanslag. Noen lyspunkter mht. inflasjonsutviklingen var det riktignok: Gass- og strømprisene i Europa falt kraftig for andre måned på rad, mens det globalt er klare tegn til færre flaskehalser og reduserte transportkostnader.

Ifølge Bloombergs sammenstilling fortsetter økonomenes vekstanslag å falle, både for i år og neste år. Siden begynnelsen av året er det globale vekstanslaget for 2022 kommet ned med 1,5%-poeng, til 2,9%. For 2023 er anslaget kommet ned nesten like mye, til 2,3%. Nedjusteringene gjelder både USA, Eurosonen og Kina. For USA og Eurosonen er anslagene for neste år kommet ned i hhv 0,4% og null. Årsaken til den negative utviklingen er strammere finansielle forhold, energikrisen i Europa og boligmarkedsnedturen i Kina og andre steder. Høy inflasjon reduserer kjøpekraften til både husholdninger og bedrifter, og bidrar til at forbrukertilliten er på bunnivå de fleste steder.

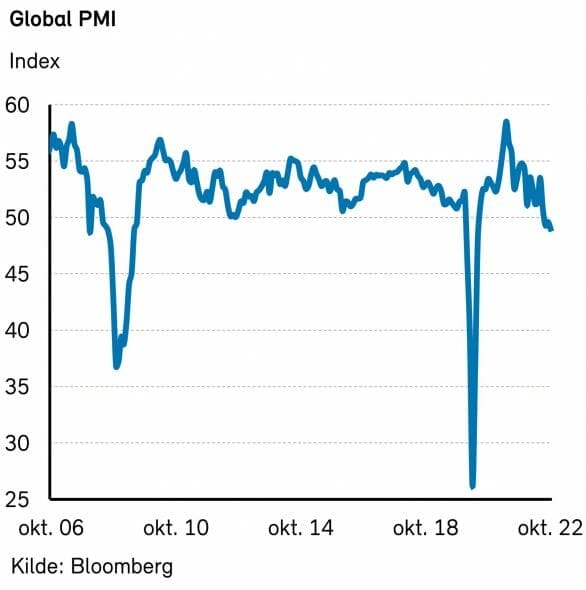

Ferske tall for den globale innkjøpssjefindeksen viser et nytt fall, til et nivå som er konsistent med en kvartalsvis annualisert vekst i verdensøkonomien så vidt over null. Det kan tilsi at økonomenes vekstanslag vil fortsette trenden nedover i tiden som kommer.

Det kan tenkes at kapitalmarkedene, som er fremoverskuende, allerede priser inn den kommende svake økonomiske utviklingen. Men det kan også være at den siste tids oppgang bare er en ny tyvstart, slik man opplevde i sommer. Det blir spennende å følge utviklingen fremover!

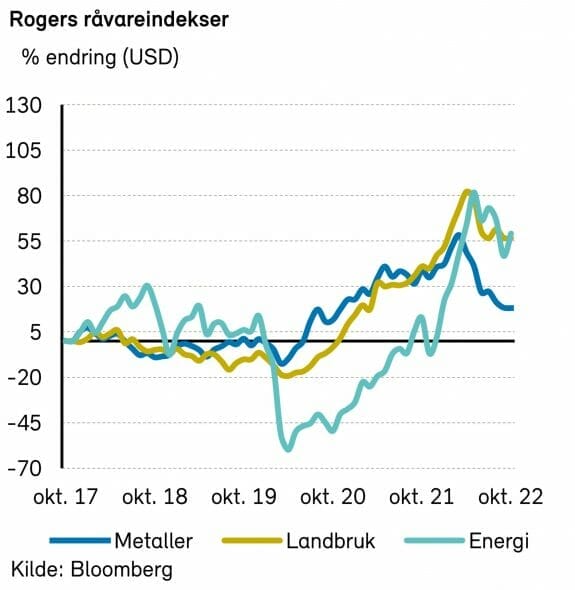

Optimismen i kapitalmarkedene smittet tilsynelatende over på råvareprisene i oktober. Rogers råvareindeks steg med over 3%, og er opp 18% hittil i år, målt i USD. Oppgangen var drevet av energiprisene, som steg 8%, mens prisene på metaller og jordbruksvarer fikk en relativ flat utvikling.

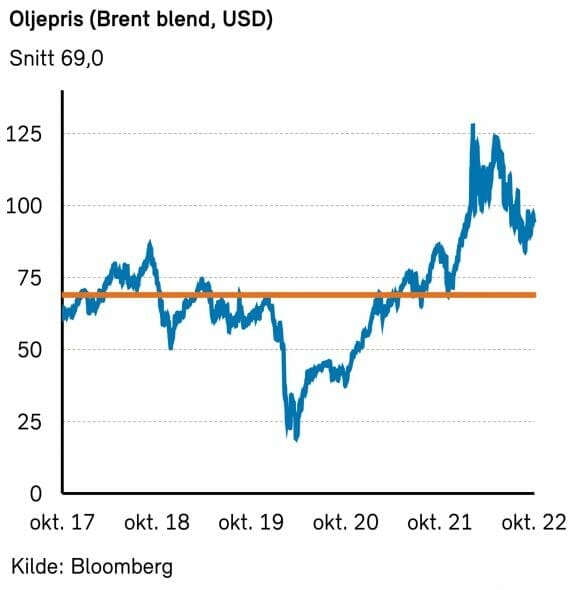

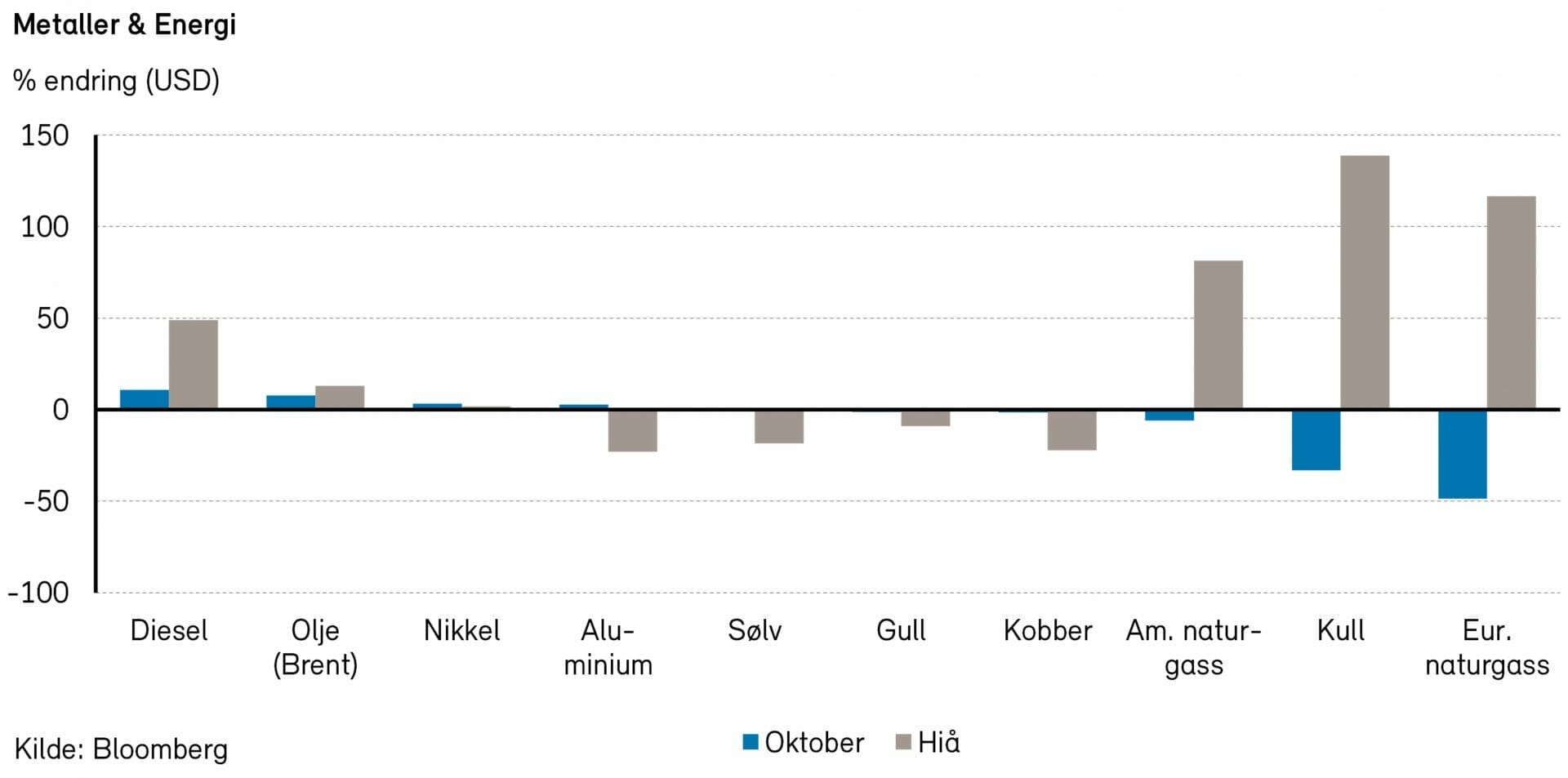

Rogers energiindeks er nå opp formidable 56% hittil i år, målt i USD. Oljeprisene, som steg mellom 8% og 9% i oktober, har vært en viktig driver. Brent- og WTI-oljen endte måneden på henholdsvis 95,8 og 86,5 USD per fat. Gassprisene gikk i motsatt retning i oktober. Amerikanske naturgasspriser falt med drøye 6%, mens gassprisene i Europa og Storbritannia falt med 50-60%. Prisene på bensin og diesel steg med 10-14%.

På tross av eksplosjonene ved gassrørene i Østersjøen i september har europeiske gasspriser falt mye den siste tiden. Etter Russlands invasjon av Ukraina har Europa «støvsugd» markedet for flytende naturgass (LNG) for å erstatte russisk gass. Prisene på LNG har steget såpass mye at flere asiatiske land har byttet fra gass til kull. Europa har fylt opp sine gasslagre gjennom sommeren og høsten. Fortsatt ligger det fullastede LNG-båter utenfor Europa, klare med mer gass når lagrene har rom for dette. Varmt vær har også svekket etterspørselen. Gassprisene er nå tilbake på nivåer fra i fjor høst, før krigen i Ukraina startet. Asiatiske kjøpere har igjen begynt å konkurrere om flere LNG laster for å fylle opp sine lagre før vinteren. Når vi etter hvert får «normale» vintertemperaturer vil etterspørselen øke kraftig og vi forventer derfor at gassprisene vil øke fremover.

Oljeprisene steg som nevnt i oktober, etter flere måneder med fall. Av frykt for resesjon og fallende etterspørsel ble OPEC-landene enige om å kutte oljeproduksjonen med to millioner fat per dag. I og med at flere OPEC land sliter med å komme opp på nivåene som kuttavtalen tillater, mener analytikere at de reelle kuttene fra OPEC vil bli på under en million fat per dag. Den nye kuttavtalen er ikke godt nytt for President Biden, som har jobbet hardt for å få ned oljeprisen før mellomvalget i USA i november. Som svar på kuttavtalen har Biden-administrasjonen besluttet å selge 15 millioner fat fra de strategiske lagrene i desember. DNB estimerer at OECD-landene har redusert sine strategiske lagre med nærmere 250 millioner fat så langt i år. Det legger ytterligere press på et allerede stramt oljemarked. Våre forventninger er derfor at oljeprisene vil stige noe fremover, men det er risiko for at resesjonsfrykt kan påvirke prisene negativt.

Rogers metallindeks hadde en flat utvikling i oktober, og er fortsatt ned ca. 16% så langt i år (målt i USD). Markedet hadde nok håpet på signaler om gjenåpning av det kinesiske samfunnet i forbindelse med den 20. partikongressen, men president Xi forsvarte landets Covid-strategi. Det ser derfor ikke ut til at metallprisene får noe hjelp fra Kina den nærmeste tiden.

Rogers jordbruksindeks hadde også en flat utvikling i oktober og er opp nærmere 7% så langt i år, målt i USD.

Renter, inflasjon og valuta

Inflasjonen i Eurosonen satte enda en ny rekord i september, med et byks til 10,7% å/å. Det var 0,4%-poeng høyere enn ventet. Energiprisene har mye av skylden for den høye inflasjonen, men også kjerneinflasjonen steg videre, til 5,0%.

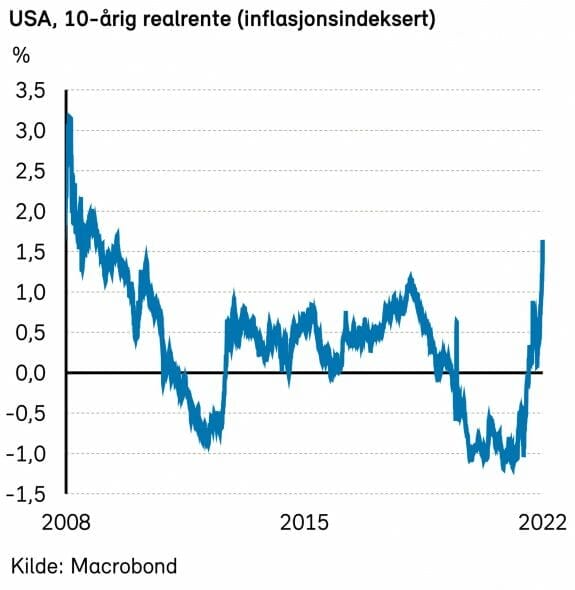

Også i USA var konsumprisveksten høyere enn ventet. Samlet inflasjon tikket ned til 8,2%, mens kjerneinflasjonen steg til 6,3%. Begge deler var en tidel høyere enn ventet.

Gass- og strømprisene i Europa falt i oktober, blant annet siden gasslagrene i Europa nå er fylt opp. Men vinteren kommer ubønnhørlig og med det ventes høyere priser igjen. Av mer varig art er nok signalene om at færre og mindre flaskehalser, kombinert med redusert vareetterspørsel, har fått både ratene innen containershipping og bedriftenes leveringstider til å stupe. Enkelte råvarepriser er også kommet kraftig ned, eksempelvis jernmalm, som får merke svekkelsen i kinesiske eiendomsinvesteringer.

Den høye inflasjonen bidrar til at sentralbankene forsterker signalene om at styringsrentene skal videre opp. ECB valgte som ventet å heve styringsrenten med 0,75%-poeng i oktober (til 1,5%), og indikerte at det ligger flere rentehevinger i løypa. Markedets renteforventninger falt imidlertid noe etter ECBs pressekonferanse, hvor det ble varslet at tempoet i hevingene vil bli noe lavere. Det prises inn om lag 1 ¼ prosentpoeng rentehevinger innen sommeren.

I USA valgte Federal Reserve i begynnelsen av november som ventet å heve renten med 0,75%, for fjerde gang på rad, til 4%. Det ble også her varslet at tempoet i rentehevingene vil komme ned, men samtidig at toppen blir minst like høy som tidligere indikert, rundt 5%. Det er en ny bekreftelse på at Federal Reserve gjør sitt ytterste for å bekjempe inflasjonen. Hensynet til realøkonomien må vike, og den økonomiske veksten blir derfor svak og kanskje negativ.

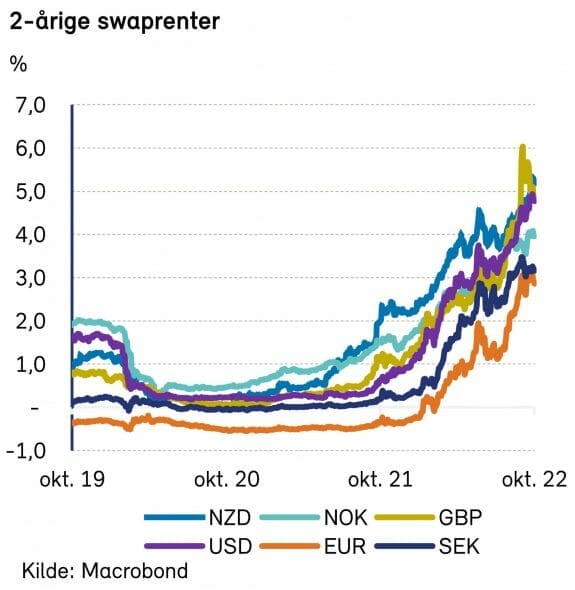

I USA priser markedet inn en styringsrente på 5% ved utgangen av neste år. Signalene om at renten vil bli liggende høyt en stund, bidro til at toårs swaprente steg kraftig også i oktober. Oppgangen ble på drøye 40 punkter, til 4,82%. I skrivende stund har den faktisk passert 5%. Til sammenligning steg den tilsvarende renten i Eurosonen med bare 5 punkter, til 2,87%.

Tiårs statsobligasjonsrente i USA steg nok en gang i oktober, men ikke like mye som i foregående måneder. Oppgangen ble på 22 punkter, til 4,05%. Tilsvarende tyske renter var omtrent uendret på 2,14%.

Den britiske regjeringen, som i september overrumplet markedene med forslag om svært ekspansiv finanspolitikk, måtte krype til korset og trekke tilbake forslaget. Det endte med at nye koster måtte inn, blant annet ble statsminister Liz Truss erstattet av Rishi Sunak. Dette bidro til at tiårs statsrente i Storbritannia falt tilbake med 58 punkter, til 3,34%.

På valutafronten ble US dollar noe svakere mot euro, men dagens nivå (0,99 EURUSD) er fortsatt opp 13% på året.

Den norske kronen hentet inn om lag halvparten av svekkelsen fra foregående måned. Hovedforklaringen var nok økt risikoappetitt i markedene, kombinert med høyere oljepris.

Norsk økonomi

«Et budsjett for trygghet og rettferdig fordeling» var overskriften da statsbudsjettet for 2023 ble lagt frem den 6. oktober. Krig, energikrise og økte priser skulle møtes med et «ansvarlig og rettferdig» budsjett, med mål om bedre fordeling og trygghet i en vanskelig tid. Finansminister Trygve Slagsvold Vedum (Sp) uttalte:

De som har sterkest rygg, må bidra litt mer, samtidig som vanlige folk med vanlige inntekter, får skattelette.

Definisjonen på «vanlige folk» og «vanlige inntekter» er litt uklar, men den økte arbeidsgiveravgiften på fem prosentpoeng for de som tjener over 750 000 kr kan være en indikasjon på hvem som ikke er det. Det er uklart hvorvidt innslaget er fra første krone eller marginalkronen, men estimatet er at omtrent 7,7 mrd. skal inndras fra den såkalte høyinntektsgruppen (eller deres arbeidsgivere). Til sammenligning vil elektrifiseringen av norsk sokkel koste ca. 50 mrd.

Fra næringslivet er retorikken skarp. Flere selskaper har allerede meldt om store ekstrakostnader knyttet til den økte arbeidsgiveravgiften, og på sikt kan politikernes grep føre til færre ansettelser. Den økte avgiften sees på som et angrep på kunnskapsbedrifter, og flere hevder at konkurransen fra utlandet nå blir tøffere og konkurransevridende.

Regjeringen har riktignok poengtert at skjerpelsen er midlertidig og i utgangspunktet kun skal gjelde ett år. Vi minner om at avgifter historisk har vært vanskelig å reversere. Regjeringen synes å undervurdere det private næringslivets evne til å gjøre fellesskapets kake større, og foretrekker så langt å inndra stykker etter eget forgodtbefinnende.

Et selskap som blir truffet av den økte arbeidsgiveravgiften er den rådgivende ingeniørbedriften Multiconsult. Deres ansatte er i stor utstrekning «vanlige folk», med greie inntekter sett opp mot utdannelse og erfaring. Avgiftsøkningen vil like fullt redusere deres resultat før skatt med 4-5%, og gjøre at utenlandske konkurrenter i prinsippet kan prise under Multiconsult med samme lønnsomhet.

Risikoen er at norske selskaper vil tape markedsandeler i Norge. Antageligvis var ikke det intensjonen da Støre og Vedum lette etter måter å tette budsjetthullene på.

På TV2s partibarometer fra 3. oktober ville Ap og Sp fått 24 mandater mindre (totalt 52) enn ved valget i 2021. Høyre og Frp går frem 17 mandater (totalt 74). Det blåser en blå vind over Norge.

Nordisk økonomi

Rekordhøy inflasjon og økende renter fortsetter å tynge utsiktene for de nordiske økonomiene. Ledende eksperter forventer negativ BNP-vekst i 2023 for de nordiske landene, med unntak av Norge.

Svensk inflasjon (CPIF) økte til 9,7% å/å i september, opp 0,7%-poeng fra foregående måned. Det svenske finansdepartementet presenterte i slutten av måneden sine framskrivinger for svensk økonomi. Hovedscenariet for 2023 er nå resesjon og et fall i bnp på 0,4%-poeng, samt høyere arbeidsledighet. Finansdepartementet forventer at styringsrenten er på 2,7% ved slutten av neste år. De svakere vekstutsiktene for 2023 er også reflektert i den svenske innkjøpssjefindeksen (PMI), som falt for tredje måned på rad og nådde et nytt bunnpunkt (46,8). De initielle lønnsforhandlingene mellom industrien og arbeidsgiverne i Sverige er nå i gang (lønnsoppgjøret settes i mars 2023). Lønnsutspillet fra industrien er på 4,4%, noe som eventuelt vil være det høyeste tariff-oppgjøret siden 1997. Et rekordhøyt lønnsoppgjør vil gå direkte imot Riksbanken, som har formanet moderasjon for å få bukt med inflasjonen.

Dansk inflasjon endte på 10,0% å/å i september, det høyeste på 40 år, og opp fra 8,9% i august. Kjerneinflasjonen falt imidlertid med 0,1%-poeng, til 5,9%. Ledende eksperter forventer at toppen for dansk inflasjon er i ferd med å nås, på bakgrunn av fallende energipriser og matvarepriser. Å komme tilbake til et normalnivå for inflasjonen er likevel forventet å ta tid. I likhet med ECB hevet også den danske sentralbanken styringsrenten i oktober. Den danske sentralbanken hevet dog renten med bare 0,6%-poeng (vs. ECBs 0,75%-poeng), for å motvirke en sterk dansk krone mot euro. På den politiske siden gjorde Mette Fredriksen og Sosialdemokratene et godt valg. Det er forventet at Mette Fredriksen vil forsøke å samle et mandat rundt en sentrumsregjering. Historisk har dansk politikk ligget sentrumsnært og således vært stabilitetsorientert. Ledende eksperter forventer mye av det samme fremover, og liten endring i økonomien.

Finsk inflasjon landet på 8,1% å/å i september, opp 0,5%-poeng fra måneden før. Den finske sentralbanken hevet i likhet med ECB styringsrenten med 0,75%-poeng, naturlig nok siden Finland er del av eurosonen. I likhet med i de øvrige nordiske økonomiene fortsatte sentimentet blant forbrukerne å være svakt i oktober. De siste målingene er de laveste noen gang, siden målingene startet i 1995. På den sikkerhetspolitiske fronten har Tyrkia og Ungarn fortsatt ikke ratifisert Finlands og Sveriges Nato-medlemskap, noe som skaper ekstra usikkerhet på kort sikt.

Internasjonale aksjemarkeder

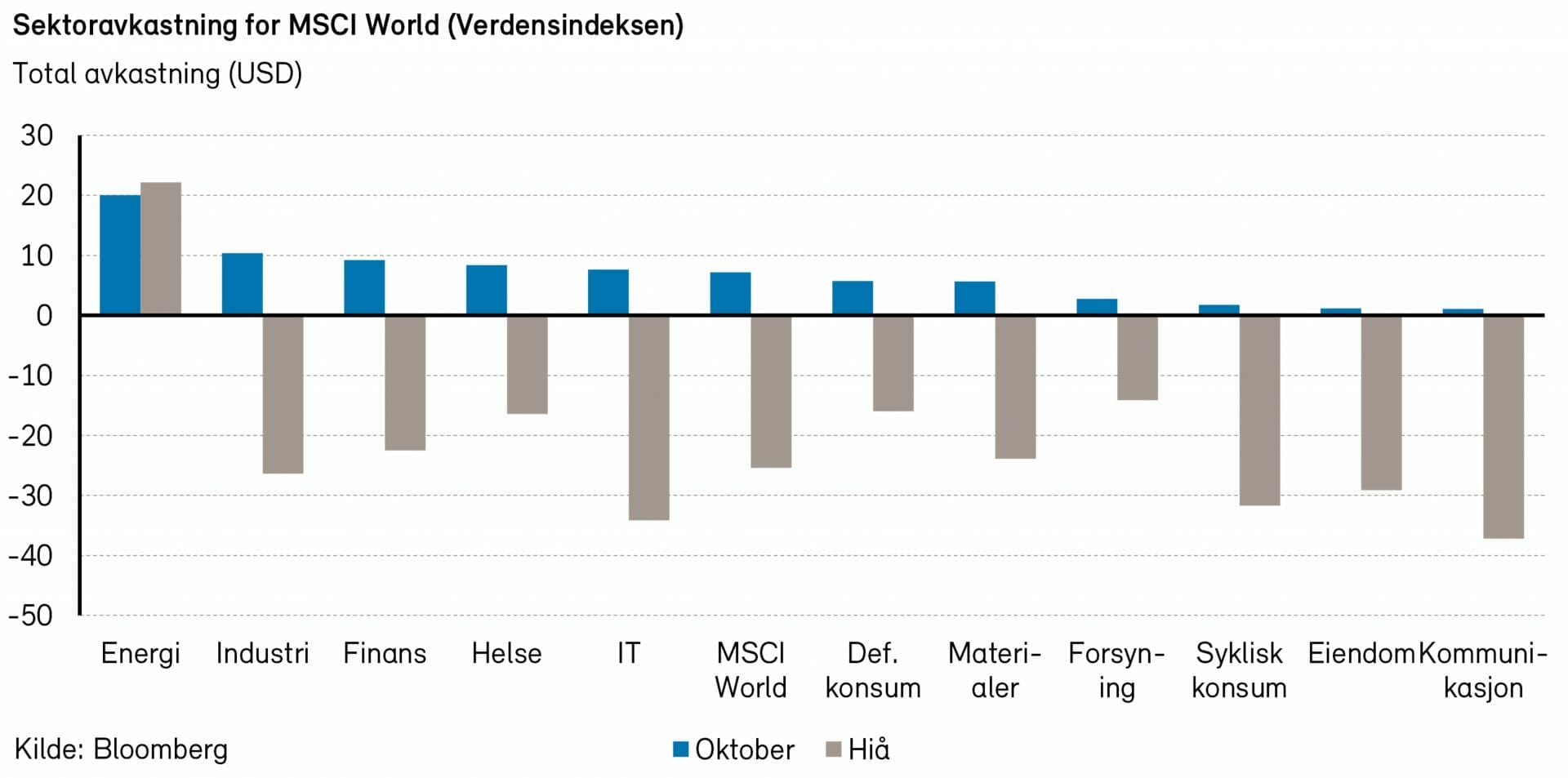

Globale aksjemarkeder steg markant i oktober, og er fortsatt preget av store svingninger. Det er stor usikkerhet omkring den makroøkonomiske utviklingen, hvor høy inflasjon og økte renteforventninger fortsatt ikke har gjenspeilet seg i et svakere amerikansk arbeidsmarked. Korte og lange markedsrenter økte gjennom måneden, men på tross av dette falt altså risikopremiene i aksjemarkedet. Verdensindeksen (MSCI World totalavkastning) var opp 7,2% målt i amerikanske dollar.

Innenfor fremvoksende markeder er det riktignok mindre hyggelige tider for aksjonærene. MSCI Emerging Markets-indeksen var ned 3,1% i oktober, målt i amerikanske dollar. Nedgangen er i stor grad drevet av Kina (MSCI China ned 16,8% i dollar).

Ved månedsskiftet var vi godt i gang med resultatsesongen for tredje kvartal, og det viser seg at mange selskaper holder inntjeningen oppe (selv om forventningene har kommet en del ned i løpet av de siste månedene). Blant unntakene finner vi flere av de største teknologiselskapene. Amazon og Meta (Facebook) sjokkerte markedet med dårlige tall og fremtidsutsikter. Dette gjaldt spesielt Meta, som var ned 31,3% i oktober. Markedet setter liten pris på selskapets enorme investeringer i deres «metaverse»-satsing og verdien av selskapet er nå omtrent en fjerdedel av det den var på topp i 2021.

I USA steg aksjemarkedet (S&P 500) med 8,0% i oktober og alle sektorer hadde positiv avkastning. Det største bidraget kom fra teknologi (+7,4%) og helse (+9,5%). Energi (+24,4%) hadde den klart beste avkastningen. Apple (+11,0%) hadde en god måned og var derfor største positive bidragsyter. Oljeselskapene Exxon (+26,9%) og Chevron (25,9%) leverte også et stort bidrag til indeksavkastningen. Tesla (-14,2%) hadde en dårlig måned og var største negative bidragsyter sammen med Meta (-31,3%) og Amazon (-9,4%). Sistnevnte falt etter resultatfremleggelse i slutten av måneden. Ledelsen varslet blant annet om forventet salg i fjerde kvartal som var mye dårligere enn det markedet trodde på forhånd.

Det europeiske aksjemarkedet, målt ved STOXX Europe 600-indeksen, var opp 6,3% (+7,3% målt i dollar). Her var det industri (+9,9%), finans (+7,0%) og helse (+5,2%) som bidro mest positivt. Energisektoren (+11,5%) var også i Europa den sterkeste sektoren. Det var oljeselskapene Total (+14,1%) og Shell (+9,2%) som bidro mest til avkastningen, sammen med selgeren av halvlederproduksjonsmaskiner ASML Holding (+10,2%). Teknologiinvesteringsselskapet Prosus (-18,4%) hadde det største negative bidraget til avkastningen, drevet av deres store eierskap i det kinesiske internettselskapet Tencent. Ingen av de største selskapene hadde nevneverdige negative bidrag i oktober.

Det nordiske aksjemarkedet

Den nordiske VINX-indeksen steg med 3,3% i oktober, målt i NOK. Drøye 80% av selskapene har nå rapportert resultater for forrige kvartal. De samlede inntektene var 3% bedre enn forventet, mens det samlede resultatet var 2% bedre enn forventet. Høy råvareinflasjon bidro til økte kostnader og økte varelagre for flere selskaper. Det var imidlertid enkelte positive tegn i form av bedre tilgang på elektroniske komponenter og kortere leveringstider.

Novo Nordisk (+3% i NOK) var den største positive bidragsyteren til indeksavkastningen i måneden. Andre enkeltaksjer med et stort positivt bidrag var Genmab (+13% i NOK) og Volvo (+10% i NOK).

De største negative bidragsyterne i oktober var NIBE Industrier (-16% i NOK), Ericsson (-10% i NOK) og Boliden (-11% i NOK).

Det norske aksjemarkedet

Oslo Børs Fondsindeks steg med 6,7% i oktober, og var en av de sterkeste børsene i verden forrige måned, målt i NOK. Indeksen er fortsatt ned 9,4% så langt i år. Hovedindeksen (OSEBX) steg med 6,6% i oktober og er ned 2,2% så langt i år.

I oktober var det materialsektoren som hadde det største positive indeksbidraget, med 1,9 %-poeng. Energi-, og finanssektorene var også sterke bidragsytere i oktober. Eiendomssektoren var den eneste sektoren med negativt indeksbidrag i forrige måned. Helse- og forsyningssektorene hadde svakt positivt bidrag i oktober. Disse tre sektorene er de tre med lavest vekt i indeksen.

Av enkeltaksjer var det Yara (21%) som hadde det sterkeste bidraget til indeksen, med ett prosentpoeng. Norsk Hydro (opp 12%), Autostore (63%), DNB (6%) og Aker BP (8%) var også sterke bidragsytere. På den andre siden var det Orkla (-11%) som leverte det svakeste indeksbidraget med -0,6%-poeng. Tomra (-13%), Salmar (-4%), Flex LNG (7-%) og MPC Container Ships (-10%) var andre aksjer med svak utvikling.

Resultatsesongen nærmer seg slutten for selskapene på Oslo Børs. Så langt har selskapene i gjennomsnitt levert bedre enn forventet på inntektssiden, men et flertall selskaper har levert svakere enn ventet på EBIT og inntjening per aksje. Nærmere 60% av selskapene har hatt en negativ kursutvikling i forbindelse med tallfremleggelse. Analytikerne har fortsatt store forventinger til inntjening per aksje i 2023 for selskapene på børsen, men forventningene har kommet noe ned de siste ukene. Equinor leverte sitt beste kvartalsresultat noensinne, med et resultat før skatt på over 27 millarder USD, eller nærmere 280 milliarder kroner. Til sammenligning leverte verdens mest verdifulle selskap, Apple, et resultat før skatt på «bare» 24,6 milliarder USD.

Det nordiske høyrentemarkedet

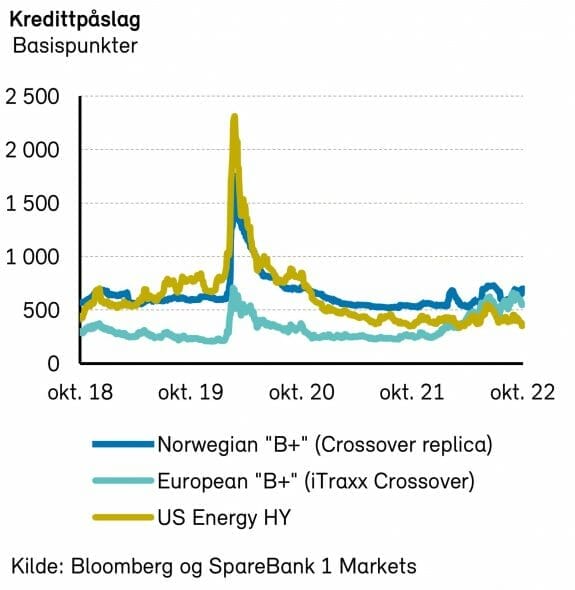

Det nordiske høyrentemarkedet falt i oktober. DNBs nordiske indeks var ned 0,5%, mens den norske var uendret. Hittil i år er den nordiske indeksen ned 2,2%, mens den norske er ned 0,1%.

Kredittpåslagene i Norden og Norge er så langt i år opp henholdsvis 213 og 126 basispunkter, og steg videre i oktober (hhv. 43 og 18 basispunkter). Blant de nordiske landene er kredittpåslagene fortsatt høyest i Sverige, der eiendomsmarkedet kjemper mot stadig stigende renter og refinansieringsrisiko.

Eiendom var nok en gang den svakeste sektoren, med et fall på 1,3%, ifølge DNB Markets. Sektoren er så langt i år ned 6,3%. Vi har tidligere skrevet om den ikke bærekraftige kapitalstrukturen i svensk eiendom, og konklusjonen gjelder fortsatt: Her må det restruktureringer til. Forhåpentligvis vil smitteeffekten på resten av høyrentemarkedet bli liten. Eiendom utgjør 14,5% av den nordiske høyrenteindeksen.

Olje og shipping var de største positive bidragsyterne i oktober. Sammen med oljeservice har disse to sektorene også vært best så langt i år. Årevis med underinvesteringer i energi kombinert med Putins tragiske beslutning om å angripe Ukraina, har gitt svært høye energipriser.

Dette har vært fordelaktig for oljeprodusenter og -service. Den positive utviklingen innen shipping drives av en kombinasjon av faktorer. Det er i mange segmenter mangel på kapasitet. En del kapasitet ble tatt ut (ved skraping) i forbindelse med koronapandemien, fraktdistansene øker som et resultat av Ukraina-krigen, og det er vanskelig å få bestilt nye skip siden verftene er opptatt med å bygge nye containerskip. I tillegg har den høye inflasjonen økt gjenanskaffelseskosten, og skipsverdiene stiger derfor kraftig. Resultatet er svært stramme markeder i alt fra gassfrakt til bilskip.

Primærmarkedet var stille i oktober. Det ble kun utstedt gjeld for 3,5 milliarder kroner, sammenlignet med 29,7 mrd. kroner i oktober i fjor. Kombinasjonen av et krevende kapitalmarked og høy total lånekostnad gjør at flere selskaper sitter på gjerdet eller vurderer alternative finansieringsformer. Oljeserviceselskapet Bluewater var ett av selskapene som trosset markedsforholdene da de hentet 240 mill. dollar. Obligasjonen ble satt til 14% fastrente, og viser hvor nært egenkapitalkost enkelte deler av høyrentemarkedet har kommet. Selskapet Hi Bidco (også kjent som Melin Medical) skulle den 30. oktober ha refinansiert sin førsteprioritetsobligasjon på 1 milliard kroner, men har ikke klart å finne en løsning med sine gjeldshavere. I en innkalling til obligasjonseiermøte skriver selskapet at det holdes konstruktive dialoger med flere aktører, men at disse foreløpig har vært resultatløse. Gjeldsberget skyves derfor i første omgang til 14. november, uten at vi tror det hjelper noe særlig. Antageligvis må obligasjonsgjelden skrives kraftig ned for at kapitalstrukturen skal være bærekraftig.

Med kredittpåslag på nesten 700 basispunkter og cirka 3% underliggende rente, er yielden i det nordiske høyrentemarkedet for tiden svært attraktiv. Usikkerheten knytter seg til utviklingen i mislighold og tap, samt likviditeten i markedet. Foreløpig ser de fleste selskapene ut til å klare seg overraskende bra, godt hjulpet av det sykliske oppsvinget etter pandemien. Vår hypotese er at den positive utviklingen fortsetter, men at refinansiering kan bli krevende for de marginale aktørene.

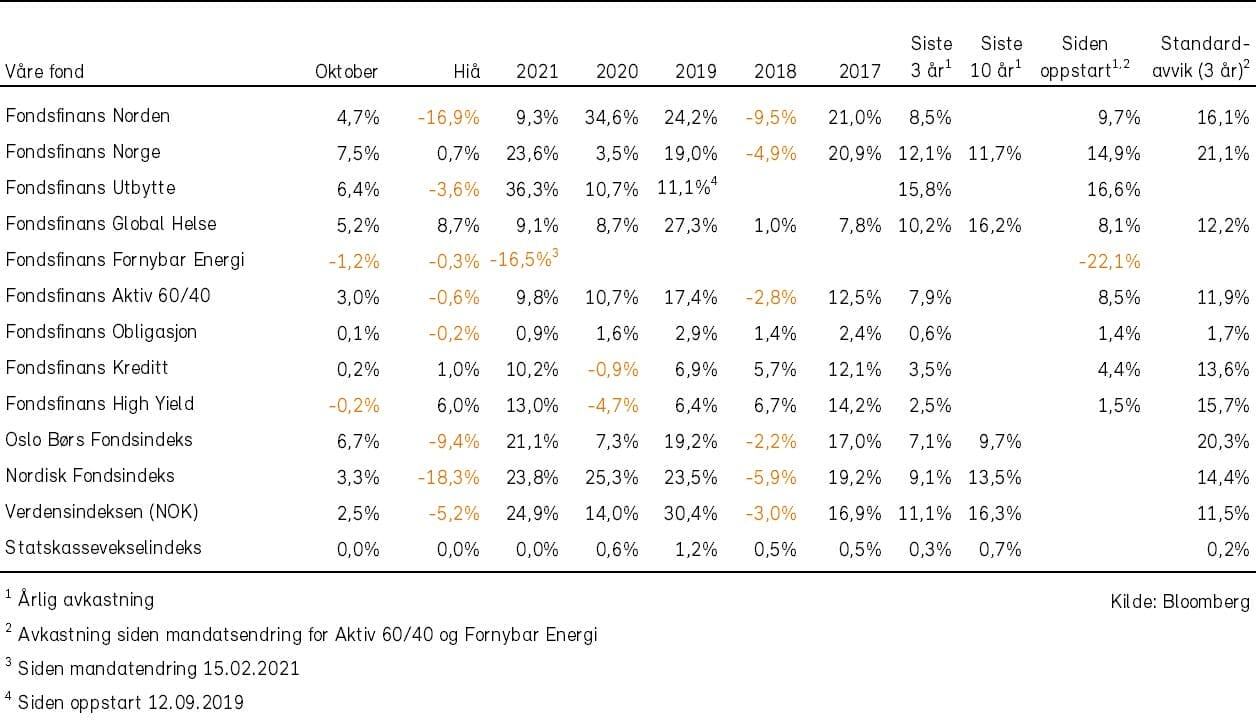

Historisk utvikling for våre fond