Verdensøkonomien vokser fortsatt raskere enn normalt, og det var bred oppgang i finans- og råvaremarkedene i oktober. Kinafrykten var fraværende i markedene, tross økte spenninger med Taiwan. Fed mener inflasjonspresset er midlertidig, men ser nå størst risiko på oppsiden. Perioden med ultra-ekspansiv pengepolitikk nærmer seg slutten mange steder, men med fortsatt høy likviditet i markedet og relativt lave renter, tror vi aksjemarkedet vil gi bedre avkastning enn bankplassering også de neste månedene.

Markedsrapport oktober 2021

Oslo, 5. novemberKonjunkturer og råvarer

De økonomiske nøkkeltallene publisert i oktober peker i retning av at verdensøkonomien vokser noe raskere enn normalt. Den gode veksten er en konsekvens av vaksineringskampanjene som har gjort det mulig å gradvis gjenoppta normal aktivitet. I tillegg føres det fortsatt ekspansiv penge- og finanspolitikk de fleste steder.

Den økonomiske situasjonen er imidlertid ikke fri for bekymringer. Koronapandemien har blusset opp i mange land, og gitt en viss økning i sykehusinnleggelser. Det kinesiske eiendomsmarkedet vakler fortsatt, selv om boligkjempen Evergrande enn så lenge har klart å unngå konkurs. I tillegg nører økt inflasjonspress oppunder frykten for at den gode situasjonen snart kan bli avløst av strammere pengepolitikk, svakere kapitalmarkeder og et mulig økonomisk tilbakeslag.

De fleste økonomer tror at inflasjonspresset er relativt midlertidig, og at det ikke vil gi behov for noen kraftig oppgang i sentralbankenes styringsrenter. Det internasjonale pengefondets ferske prognose viser at den globale veksten i år vil bli på 5,9%, kun marginalt lavere enn tidligere anslått. Til neste år ventes det vekst på 4,9%, som også er over trend.

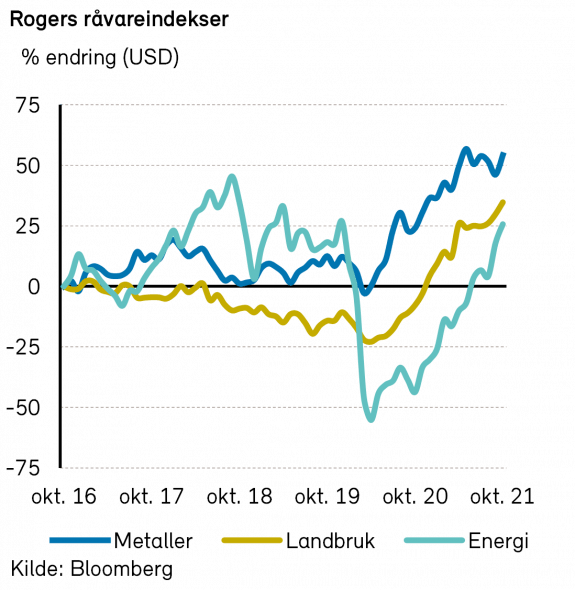

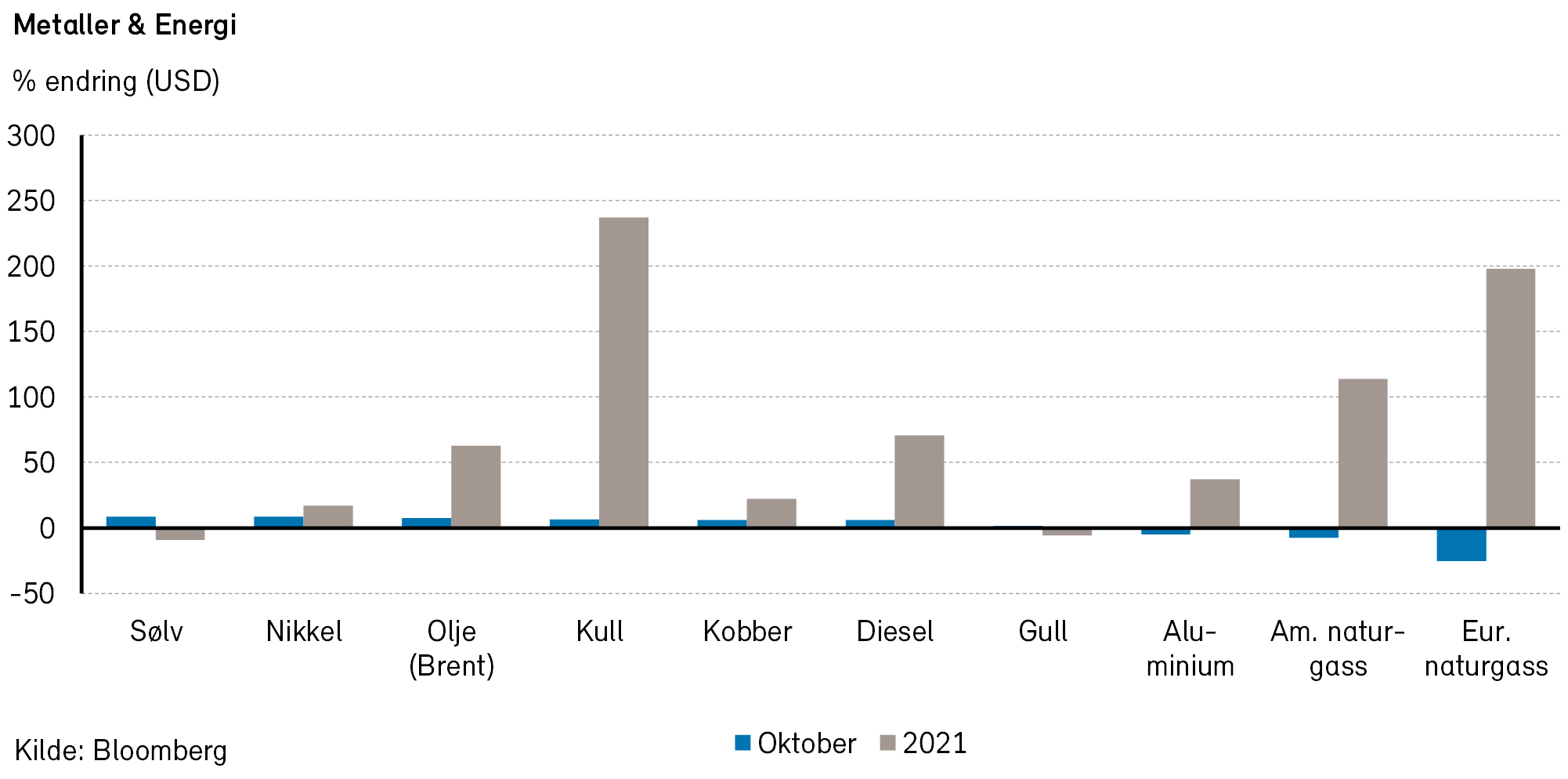

Rogers råvareindeks steg med over 5% også i oktober. Hittil i år er indeksen opp 44%, målt i USD. Alle de tre underindeksene leverte positive indeksbidrag med energi som den sterkeste underindeksen.

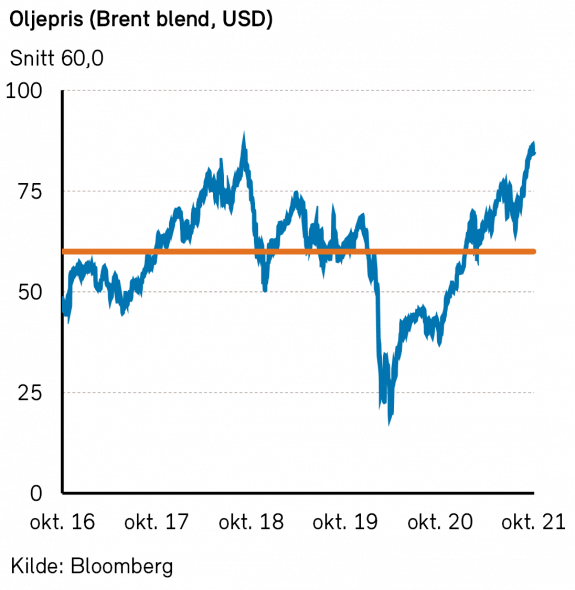

Rogers energiindeks steg med nærmere 7% i oktober, målt i USD. Indeksen er opp 80% så langt i år. Brent- og WTI-oljen steg mellom 7% og 8% i forrige måned, og endte på henholdsvis 84,4 og 83,6 USD per fat. Naturgassprisene falt noe tilbake i oktober med en nedgang for Henry Hub på -8%. Russland, som står for ca. 50% av gassforsyningen til Europa, sier nå at de skal øke eksporten av gass til Europa igjen. De europeiske gassprisene falt umiddelbart på nyheten, men prisene er fortsatt på historisk høye nivåer.

Med oppgangen i oktober er oljeprisen nå på sitt høyeste nivå på over 3 år. Siste oppdaterte tall fra USA og Europa viser at veitrafikken nå er på samme nivå eller høyere enn før korona.

De globale lagertallene har falt jevnt og trutt siden mai 2020 og er nå på ca. samme nivå som før korona.

En siste joker i oljemarkedet er at flere oljekraftverk starter opp igjen som en konsekvens av de svært høye gassprisene. Flere eksperter mener at det kan dreie seg om så mye som 500 000 fat per dag i ekstra etterspørsel.

Vi antar at etterspørselen vil fortsette å stige noe fremover, men verden er nå noenlunde tilbake til normalen og det er ikke så mye å gå på. OPEC+ holder fortsatt mye olje tilbake og de vil etter planen slippe 400 000 fat per dag ekstra hver måned framover. Vi tror oljemarkedet vil holde seg relativt stramt gjennom vinteren, men så lenge OPEC+ sitter på mye ekstra kapasitet tror vi ikke på noen større økning i oljeprisen fra hvor vi står i dag.

Rogers metallindeks steg med over 5% i oktober, indeksen er opp 13% hittil i år. Aluminiumsprisene falt med over -10% i oktober. Fallet kommer som en konsekvens av fallende kullpriser i Kina. Kullkraft er en stor innsatsfaktor i aluminium- og magnesiumsproduksjon. Fall i kullprisene vil således kunne føre til høyere tilbud av disse metallene fra Kina.

Rogers jordbruksindeks steg med nærmere 4% i forrige måned og er nå opp over 29% så langt i år.

Renter, inflasjon og valuta

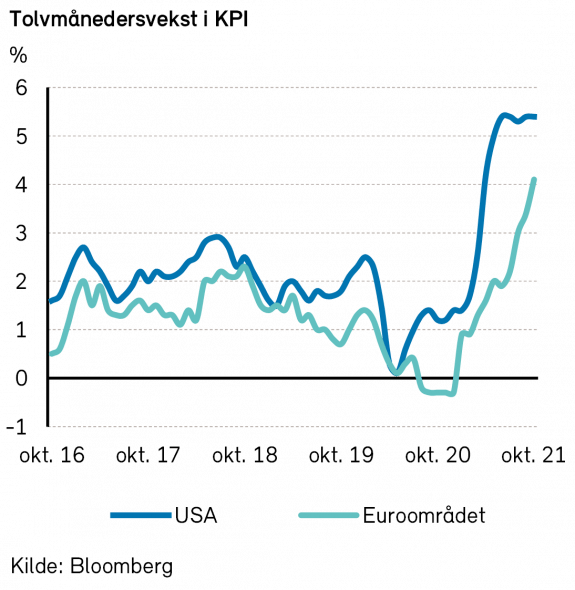

I oktober viste nye tall for konsumprisveksten i USA at inflasjonen var 5,4% å/å, omtrent som i foregående måned. I Eurosonen bykset inflasjonen opp med 0,7%-poeng, til 4,1%. I begge land er dette nivåer man ikke har sett siden tidlig 90-tall, bortsett fra i en kort periode i 2008 da oljeprisen gikk midlertidig til himmels. Kjerneinflasjonen har også kommet opp. I USA er den på hele 4,0%, mens den i Eurosonen ligger på mer moderate 2,1%.

Koronaskapte flaskehalser innen produksjon og transport har spilt en viktig rolle i å drive inflasjonen opp. Flaskehalsene har bidratt til økte priser på råvarer, shipping og diverse andre produkter. Amerikanske bruktbilpriser har steget kraftig, blant annet fordi bilfabrikantene mangler halvledere og dermed ikke får produsert så mange nye biler som de ønsker. Høye gass- og strømpriser i Europa bidrar også til økt inflasjonspress.

Dagens høye inflasjonsrater vil ventelig falle, ifølge OECD. Flaskehalsene vil antageligvis forsvinne gradvis, i takt med at stadig flere blir vaksinert mot korona. Råvareprisene vil dessuten ikke stige i det uendelige.

I USA tror Fed, ifølge møtereferatet publisert i oktober, at inflasjonsoppsvinget er midlertidig («transitory»), og peker på at de viktigste bidragsyterne til den siste tids økte inflasjonspress har vært en håndfull Covid-relaterte, pandemisensitive kategorier der spesifikke, identifiserbare flaskehalser har vært i spill. Likevel anså de fleste Fed-medlemmene at risikoen for inflasjonen ligger på oppsiden fordi bekymringer om at tilbudssideforstyrrelser og mangel på arbeidskraft kan vare lenger og ha større og mer permanente effekter på priser og lønninger enn hittil antatt. I tillegg kan husleiekomponenten i inflasjonsberegningene være på vei opp, som følge av kraftig vekst i boligprisene.

Om flaskehalsene skulle vedvare og inflasjonen holde seg høy, øker sannsynligheten for at inflasjonsforventningene blant bedrifter og husholdninger kommer opp. Det vil i så fall kunne gi utslag i økt lønns- og prisvekst.

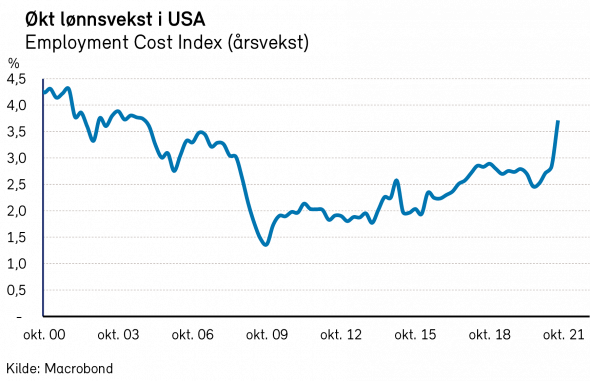

Det fleste økonomer er enige om at en mer permanent økning i inflasjonen fordrer at den generelle lønnsveksten tiltar markant, og blir liggende høyt i en lengre periode. Sysselsettingsraten i USA ligger fortsatt langt lavere enn før pandemien og tilsier at det fortsatt er betydelige ledige ressurser i arbeidsmarkedet. Et stort antall ledige stillinger peker imidlertid i motsatt retning. Er de mange ledige stillingene bare en refleksjon av pandemi-forårsakede flaskehalser i arbeidsmarkedet, eller skyldes det at de som tidligere hadde jobb mangler kvalifikasjoner eller ikke lenger ønsker å jobbe? De fleste lønnsindikatorene i USA viser nå en klar økning i lønnsveksten.

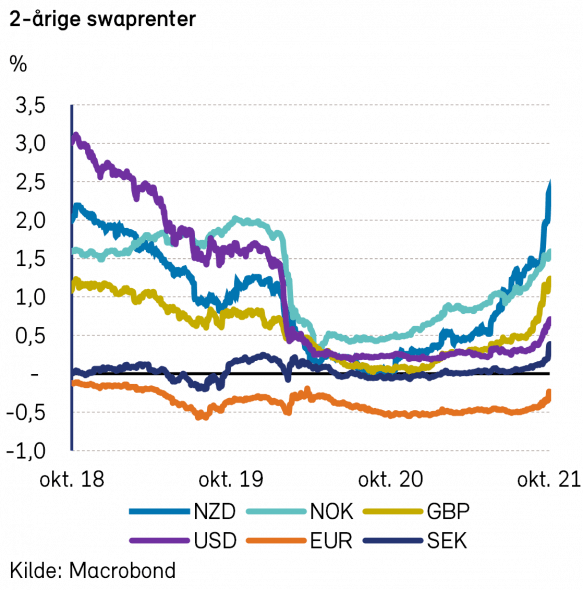

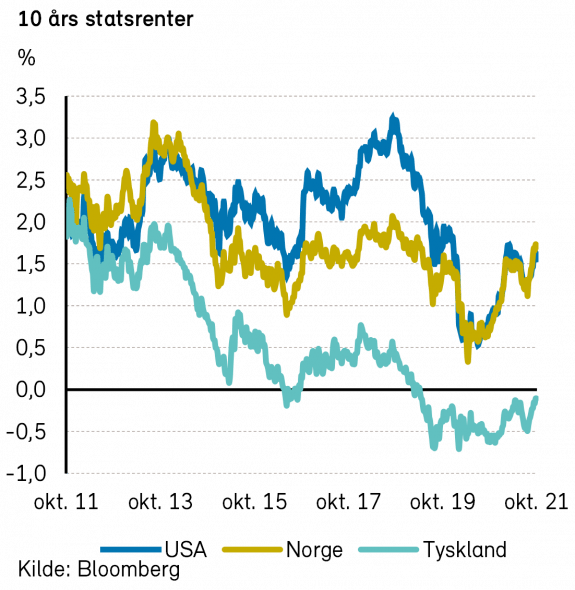

I oktober ble det stadig tydeligere at markedene begynner å prise inn at perioden med ultra-ekspansiv pengepolitikk nærmer seg slutten mange steder. Rentemarkedene priser nå inn to renteøkninger i USA neste år, mot bare en i september. Også i Eurosonen, England, Canada, Australia og New Zealand er det tydelige skift i retning av høyere renter.

Denne utviklingen er lett å spore i toårs swaprenter i disse landene. Renteoppgangen blir imidlertid mindre tydelig lenger ut på kurven. Tiårs statsobligasjonsrenter i USA og Tyskland steg med mindre enn ti basispunkter i oktober.

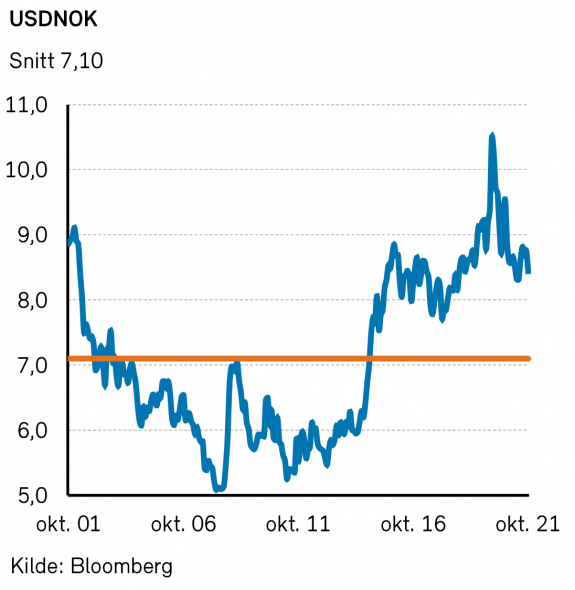

På valutafronten var det ingen vesentlig endring i styrkeforholdet mellom dollar og euro. Den norske kronen styrket seg imidlertid med ca 3,5% mot disse valutaene.

Geopolitiske forhold

I oktober meldte Verdens helseorganisasjon (WHO) om fallende SARS-COV-2-smittetakt på alle kontinenter, unntatt i Europa. I Vest-Europa er vaksinasjonsgraden god, og samfunnene er i stor grad gjenåpnet. Det fører til økt virussmitte, men ikke en betydelig økning i sykehusinnleggelser og dødsfall.

Vi ser nå at andre høyinntektsland begynner å åpne opp igjen, som Singapore og Australia. For fullvaksinerte blir det enklere å krysse landegrenser fremover, inkludert inn til USA fra Canada og Mexico. Internasjonal varehandel vil kunne få et lite løft.

Det synes nå mindre sannsynlig at godt vaksinerte høyinntektsland vil stenge ned samfunnet igjen pga. COVID-19. Derimot er det flere lavinntektsland, og noen høyinntektsland, der vaksinasjonsgraden fortsatt er lav, der nye nedstengninger kan bli aktuelt. De globale forsyningskjedene er fortsatt skjøre, og nye nedstengninger i Kina kan påvirke disse spesielt negativt.

Kina kan også skape utfordringer i globale forsyningskjeder gjennom sitt arbeid med å gjenforene Taiwan med fastlandet. I oktober uttalte president Xi at ønsket om gjenforening med Taiwan «må oppfylles», og bør gjennomføres på fredelig vis.

Samtidig understreket den kinesiske presidenten at ingen bør undervurdere Kinas sterke evne til å forsvare territorial integritet. Uttalelsen kan tolkes som et signal om mulig fremtidig maktbruk og en beskjed til USA om ikke å forsøke å forsvare Taiwan. Taiwans forsvarsminister sier spenningen mellom øya og fastlandet ikke har vært større på 40 år.

Vi har tidligere beskrevet i Økonomiske utsikter for 2020 og 2021 hvordan en konflikt i Kinahavet kan påvirke internasjonal varehandel. Bildet kan nå være i ferd med å endre seg litt. General Mark Milley, Amerikas øverste militære leder, bekreftet i oktober at Kina har testet hypersoniske missiler. Han er meget bekymret.

De kinesiske hypersoniske missilene flyr på en slik måte at amerikanske rakettskjold ikke kan stoppe dem. Missilene kan lede til en ny maktbalanse bygget på gjensidig ødeleggelse, som under den kalde krigen. Små trefninger i Kinahavet virker mindre sannsynlig enn før, mens sannsynligheten for kinesisk overtagelse av Taiwan synes å øke noe.

På Vestbredden øker sannsynligheten for konflikt. Israel gikk i oktober videre med en plan om å bygge 3000 nye hjem i den okkuperte sonen av Vestbredden.

Konflikten mellom Polen og EU eskalerte i oktober. Polsk høyesterett mener deler av EU-traktatene ikke er kompatible med den polske grunnloven. EU-kommisjonens president har lovet å straffe Polen, og truer med å kutte den økonomiske støtten til landet. Opptil EUR 57 milliarder står på spill.

OECD fikk på plass en avtale om en felles global minstesats for selskapsskatt på 15% i oktober. 136 land har godtatt avtalen. Samlet representerer disse landene mer enn 90% av verdens BNP. Skatteavtalen innebærer også større grad av beskatning av multinasjonale selskaper der omsetningen finner sted. Selskaper med lav skattesats må forvente høyere skattetrykk fra 2023. OECD forventer en økning i globalt selskapsskatteproveny på USD 150 milliarder årlig.

Norsk økonomi

En kraftig økning i strømprisene har bidratt til at inflasjonen her til lands i september økte til 4,1% å/å. Kjerneinflasjonen holder seg imidlertid lav, på 1,2%.

For Norges Bank er det etter alt å dømme liten grunn til å gjøre store endringer i kommunikasjonen om rentehevinger fremover. På sitt forrige møte, da nullrentepolitikken ble forlatt, varslet sentralbanken at styringsrenten ved utgangen av neste år vil være kommet opp i 1,25%. Markedet priser nå inn at det kan bli enda litt mer renteoppgang enn dette.

Det var neppe det nye statsbudsjettet som bidro til økte forventninger om renteoppgang. Regjeringen Solbergs budsjett la opp til en oljepengebruk på 2,6% av anslått verdi av oljefondet. Det innebærer en betydelig nedgang i oljepengebruken, som i hovedsak skyldes at de ekstraordinære økonomiske tiltakene i forbindelse med pandemien fases ut.

Internasjonale aksjemarkeder

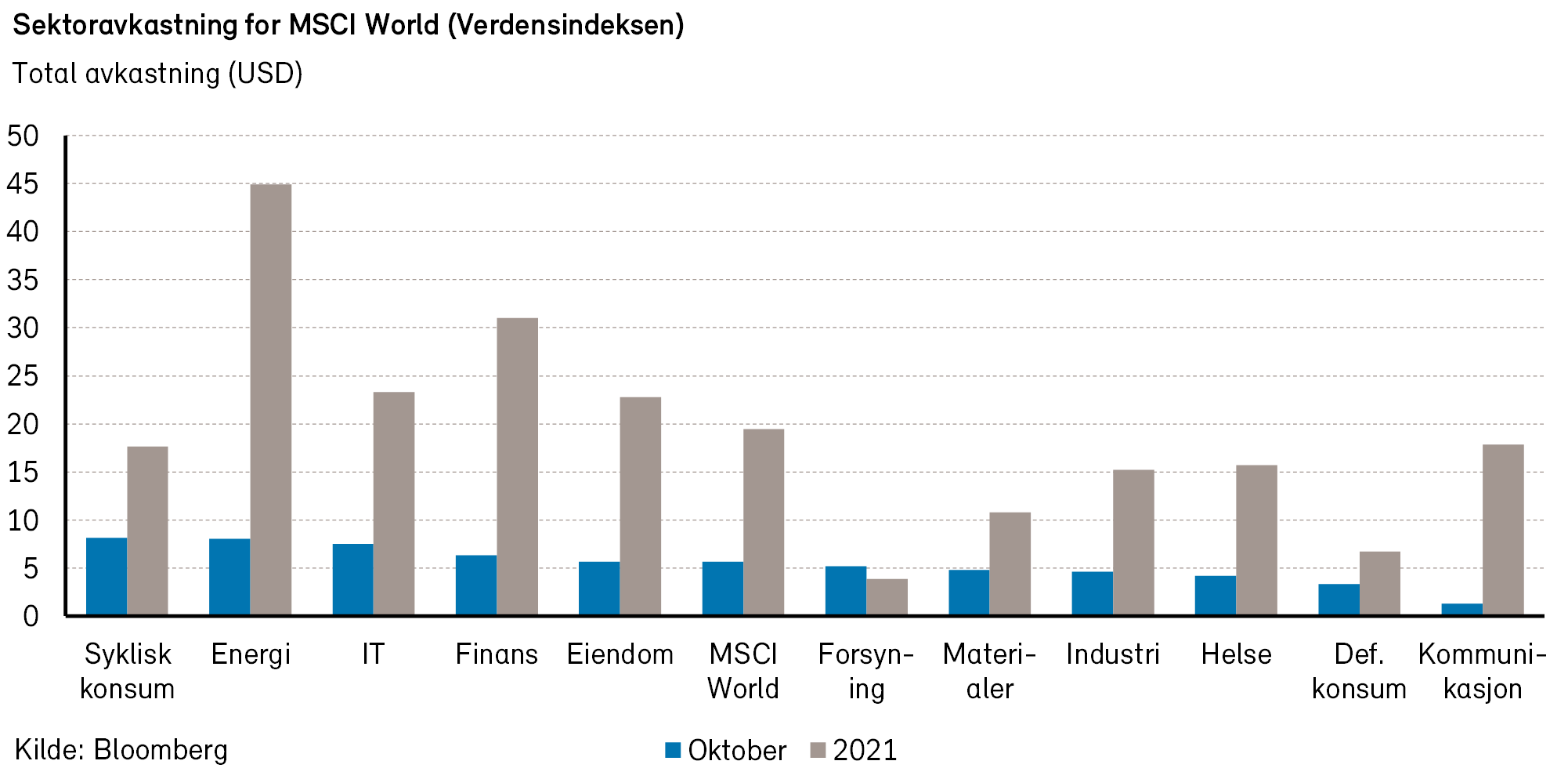

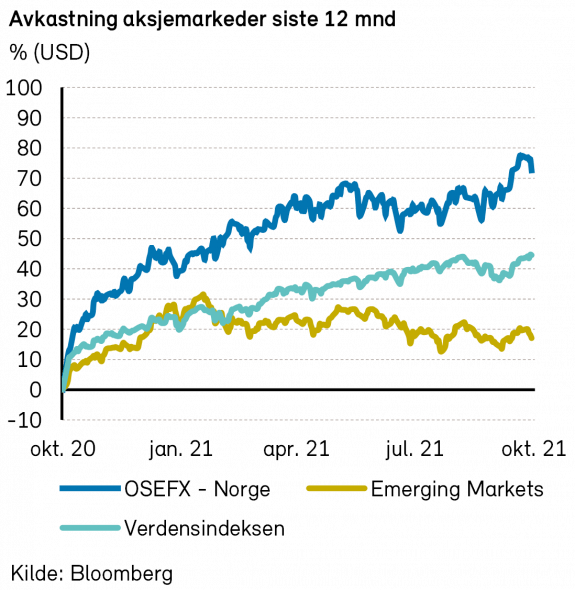

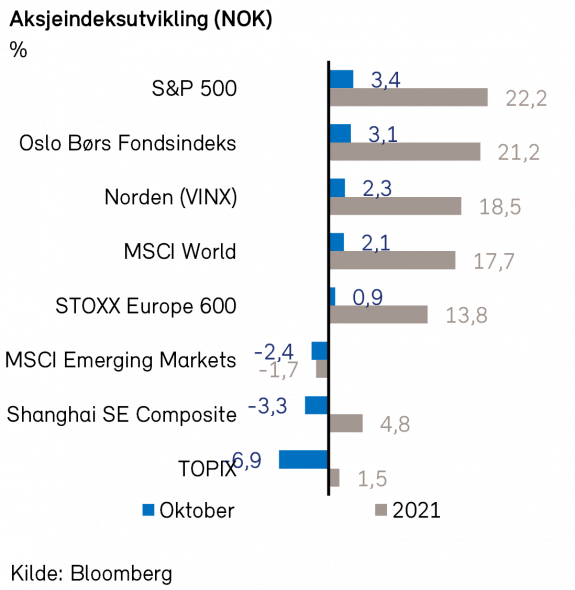

Oktober er kjent for sine historiske børsfall, men forrige måned viste solid avkastning. Verdensindeksen (MSCI World Index) steg hele +5,7% i USD (+2,1% i NOK). Tidligere bekymring rundt kollapsen i Evergrande og eiendomsmarkedet i Kina var mindre virkningsfullt i oktober, og investorenes fokus rettet seg mot selskapsrapportene for tredje kvartal. Selv om det makroøkonomiske bakteppet fortsetter å prege kursbildet, synes det likevel som nyheter på selskapsnivå igjen begynner å få «fotfeste».

Resultatsesongen for tredje kvartal preget aksjemarkedet i siste halvdel av oktober. På global basis har 40% av selskapene rapportert kvartalstall, og så langt kan majoriteten (65%) av selskapene vise til både salg og inntjening over analytikernes forventning. Flest positive overraskelser så vi innen finanssektoren, mens det var helseforetakene som i snitt hadde største positive kursutvikling på rapporteringsdagen.

Det amerikanske aksjemarkedet (S&P 500-indeksen) steg hele +7,0% i USD (+3,4% i NOK) i oktober. Samtlige sektorer endte måneden med positiv avkastning. Samlet sett var det syklisk konsum som var mest opp (+11%), mens kommunikasjonssektoren var svakest (+3%). På aksjenivå var det imidlertid «teknologiselskapene» Microsoft (+18%) og Tesla (+43%!) som hadde største positive bidrag til indeksen. Microsoft overtok med det tronen som det mest verdifulle selskapet i indeksen, én milliard dollar foran Apple. Største negative bidrag i oktober kom fra Facebook (-5%).

I Europa steg STOXX Europe 600-indeksen +4,7% i EUR (+0,9% i NOK) i oktober. Forsyningssektoren (+8%) gjorde det samlet sett best, mens også her var kommunikasjonssektoren (-3%) svakest. Av enkeltaksjer var det den sveitsiske matprodusenten Nestle (+10% i EUR) som hadde det største positive indeksbidraget. Største negative bidrag kom fra Deutsche Telekom (-8%).

De nordiske aksjemarkedene (VINX Index) steg +2,3% (i NOK) i oktober. I Norden var det eiendomssektoren (+12%) som samlet sett steg mest. Som i verden for øvrig, var det kommunikasjonssektoren (-5%) som var svakest. På aksjenivå var det Novo Nordisk (+9%) som hadde det største positive indeksbidraget. Mot slutten av måneden økte selskapet sine inntjeningsforventninger for 2021, og aksjen satte ny «all time high». Det danske transport- og logistikkselskapet DSV A/S (-6%) bidro mest negativt til indeksavkastningen i oktober.

Det norske aksjemarkedet

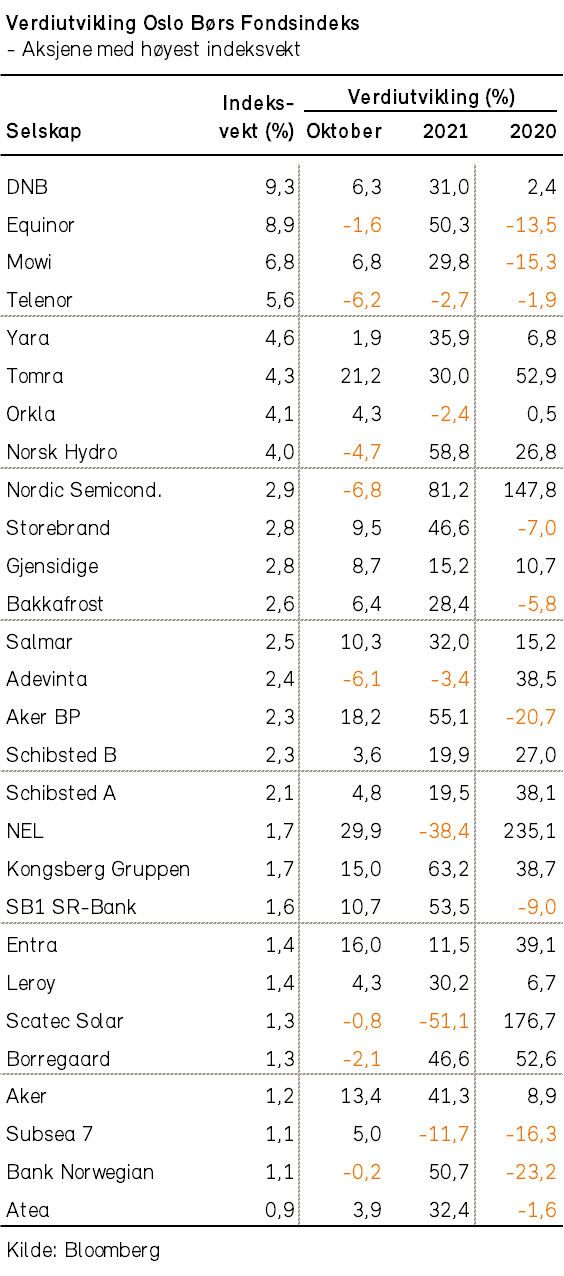

Fondsindeksen på Oslo Børs steg med 3,1% i oktober. Hittil i år er fondsindeksen opp hele 21,2%.

Industrisektoren var den største positive bidragsyteren i oktober med et bidrag på 1,5%-poeng. Defensivt konsum og finanssektoren bidro med henholdsvis 1,3 %-poeng og 1,2%-poeng. Det største negative bidraget kom fra kommunikasjonstjenester med -0,7%-poeng, mens materialer bidro med -0,3%-poeng og energi med -0,1 %-poeng.

Av enkeltaksjer var det Tomra (+19%) som var største bidragsyter til indeksens oppgang med et bidrag på hele 0,7 %-poeng. Mowi (+10%), NEL (+36%) og DNB (+5%) var også sterke bidragsytere i forrige måned. På den negative siden var Telenor (-7%) den største bidragsyteren etterfulgt av Equinor (-4%), Kahoot (-20%), Norsk Hydro (-6%) og Adevinta (-7%).

En del selskaper har kommet med tall for tredje kvartal i løpet av måneden. Overordnet ser vi at reaksjonene i markedet ikke står i stil med de tallene som leveres. De fleste selskaper som har kommet med tall så langt har overgått analytikernes forventninger. Likevel er aksjemarkedets reaksjon ofte negativ. Nordic Semiconductor leverte for eksempel inntekter og EBITDA på henholdsvis 4% og 14% over konsensus, samt høyere guiding for 4. kvartal. På tross av dette falt aksjen med om lag -10% på rapportfremleggelsen.

Bakgrunnen for disse «merkelige» bevegelsen i markedet skyldes antageligvis at flere aksjer har vært priset til perfeksjon. Dette kan tale for at en korreksjon ikke er alt for langt unna. Vi ser imidlertid ingen umiddelbare triggere som kan sette i gang et betydelig fall. Høy pris alene er sjelden nok. Med fortsatt høy likviditet i markedet og relativt lave renter tror vi aksjemarkedet vil gi bedre avkastning enn bankplassering også de neste månedene.

Det nordiske høyrentemarkedet

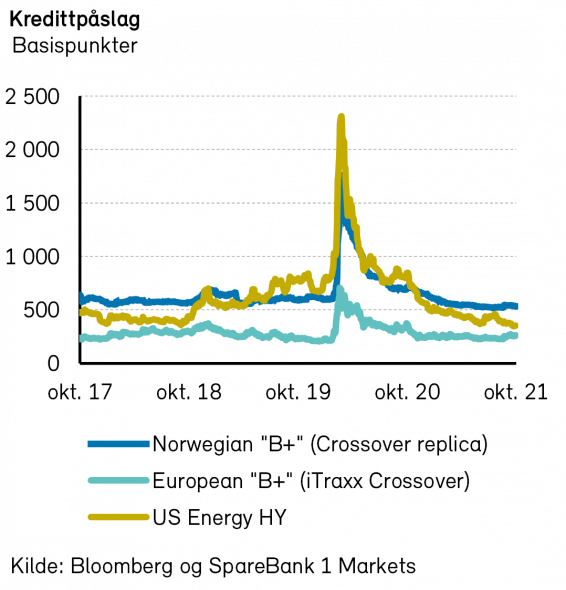

Det nordiske høyrentemarkedet leverte nok en solid måned i oktober. DNBs nordiske HY-indeks steg 0,3%, ned fra +0,5% i september. Så langt i år er avkastningen 8,1%. Kredittpåslagene for den nordiske indeksen er nå 433 bp, ned 6 bp sammenlignet med utgangen av september (DNB Markets).

Størst bidrag kom fra oljeservice og -produksjon, med avkastning på henholdsvis 1,5% og 0,9%. Eiendom og finans var svakest med +/- 0% avkastning. Blant enkeltselskapene som bidro mest var Mime Petroleum. Deres NOK 300m-obligasjon ble refinansiert og erstattet med en femåring på USD 250m. Kursen på NOK-obligasjonen gikk umiddelbart fra ~94 til 107. En pen gevinst for høyrentefond med eksponering.

I motsatt ende av skalaen var Desenio. Selskapet, som driver med salg av veggkunst over internett, leverte en svak Q3-rapport. Gjenåpning har påvirket inntjeningen negativt, og aksje- og obligasjonsinvestorer rømmer selskapet. Obligasjonen falt fra ~102% til 97,5% på rapporten. Gjeldsgraden er imidlertid lav, og det virker overveiende sannsynlig at selskapet vil klare sine forpliktelser.

Primærmarkedet var meget aktivt. Obligasjoner for totalt NOK 27 mrd. ble utstedt. En betydelig andel av volumet (NOK 5 mrd) ble hentet av Nordax/Nordic Capital for å finansiere deres kjøp av Bank Norwegian. Obligasjonen er den største noensinne i det nordiske høyrentemarkedet, godt foran den tidligere rekordholderen Oro Negro Drilling (NOK 4,4 mrd). Utstedelsen var en kjempesuksess for både meglerhus og investorer, og steg umiddelbart til over 107% i andrehåndsmarkedet.

Emisjonsvolumet for 2021 er langt forbi tidligere rekorder, med utstedelser for totalt NOK 160 mrd. Den gamle toppnoteringen fra (hele) 2019 var på ca. NOK 120 mrd. Høyrentemarkedet fremstår som noe mettet, og den vante kursoppgangen første handelsdag har ved enkelte tilfeller uteblitt. Ekstra varsomhet bør antageligvis utvises fremover.

Med stabilt lave kredittpåslag vil avkastningen i det nordiske høyrentemarkedet fremover antageligvis bli lik yielden. Oppside finnes i avstanden til europeiske kredittpåslag, som fortsatt er høy (273 bp, ifølge SB1M). God forvaltning, med deltakelse i interessante prosesser og gunstige kjøp/salg vil også kunne øke avkastningen.

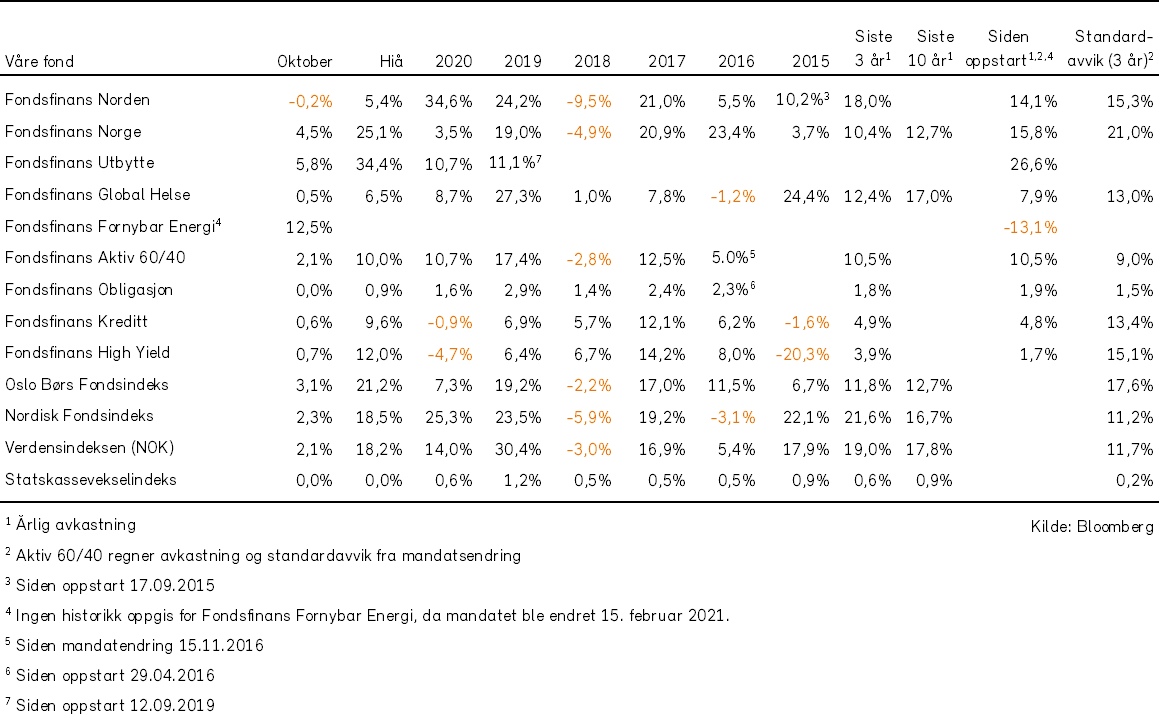

Historisk utvikling for våre fond