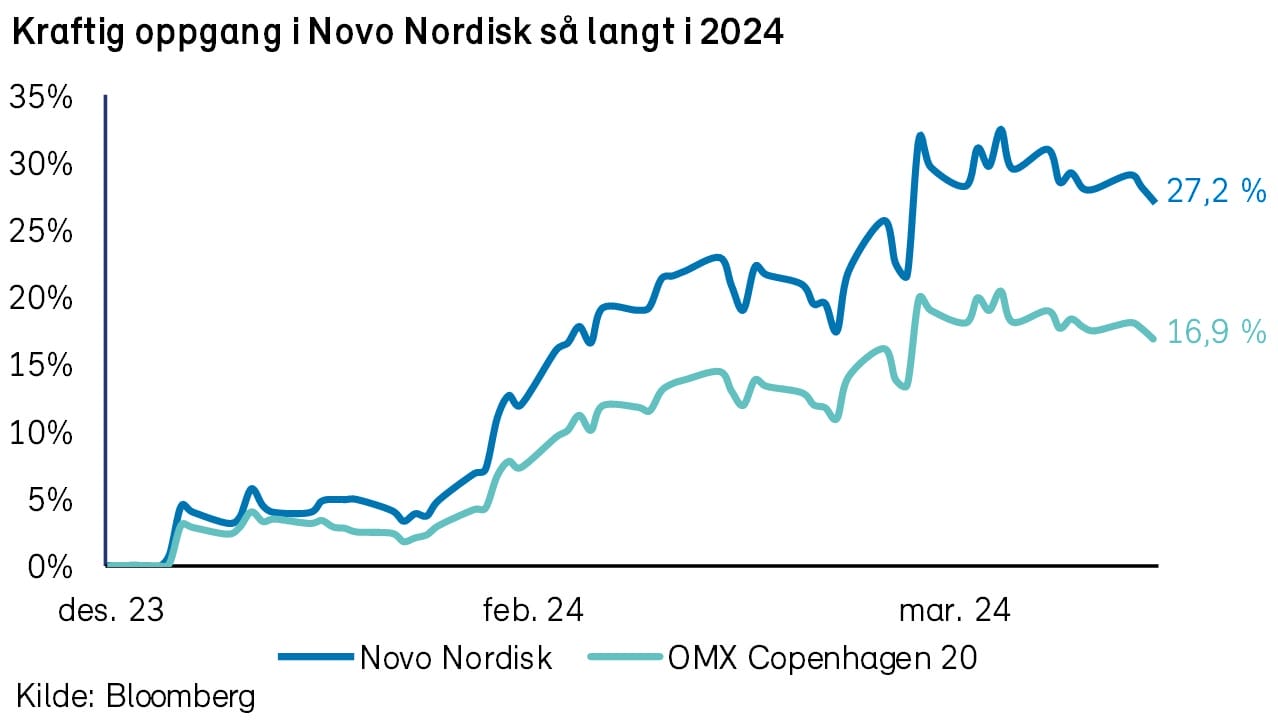

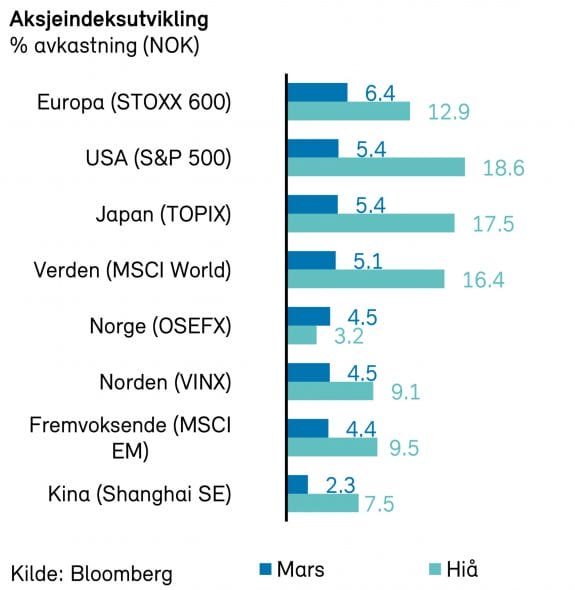

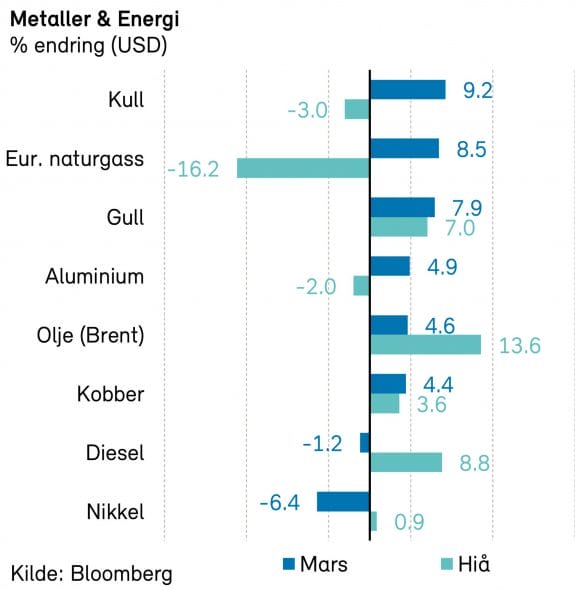

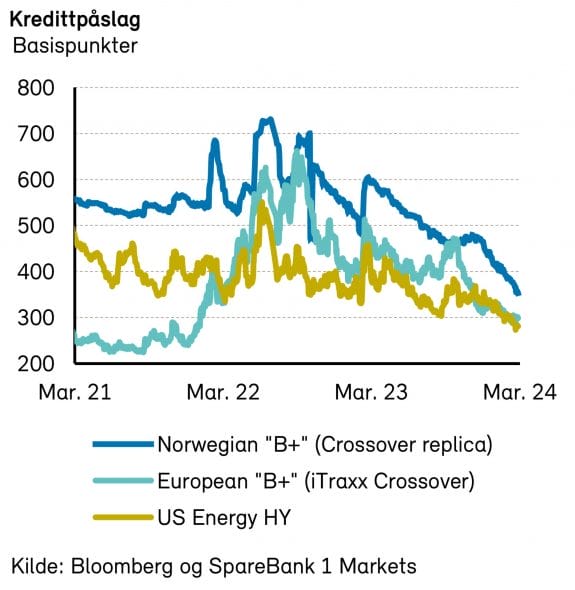

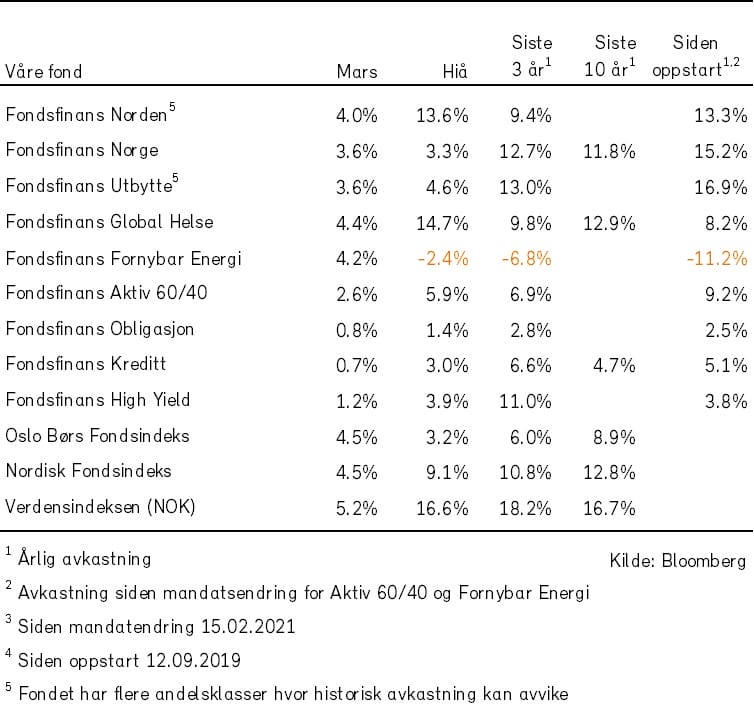

Mars var en svært god måned for kapitalmarkedene, og flere regionale aksjemarkeder steg fire-fem prosent. Spesielt sterkt har det danske aksjemarkedet vært, drevet av farmasi- og slankegiganten Novo Nordisk. Selskapet steg nye åtte prosent i mars, og er opp drøye 27 prosent så langt i år. Etter en trå start på året, viste også de kinesiske børsene svarte tall i mars, og innkjøpssjefsindeksene tyder på bedring for verdens nest største økonomi. Det nordiske høyrentemarkedet fortsatte også fremgangen, og steg litt over prosenten. Kredittpåslagene falt 20-30 basispunkter og bidro til avkastningen. Etter å ha steget på begynnelsen av året, falt lange renter noe tilbake i mars.

Markedsrapport mars 2024

Publisert 05.04.2024Markedsoppdatering

Fed holdt renten uendret

Federal Reserve gjorde ingen endringer i renten under sitt mars-møte, og ser fortsatt for seg tre rentekutt i 2024. Markedet priser inn at det første kuttet vil komme i juni, et snaut år etter at Fed satte opp renten sist. Økonomien har vist seg sterkere enn antatt, og anslagene på BNP-vekst har kommet betydelig opp (2,4% 2024-vekst mot 1,4% estimert i desember). Forventningene til arbeidsledighet er tatt ned, mens anslagene for inflasjon er tatt opp.

Sterkt første kvartal for kapitalmarkedene

Mars var en svært god måned for aksjemarkedene. Verdensindeksen steg drøye 3% i lokal valuta. Aksjemarkedene i USA, Europa og Japan steg alle 3-4%. Hovedindeksen i Danmark (OMX Copenhagen 20) var det også fart i, med en oppgang på 6%, drevet blant annet av Novo Nordisk. Farmasi- og slankegiganten har blitt selve symbolet på dansk dynamitt, med 6 236 milliarder norske kroner i markedsverdi (Danmarks BNP er på 4 331 milliarder norske kroner). Selskapet steg nye 8% i mars, og er opp drøye 27% så langt i år. Oppgangen hittil i år er mer enn halvannen ganger markedsverdien til Norges desidert største selskap, Equinor.

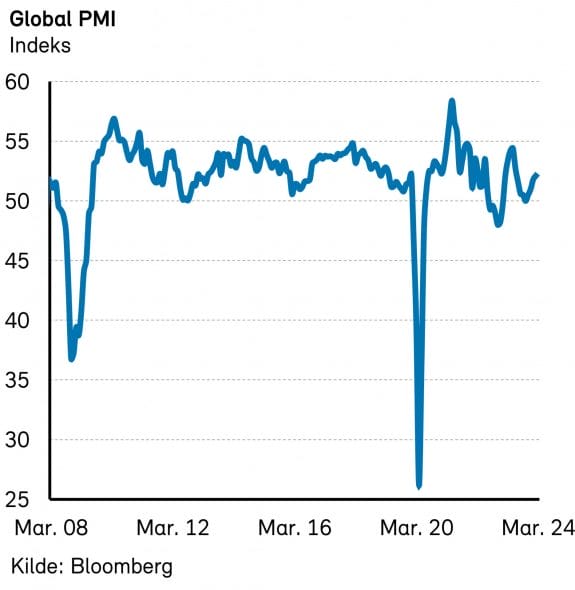

Selv den skadeskutte Hang Seng-indeksen i Kina var opp i mars, dog med kun 0,6%. Så langt i år er Kina-børsen ned 2,5%. Var mars bunnen? Prisingen er i hvert fall lav med en P/E på 8x basert på forventet inntjening neste tolv måneder, et uvanlig lavt nivå. Det store spørsmålet er hvilke krumspring de kinesiske myndighetene finner på fremover. Det kinesiske markedet støttes i hvert fall kortsiktig av PMI-målinger som har snudd opp i positivt terreng.

Oslo Børs (OSEFX) steg med 4,5% i mars, og var blant de sterkeste aksjemarkedene, målt i lokal valuta. Energiselskapene gjorde et slags comeback etter en svak start på året, og Vår Energi, Aker og Equinor leverte 9-10% avkastning. Aker BP var kun opp 4,7%. Bekymringer rundt kvaliteten på det viktige Sverdrup-feltet har medført en del salgspress, og aksjen er ned 6,4% så langt i år.

Det nordiske høyrentemarkedet fortsatte den gode utviklingen de siste månedene, og steg med 1,2% prosent i mars. Ifølge DNB har kredittpåslagene så langt i år falt 95 basispunkter. Påslagene nærmer seg nå nivåene mellom 2021 og 2022, da markedet for nyutstedelser var vidåpent. I volum ligger 2024 foreløpig an til å bli det nest beste året siden 2018.

Daniel Kahneman, 1934-2024

For ikke lenge siden måtte verdens kapitalmarkeder ta farvel med en av historiens mest innflytelsesrike personer, Charles T. Munger. Nå har en annen kjempe innen psykologi og atferdsøkonomi, Daniel Kahneman, også levert sitt sNoveiste bidrag. I tillegg til Nobelprisen han fikk i 2002, er Kahneman mest kjent for boken «Thinking, Fast and Slow», der han beskriver hvordan mennesket gjør de samme feilene gang på gang fordi beslutninger baseres på følelser og instinkt, fremfor det rasjonelle og logiske. I aksjemarkedet er dette svært vanlig, selv om feilene ofte er kostbare. Kahneman trekker frem flere «biaser» for å forklare hvorfor det opptres irrasjonelt. Noe av det mest relevante for investorer kan være:

- Overconfidence: Vi tror vi vet mer enn det vi egentlig gjør, og bruker den antatte kunnskapen til å ta store veddemål uten at vi egentlig vet oddsen. Løsningen kan være mindre posisjoner, mer diversifisering, større rom for usikkerhet i estimater, etc.

- Hindsight bias: I etterpåklokskapens navn er alt mye enklere å forklare. Hvor mange har ikke sagt at det var enkelt å forutse finanskrisen, eller se at koronaviruset skulle slå ut? Likevel var det mange svært intelligente mennesker som ikke agerte i rett tid. Vi må være åpne for at fremtiden er vanskeligere å predikere enn det vi innbiller oss.

- Confirmation bias: Investorer vektlegger informasjon som bekrefter investeringshypotesen tyngre enn det som går imot. Resultatet er overoptimisme, og dårlige beslutninger. Denne type bias er vanskelig å bekjempe, og krever kontinuerlig objektiv evaluering. I team bør rollen som djevelens advokat antageligvis være den viktigste.

- Availability bias: Investorer vektlegger aktuell og lett tilgjengelig informasjon for tungt. For eksempel reduseres investeringslysten når markedet faller (negative nyheter, etc. påvirker atferden), selv om det antageligvis er smart å gjøre det motsatte. Nøkkelen er å zoome ut, og ta på de langsiktige brillene.

Kunnskapen til Kahneman lever heldigvis videre, og for interesserte lesere kan vi anbefale både «Thinking, Fast and Slow» og Michael Lewis’ glimrende «The Undoing Project», som tar for seg det produktive vennskapet mellom Kahneman og hans kollega Amos Tversky.