Tross fortsatt høy inflasjon og nye renteøkninger i USA og Eurosonen, var kapitalmarkedene svært sterke i juli. Rentekurven i USA ble ytterligere invertert gjennom et fall i lange renter, og tilsier økt sannsynlighet for resesjon. S&P500 steg 9,2%, mens de nordiske aksjemarkedene var opp 7-10%. Aksjer med kontantstrøm langt frem var vinneren, mens forrige måneds vinner, helse, var blant de svakeste sektorene. Internasjonale høyrentemarkeder hadde også en positiv utvikling, da kredittpåslagene falt i løpet av måneden. Kronen styrket seg mot de fleste valutaer, trolig som følge av økt risikovilje i markedet.

Markedsrapport juli 2022

Oslo, 5. august 2022Konjunkturer og råvarer

Den positive markedsutviklingen i juli ble neppe drevet av en oppfatning om at de makroøkonomiske utsiktene er blitt bedre den siste måneden. Makrotallene var generelt skuffende svake. Dette peker i retning av at man enten er vitne til et såkalt bear-market rally, eller alternativt en slags buy on rumour – sell on fact hendelse. I førstnevnte tilfelle tar markedet feil – og opptur vil bli avløst av nedtur – mens i sistnevnte har markedet rett i at den svake økonomiske situasjonen allerede er priset inn i kursene – og bunnen er passert. Det blir spennende å se hvilken tolkning som vil vise seg å være riktig.

Innkjøpssjefindeksene (PMI) i USA og Eurosonen fortsetter å bekrefte at vekstutsiktene er svekket. I Eurosonen falt den foreløpige PMI-indeksen for juli med tre poeng til 49,4, mens den i USA falt med et halvt poeng til 52,2. For Eurosonen peker indeksen nå i retning av fall i BNP i tredje kvartal.

I USA falt BNP overraskende i første og andre kvartal. Tommelfingerregelen som sier at to kvartaler på rad med nedgang i BNP innebærer at en resesjon har inntruffet, ble dermed tilfredsstilt. Det er imidlertid National Bureau of Economic Research (NBER) som bestemmer om en resesjon har inntruffet, og det er foreløpig uklart hva NBER vil konkludere med.

I Kina kom BNP-veksten for andre kvartal inn på skuffende 0,4%. Omikron-nedstengningene og en svak eiendomssektor bidro til den svake utviklingen. Det offisielle vekstmålet for 2022 på rundt 5,5% fremstår nå som mer eller mindre uoppnåelig.

Det er fortsatt stor usikkerhet omkring den økonomiske utviklingen fremover. Det er uklart hvor lenge krigen i Ukraina vil vare, og om det vil bli innført sanksjoner som påvirker eksporten av russisk olje og gass i enda større grad. I tillegg kan bekjempelsen av koronasmitte i Kina føre til redusert økonomisk aktivitet og økt inflasjon gjennom flaskehalser.

At den amerikanske toårsrenten er høyere enn tiårsrenten varsler stor fare for økonomisk tilbakeslag og resesjon. Styringsrentene blir satt kraftig opp for å dempe etterspørsel og inflasjon, kanskje så mye at arbeidsledigheten stiger og lønnsveksten avtar. At sentralbanken vil fokusere på inflasjonsbekjempelse, betyr dessverre at hensynet til økonomisk aktivitet og kapitalmarkeder må vike.

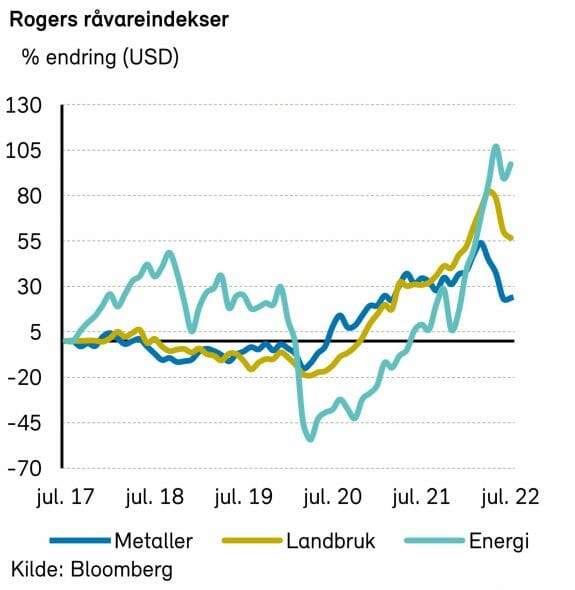

Råvareprisene ser ut til å ha stått i mot mye av resesjonssnakket i juli måned. Rogers råvareindeks steg med ca. 1%, og er opp 24% i år, målt i USD. Jordbruksindeksen hadde en negativ prisutvikling, mens underindeksene for energi og metaller steg noe i juli måned.

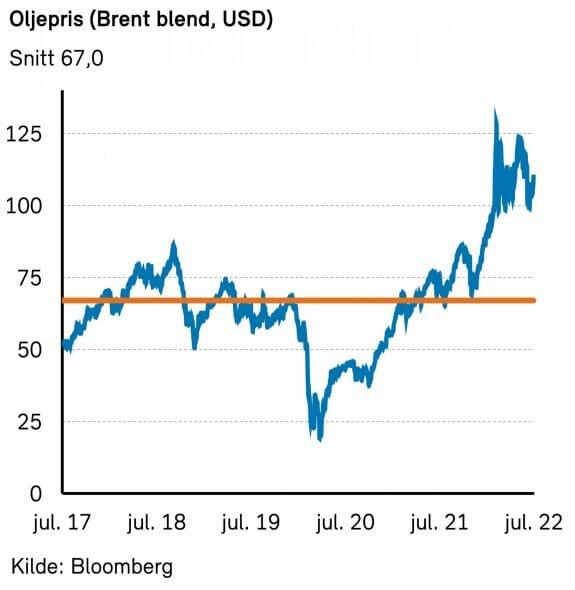

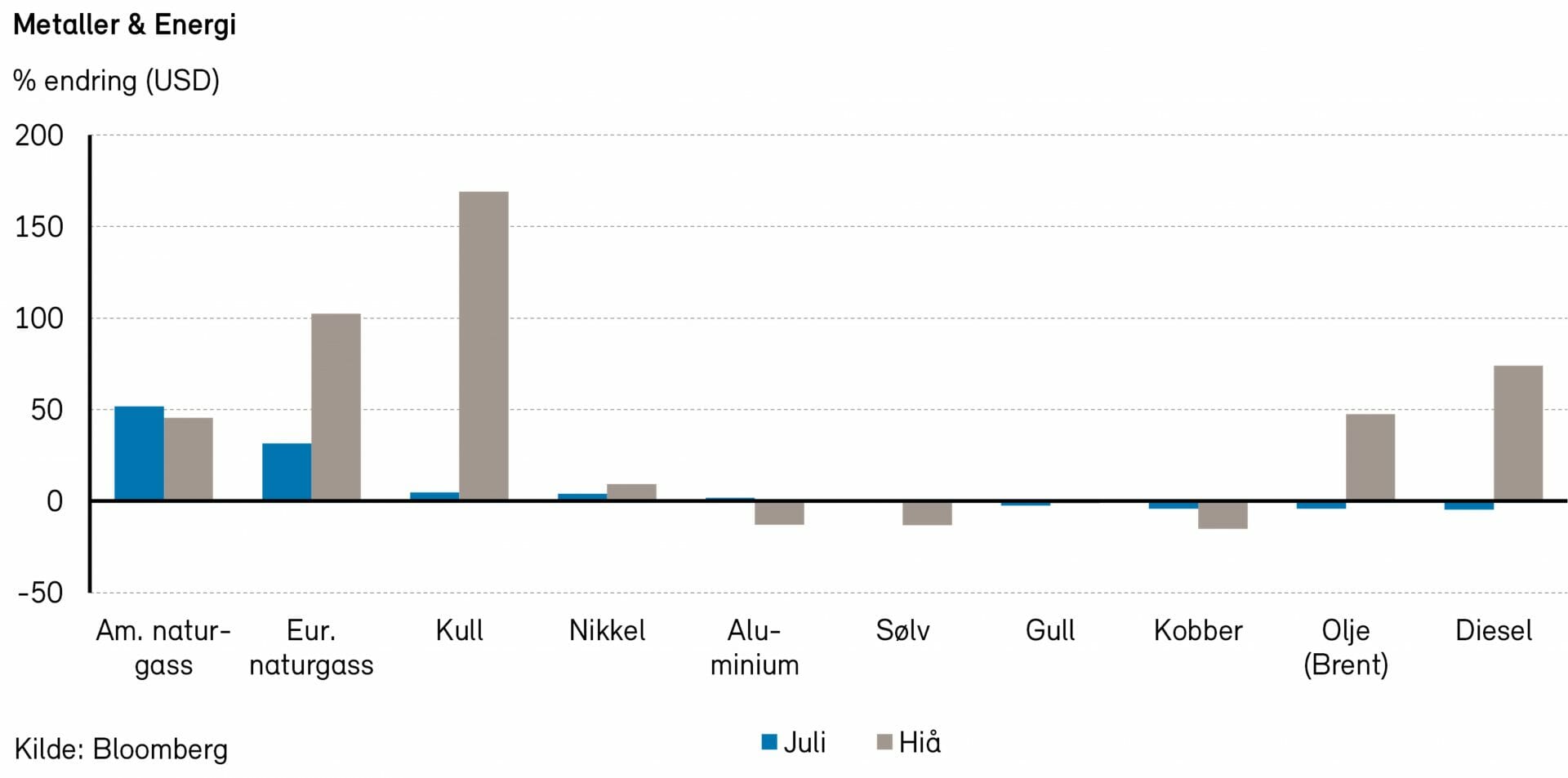

Rogers energiindeks steg med ca. 4% til tross for at oljeprisene falt med mellom 4% og 7% i juli. Brent- og WTI-oljen endte på henholdsvis 110 USD per fat og 98,6 USD per fat. Amerikanske naturgasspriser steg med over 50% i juli. Gassprisene i UK steg med nærmere 70%, mens de europeiske (TTF) prisene steg med rundt 30% i forrige måned. Prisene på diesel og bensin falt med mellom 4% og 7% i forrige måned.

Med siste forventede produksjonsøkning fra OPEC+ landene nå i august avslutter man kuttavtalen fra mai 2020. OPEC+ avtalen strekker seg riktignok ut året og det vil derfor bli interessant å se hva kartellet kommer med av uttalelser i forbindelse med møtet nå i starten av august. Forventingene i markedet er at man vil øke oljeproduksjonen noe, men som vi har sett de siste månedene så klarer man fortsatt ikke å nå opp til de produksjonstakene som er satt. En uttalelse fra OPEC om ytterligere økning vil sånn sett være mer verdt på papiret enn i virkeligheten. USAs president Joe Biden besøkte Saudi-Arabia i midten av juli sannsynligvis for å legge press på ørkenlandet til å øke oljeproduksjonen.

Gazprom og Russland fortsetter å skremme det europeiske gassmarkedet. I midten av juli gikk det ut et brev til europeiske gasskjøpere om at Gazprom ikke kunne garantere gassleveranser fremover grunnet «ekstraordinære hendelser». Dette brevet ble sendt ut rett før den årlige vedlikeholdsperioden av Nord Stream 1 rørledningen. Frykten er nå at Russland (Gazprom) ikke vil starte opp igjen rørledningen etter vedlikeholdsperioden. Nord Stream 1 har operert på cirka halv kapasitet siden midten av juni. Nord Stream 1 er den største gassrørledningen mellom Russland og Europa.

Rogers metallindeks hadde en flat utvikling i juli og er fortsatt ned nærmere 10% så langt i år, målt i USD. Kobber og aluminium falt med henholdsvis 4% og 3%. Litt mer «risk-on» marked førte til at gullprisene også falt med noen prosent i juli.

Rogers jordbruksindeks falt litt over 2% i juli, men er fortsatt opp 6% så langt i år, målt i USD. Etter et møte mellom FN, Russland og Tyrkia i Istanbul i juli ble man enige om å igjen åpne opp for eksport av korn fra Ukraina. I starten av august forlot det første skipet med mais siden krigen startet havnebyen Odessa. Forhåpentligvis kan man få ut mer hvete og mais fremover for å få ned prisene på matvarer noe. Prisene på mais falt med 17% i juli, mens prisene på hvete falt med ca. 7%.

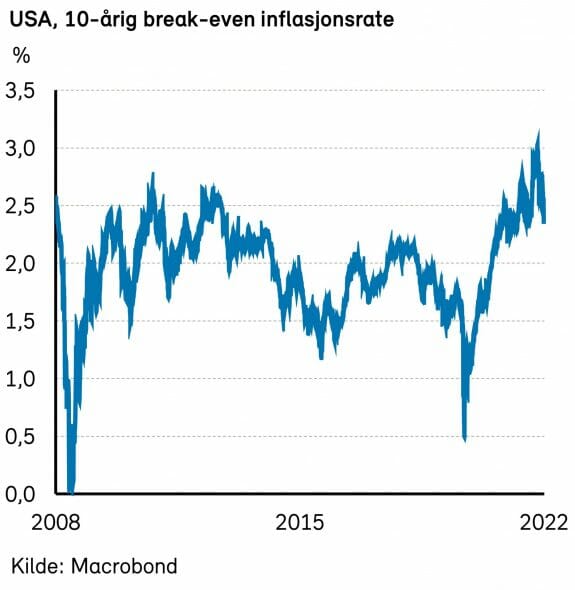

Renter, inflasjon og valuta

De siste inflasjonstallene fra USA og Eurosonen kom begge inn høyere enn ventet også i juli. I USA økte konsumprisene med 9,1% å/å, mer enn de 8,8% som var ventet, til det høyeste siden november 1981. Kjerneinflasjonen var 5,7%, to tideler høyere enn ventet. I Eurosonen steg inflasjonen til 8,9% å/å, to tideler høyere enn ventet. Kjerneinflasjonen holdt seg uendret på 3,7%.

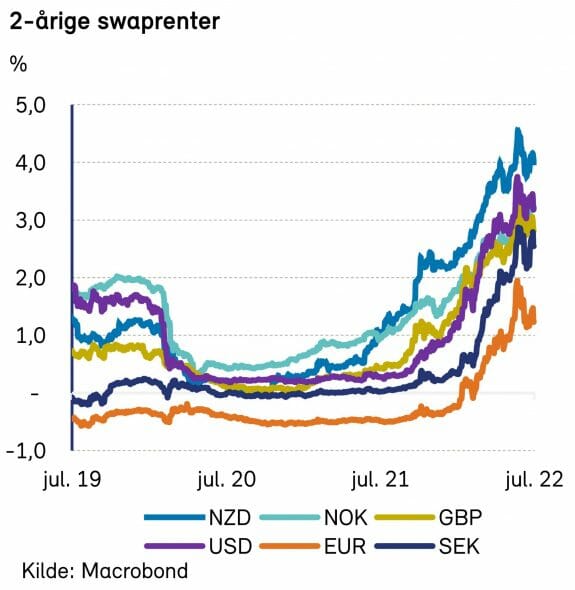

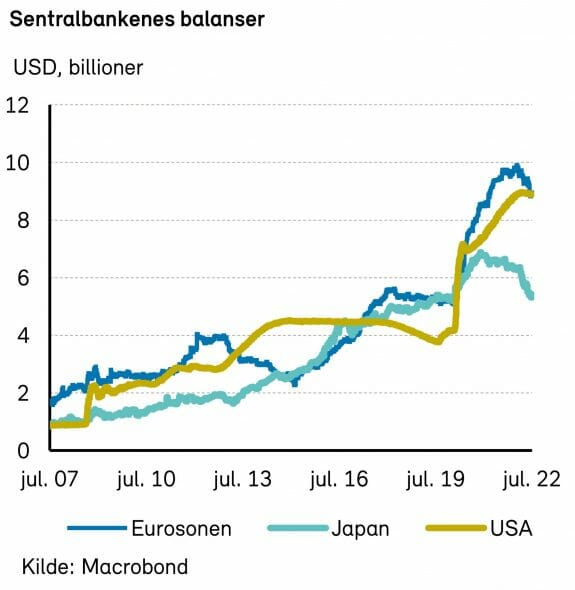

De høye inflasjonstallene bidro til at Federal Reserve nok en gang valgte å sette renten kraftig opp på sitt rentemøte senere i måneden. Sentralbanken hevet da intervallet for styringsrenten med 0,75%-poeng, til 2,25% – 2,5%. Rentemarkedene priser nå inn at renten innen utgangen av året vil være kommet opp i 3,25%. Det er det samme som for en måned siden.

ECB hevet renten med 0,5%-poeng i juli, i øvre enden av det forventede (som var 0,25-0,5). Det ligger an til at ECB kommer med en ny 50-punkters heving i september.

På tross av høye inflasjonstall og kraftige rentehevinger falt de lange rentene i juli. I USA falt tiårs statsobligasjonsrente med 36 basispunkter, til 2,65%. I Tyskland falt tilsvarende rente med 52 punkter, til 0,82%. Norske tiårsrenter falt med 24 punkter, til 2,81%.

Toårs-rentene i USA falt også noe, men mindre enn tiårsrenten. Rentekurven ble dermed enda mer invertert. Målt ved swaprentene er nå rentekurven invertert med nesten 50 punkter, det meste siden 1989. Det er et klassisk varsel om en potensiell resesjon.

Det er begrenset hvor mye sentralbanken vil kunne heve rentene uten at den økonomiske veksten blir negativ, når kjøpekraften også reduseres av den høye inflasjonen. Det er nå priset inn at styringsrenten vil toppe ut på 3,30% i første kvartal neste år, for deretter å bli satt ned med 50 punkter innen slutten av 2023. Til sammenligning venter ikke Fed rentekutt før i 2024, og da fra et høyere nivå (3,75%).

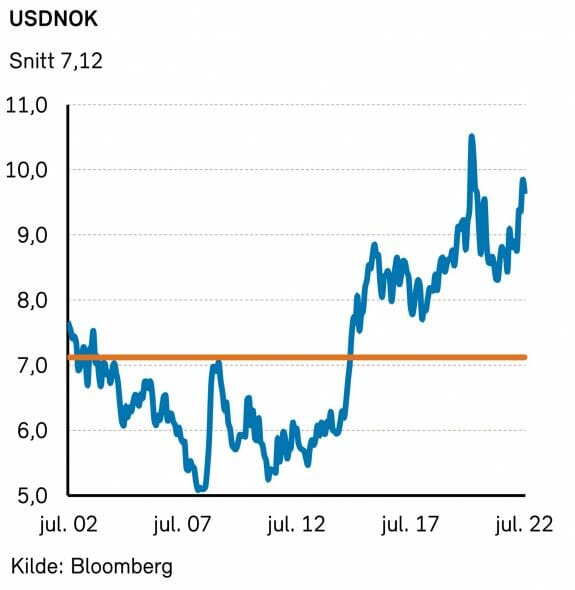

På valutafronten styrket US dollar seg nok en gang med to-tre prosent mot euro, til 1,022 EURUSD. Midt i juli var de to valutaene faktisk like mye verdt (1,00). Den sterke utviklingen i dollarkursen kan skyldes den relative utviklingen i korte renter, samt en klassisk «flukt til sikkerhet» og økt uro omkring statsfinansene i Eurosonen. Hittil i år har den amerikanske valutaen styrket seg med ti prosent mot euro.

Den norske kronen hentet seg noe inn fra foregående måned, og styrket seg med snaue to prosent mot US dollar. Økt risikoappetitt i markedene var nok hovedforklaringen. Hittil i år har kronen likevel svekket seg med nesten ti prosent mot den amerikanske valutaen.

Norsk økonomi

Juli var som vanlig en måned uten viktige publikasjoner fra offentlige myndigheter. Ferierende nordmenn bet seg nok likevel merke i at strømprisene satte nye rekorder. Etter å ha vært bortskjemt med lave strømpriser i en årrekke, har plutselig deler av den norske befolkningen fått merke det kontinentale prisnivået. Bakgrunnen er tilsynelatende to nye monsterkabler til Storbritannia og Tyskland (2×1400 MW), land som over de siste årene har redusert sin produksjon av kull- og atomkraft. Kombinert med Putins krigføring i Ukraina har dette gitt et tilbudsunderskudd av kraft og svært høye gasspriser.

Siden utvekslingskapasiteten er blitt såpass stor, klarerer det sørnorske markedet på europeisk nivå (gjennom såkalt prissmitte). Resultatet er tidvis en prisdifferanse mellom Sør- og Midt-Norge på mer enn 4 kr/kWh, før nettleie og merverdiavgift. Manglende kabler internt i Norge gjør at prisdifferansen antageligvis vil vedvare. Dette får implikasjoner for plassering av kraftkrevende industri.

Dessverre kan det verste være foran norske konsumenter og industri. Forward-kurven på strøm i Tyskland har økt kraftig den siste tiden, basert på frykt for at Putin stopper gasseksporten når vintermånedene setter inn. Dette påvirker også Norge, og Statnett anslår nå sannsynligheten for strømrasjonering til mellom 5 og 20% til vinteren. Om det ikke skulle bli behov for rasjonering, vil prisene antageligvis være svært høye resten av året og gjennom vinteren. Fyllingsgraden i magasinene er lav, delvis drevet av eksport de siste to årene, og en snarlig løsning på Ukraina-krigen fremstår som usannsynlig.

Foreløpig dekker staten mesteparten av konsumentens regning. Regjeringen har satt av 16,9 milliarder i statsbudsjettet for 2022, og beregnes som 80% av strømprisen over 70 øre/kWh (ekskludert merverdiavgift og nettleie) frem til oktober 2022. Fra oktober til desember økes bidraget til 90% over 70 øre/kWh. Verdt å merke seg er at støtten beregnes ut fra en gjennomsnittlig døgnpris, slik at bidraget reelt sett blir lavere (få bruker like mye strøm om natten som på dagen).

Regjeringen har høstet mye kritikk for håndteringen av strømkrisen, og spesielt Senterpartiet har vært i fritt fall på meningsmålingene. Kun 4,7% ville stemme på Trygve Slagsvold Vedum og hans partikollegaer da Ipsos spurte på vegne av Dagbladet i slutten av juni.

Nordisk økonomi

Inflasjonstallene for juni fortsetter å sette rekorder i de nordiske landene. Økte renter, høye energipriser, og et usikkert økonomisk bakteppe reflekteres i rekordlave sentiment-indikatorer hos forbrukerne i de nordiske landene.

Inflasjonen (CPIF) forsetter å stige i Sverige og økte til 8,5% å/å i juni, den høyeste målingen siden 1991. For å bekjempe den høye inflasjonen, har den svenske Riksbanken satt opp styringsrenten, sist med 0,5%-poeng (30. juni) til 0,75%. Sysselsetningen nådde ny toppnotering i juni, men lønnsveksten er foreløpig under kontroll. Etter kraftige prisstiginger i boligmarkedet siden Corona-pandemien, har boligprisene nå begynt å falle. Leilighetsprisene i Stockholm falt 8,2% fra mai til midten av juli (ifølge Børsen). Ledende eksperter forventer ytterligere nedgang i boligprisene frem mot utgangen av 2023. Rekordhøye energipriser gjør at sittende regjering (Socialdemokratorna) blir utfordret på energipolitikken, og den tidligere avgjørelsen om å bygge ned sveriges kjernekraftkapasitet i høstens valg. Indikatorer for forbrukertillit er nå nært et historisk lavt nivå. Bedriftssentimentet er fortsatt positivt, dog fallende. Kombinasjonen av høy inflasjon og et stramt arbeidsmarked indikerer flere rentehevinger og potensielt svakere vekst fremover.

Dansk inflasjon nådde 8,2% å/å i juni, noe som er et rekordnivå, opp fra 7,4% i mai. I likhet med ECB så økte den danske Nationalbanken pengepolitiske renter med 0,5%-poeng i juli. Utlånsrenten er nå 0,05%.

Eksperter mener dansk økonomi er nær kapasitetsgrensen og kan stå overfor en oppbremsing fremover. Rekordlav forbrukertillit, høyere renter og fallende realinntekt tynger trolig privat konsum. Arbeidsmarkedet er fortsatt rekordsterkt og presser lønningene opp. Boligmarkedet har foreløpig holdt stand, men ulike økonomer forventer prisfall fremover, især i dyrere områder ved økte renter. De danske eksporttallene er fortsatt sterke, men forventes å bli svekket fremover av den globale avmatningen og prisfall innen sjøtransport.

Finsk inflasjon økte til 7,8% å/å i juni, den høyeste målingen siden 1990. I likhet med ECB så økte den finske Nasjonalbanken styringsrenten med 0,5%-poeng i juli til 0,5%. Bortfallet av russisk handel har påvirket Finland mest av de nordiske landene (russisk eksport utgjorde ca.5.5% av total eksport i 2021), og en av grunnen til at økonomisk vekst var på sitt laveste nivå i mai siden november 2021. Forbrukernes forventninger til økonomien i juli var de laveste målt siden 1995 og brått ned fra årsskiftet. Energi- og matutgifter utgjør en mindre andel av konsum sammenlignet med andre nordiske land, noe som i større grad kan virke dempende for de finske konsumentene. Arbeidsmarkedet er sterkt og bedriftssentimentet er fortsatt positivt, dog i fallende grad. Den finske sentralbanken estimerer svakere vekst fremover som følge av Russlands krig i Ukraina.

Internasjonale aksjemarkeder

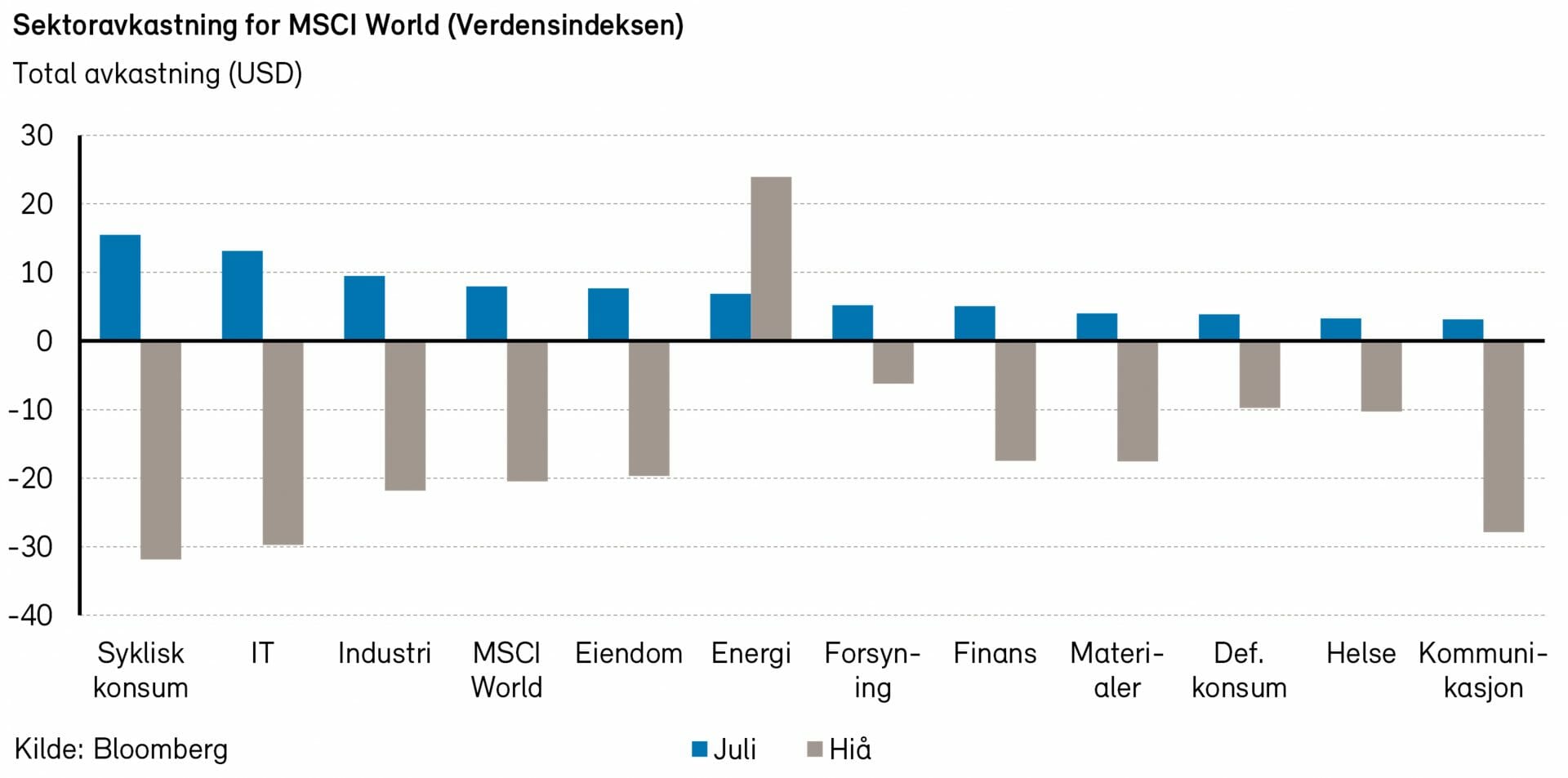

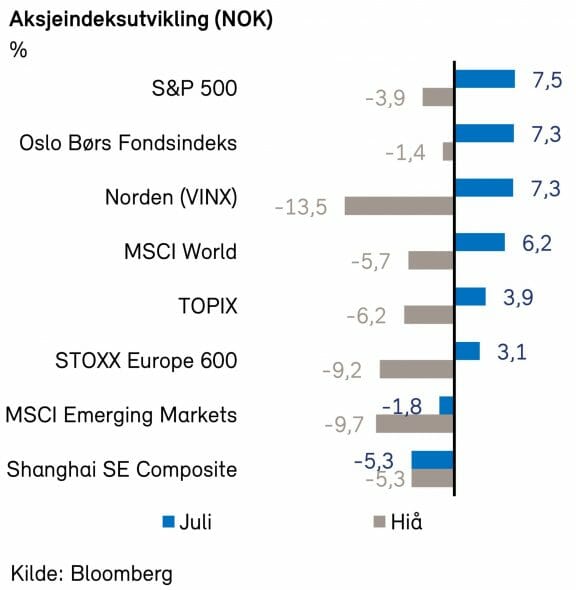

Etter et svakt første halvår hentet aksjemarkedene seg kraftig inn i juli. I det store bildet var oppgangen drevet av forventninger om fall i inflasjon og rentenivåer, på grunn av fallende råvarepriser og en forventet snarlig amerikansk resesjon. Aksjemarkedet ser ut til å legge mye større vekt på de positive følgene av resesjon (lavere renter) enn de negative (lavere inntjening). Vekstaksjer gjorde det bedre enn verdiaksjer og de sykliske sektorene gjorde det bedre enn de defensive. Det siste er i tråd med stigende markeder, men passer dårlig med at markedet skulle forvente resesjon. Mange selskaper presenterte resultater for andre kvartal i juli, og energiselskapene skiller seg positivt ut når det kommer til inntjeningsvekst.

Nettopp manglende inntjeningsvekst kan kanskje bli faktoren som stopper oppgangen vi har sett de siste ukene. Sett bort fra energisektoren er analytikerestimatene for 2022 allerede markant nedjustert og hvis vi får en moderat til kraftig resesjon vil det naturligvis bli videre nedjusteringer. På den annen side har markedet vist klart og tydelig de siste årene at det ikke er redd for høye pris-til-fortjeneste-multipler dersom rentene og renteforventningene blir lave nok.

Det amerikanske aksjemarkedet steg 9,1% i USD i juni målt ved S&P 500-indeksen. Teknologi (+13,2%) og syklisk konsum (+19,2%) var de beste sektorene og bidro mest til indeksavkastningen. De sektorene som hadde svakest avkastning var kommunikasjonstjenester (+3,8%), Helse (+3,3%) og defensivt konsum (+3,3%). Blant enkeltaksjer var det Apple (+18,9%), Amazon (+27,1%) og Tesla (+32,4%) som bidro mest til avkastningen. På den negative siden var det telekommunikasjonsselskapet Verizon (-7,8%) som hadde det største bidraget, etter svak utvikling i abonnementstall og lønnsomhet.

I Europa steg også aksjemarkedet markant i juli. STOXX Europe 600-indeksen var opp 7,9% (i EUR). Sektorene som bidro mest til oppgangen var også i Europa de sykliske sektorene: teknologi (+15,9%), industri (+13,8%) og syklisk konsum (+11,6%). De svakeste sektorene var kommunikasjonstjenester (+1,3%), finans (+3,6%) og energi (+3,6%). Nederlandske ASML Holding – en produsent av maskiner og utstyr til produksjon av halvledere – har volatile dager. Forrige måned var det største negative bidragsyter, men i juli hadde selskapet det klart største positive bidraget (+21,8%). Banco Santander (-9,2%) hadde det største negative bidraget i juli.

Det nordiske aksjemarkedet

Det nordiske aksjemarkedet kom også sterkt tilbake i juli (+7,3% i NOK) etter en betydelig nedgang i den nordiske VINX- indeksen i første halvår (-19,4% i NOK). Målt i lokal valuta steg de nordiske indeksene mellom 6,7% og 10,9% i løpet av måneden. Danmark hadde den kraftigste oppgangen. I likhet med resten av det globale aksjemarkedet var oppturen i juli for de nordiske markedene drevet av forventningene om at den amerikanske sentralbanken snart er ferdig med rentehevningene. De sykliske sektorene og særlig den tungt vektede industrisektoren (+13,7% i NOK) ledet an oppgangen. I tillegg bidro finans (+7,9% i NOK) og teknologi (+7,7% i NOK). Ellers hadde eiendom (+18,6%) en veldig sterk måned. Største positive enkeltaksjebidrag kom fra den svenske industrigiganten Atlas Copco (+21,9%) mens det største negative bidraget kom fra energiselskapet Fortum (-27,0%). Fortum eier 75% av det tyske energiselskapet Uniper. Uniper har blitt kraftig påvirket av nedgangen i gassimport fra Russland og måtte reddes av myndighetene for å sikre videre drift. Selskapet falt 54% i juli (ned 85% siden nyttår).

Brorparten av de største nordiske selskapene har nå rapportert resultattall for andre kvartal, uten de store overraskelsene. Analytikerestimatene for neste år har nå blitt justert opp i Norge, drevet av energi- og banksektoren, mens estimatene overordnet sett er uendret for selskapene i de øvrige nordiske landene. Med høyere forventet inflasjon og økt usikkerhet er det mye som peker på en svakere reel inntjening for bedriftene fremover.

Det norske aksjemarkedet

Oslo Børs’ Fondsindeks steg med 7,3% i juli, men er fortsatt ned 1,4% så langt i år. Hovedindeksen (OSEBX) steg med 7,1% i juli og er opp 4,3% så langt i år.

De fleste store selskaper på Oslo Børs har levert tall for andre kvartal. Med unntak av Telenor og Schibsted så har det jevnt over blitt levert bra tall. På aggregert nivå har selskapene levert en inntjening per aksje på 34, det høyeste på et kvartal noensinne. Selskapene har levert ca. 2% høyere inntekter enn forventet. Når vi derimot luker ut olje- og gassektoren så har EBIT marginene kommet inn noe lavere enn forventet. Dette er et tydelig tegn på at kostnadsinflasjonen nå begynner å treffe selskapene direkte og vi må nok forvente at dette vil forsterke seg utover året.

I juli hadde industrisektoren det største bidraget til indeksens oppgang med 2,3 %-poeng. Materialsektoren og finans var også store positive bidragsytere med henholdsvis 1,4%-poeng og 1,2%-poeng. Kommunikasjonstjenester var med -0,2%-poeng den eneste sektoren med negativt bidrag i forrige måned. Eiendomssektoren og helsesektoren hadde en relativ flat utvikling i forrige måned.

Av enkeltaksjer bidro Norsk Hydro (+18%) mest positivt med et bidrag på 1,1%-poeng. Tomra (+23%), Equinor (+8%), DNB (+7%) og NEL (+38%) var også store positive bidragsytere i forrige måned. På den negative siden bidro Telenor (-11%) med -0,5%-poeng. Aker BP (-2%), Golden Ocean (-8%), Mowi (-1%) og Aker (-1%) var andre negative bidragsytere til indeksen i juli.

Det nordiske høyrentemarkedet

Etter en svak juni bedret stemningen i høyrentemarkedet seg betraktelig i juli. DNBs nordiske indeks steg 0,5%, og er ned 2,3% så langt i år. I Norge har utviklingen vært noe bedre, med en nedgang på 1,8% hittil i år (+0,6% i juli). Det er verdt å merke seg at kredittpåslagene både i Norden og Norge steg, men yielden er såpass høy (8-9%) at det mer enn kompenserte for den reduserte risikoviljen. Kredittpåslagene i Europa falt, hvilket i kombinasjon med lavere renter resulterte i en oppgang for det europeiske høyrentemarkedet på hele 5,1%.

Blant sektorene i DNBs nordiske høyrenteindeks er det kun olje og oljeservice som har levert positiv avkastning i år (henholdsvis +0,6% og +2,5%).De andre sektorene er ned 2-5%, hvor eiendom tar jumboplass. I juli utpekte shipping seg med oppgang på 1,1%, mens sjømat (som eneste sektor) var svakt ned (-0,2%). Yielden er, tross oppgangen, fortsatt høyest innen olje og oljeservice (10-12%), tett fulgt av finans (9-10%). Eiendom yielder hele 8,7%, hvilket sannsynligvis er godt over den implisitte verdsettelsesrenten. Fallende swaprenter som følge av økt sannsynlighet for svak økonomisk utvikling kan imidlertid være redningen for eiendomssektoren.

Kredittpåslagene i Norden steg 5 basispunkter i juli, mens de europeiske falt 62. Differansen mellom Norden og Europa var ved utgangen av juli 83 basispunkter, mens de norske lå 103 punkter over Europa (Norge +21 i juli). I historisk kontekst er differansen fortsatt relativt lav, men forholdsmessig høyere andel sykliske sektorer med høy nåværende inntjening og kontantstrøm er nok en av forklaringene. Så lenge disse sektorene gjør det godt, virker det attraktivt å være eksponert mot det norske og nordiske høyrentemarkedet.

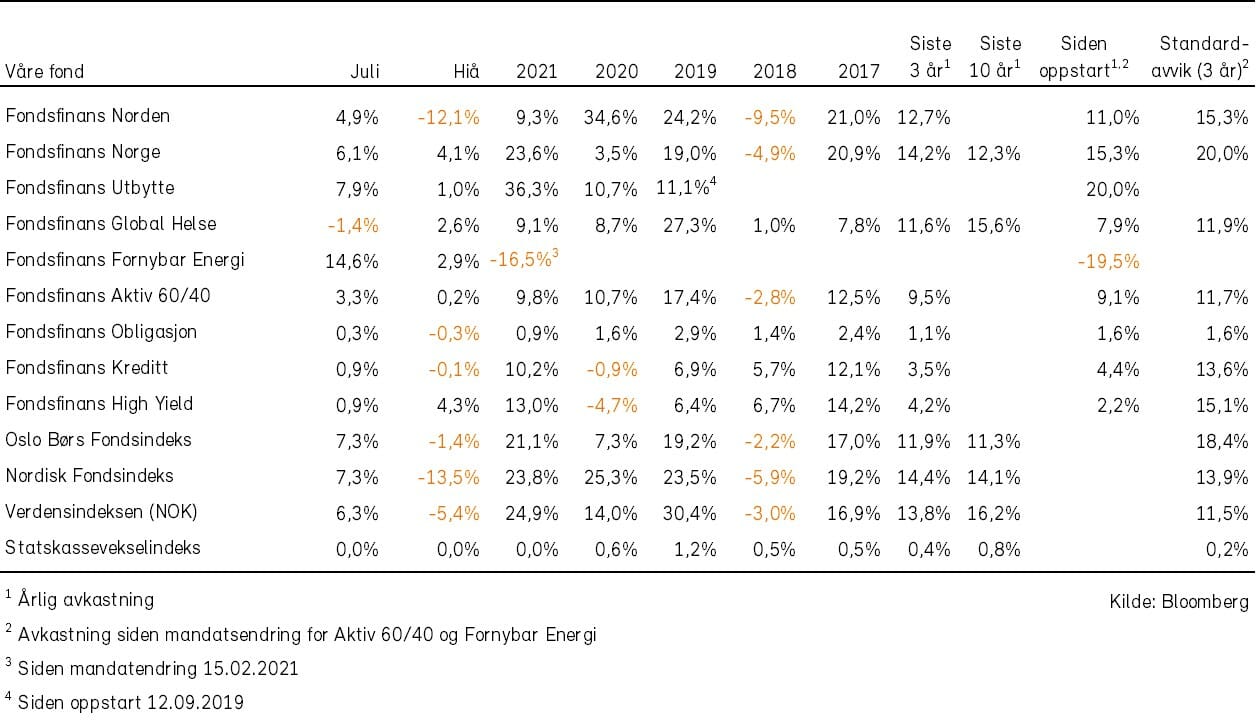

Historisk utvikling for våre fond