Det nye året startet med oppgang i internasjonale aksjemarkeder, og en rekordnotering for S&P 500. Stemningen i markedet fremstod likevel noe mindre euforisk enn på slutten på fjoråret, delvis fordi renteforventningene ikke falt videre. Markedets tro på snarlige rentekutt fikk seg et skudd for baugen da Fed-sjef Jerome Powell signaliserte at rentekutt i mars virker lite sannsynlig. De fleste temaer vi skriver om i denne markedsrapporten er nylig dekket i vårt skriv «Økonomiske utsikter». Markedsrapporten for januar er derfor noe kortere enn normalt.

Markedsrapport januar 2024

Publisert 07.02.2024Konjunkturer og råvarer

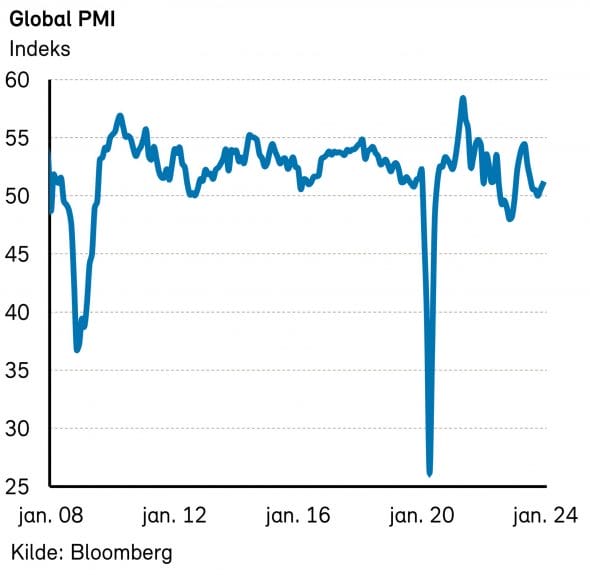

Det internasjonale pengefondet (IMF) kom i januar med oppdaterte anslag for verdensøkonomien. IMF valgte å oppjustere anslaget for BNP-veksten i 2024 med 0,2 prosentpoeng (til 3,1%), sammenlignet med oktober-rapporten.

Ifølge IMF trekker ikke alle krefter i samme retning. Mens USA-veksten for i år er oppjustert med 0,6 prosentpoeng (til 2,1%), er veksten i eurosonen justert ned med 0,3 prosentpoeng (til 0,9%). Veksten i Kina og India er oppjustert med hhv. 0,4 og 0,2 prosentpoeng.

Makrotallene som ble publisert i januar passer ganske godt inn i dette bildet. I USA ble BNP-veksten i fjerde kvartal målt til 3,3% annualisert, klart sterkere enn de 2,0% som var ventet. Gjennomsnittlig årlig vekst de siste to kvartalene er dermed over 4%, noe som står i ganske sterk kontrast til de fleste andre steder i verden, hvor veksten gjerne vaker rundt null.

Eurosonen noterte seg for nullvekst i fjerde kvartal, etter negativ vekst på 0,1% i foregående kvartal. Dette var et hakk bedre enn ventet, og eurosonen unngikk dermed å havne i en teknisk resesjon i andre halvår (definert som to kvartaler på rad med negativ vekst).

IMF skriver at med lavere inflasjon og stabil vekst har sannsynligheten for en hard landing avtatt, og organisasjonen anser risikoen for global vekst til å være ganske balansert. På oppsiden kan et raskere fall i inflasjonen føre til ytterligere lettelser i de finansielle forholdene.

Råvarer

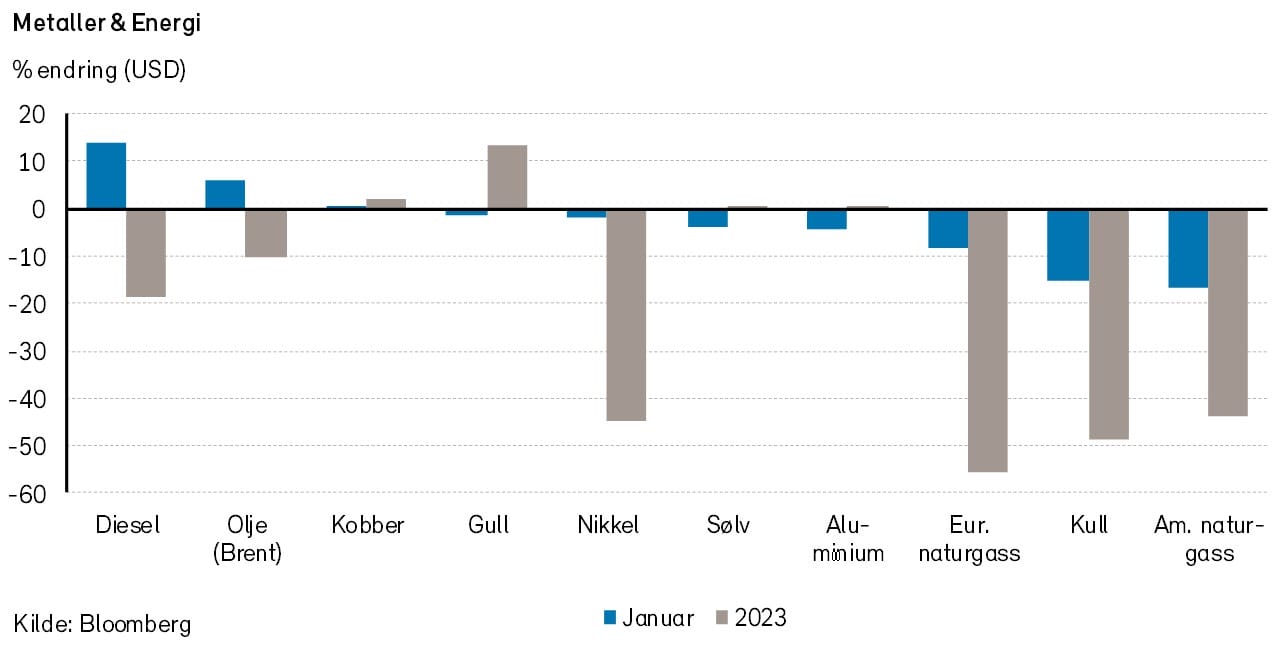

Rogers råvareindeks steg med 1,5% i januar. Rogers energiindeks steg med over 3%, mens Rogers metallindeks falt med nærmere 2% i forrige måned.

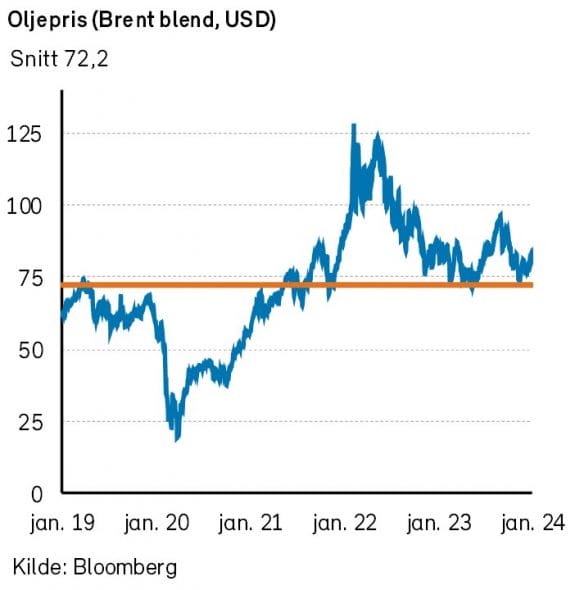

Både brent oljen og WTI oljen steg ca. 6% i januar og endte måneden på henholdsvis 81,7 og 75,9 dollar per fat. De amerikanske gassprisene (HH) falt med over 15% i januar, mens europeiske gasspriser (TTF) falt med ca. 5%.

Oppgangen i oljeprisene i januar kan i stor grad tillegges situasjonen i Rødehavet og frykten for at konflikten der kan spre seg til resten av Midtøsten. I januar har Ukraina angrepet flere russiske raffinerier med droner. Foreløpig har dette kun resultert i mindre branner, men det viser likevel hvor sårbar oljeinfrastruktur kan være mot relativt enkle angrep.

Ifølge tall fra DNB så steg de globale oljelagrene med ca. 1,5 millioner fat per dag (siste åtte uker glidende snitt).

Siste uken av januar fikk vi data fra Shanghai Futures Exchange som viste at lageret av både kobber, aluminium, sink og nikkel steg i januar. Lageret av kobber er nå det høyeste på over seks måneder.

Renter, inflasjon og valuta

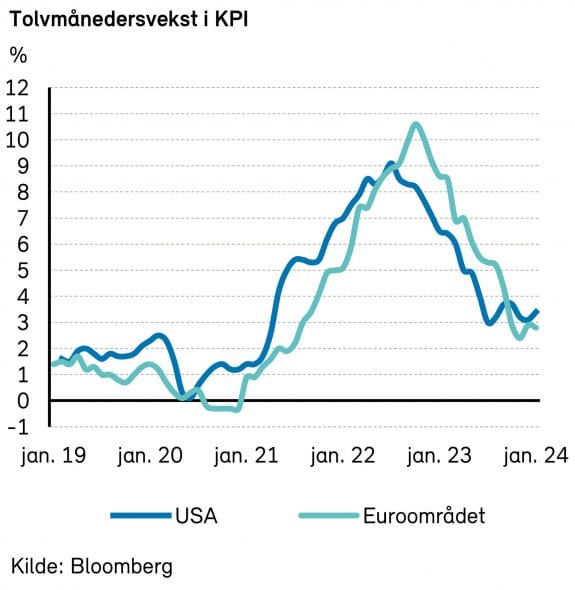

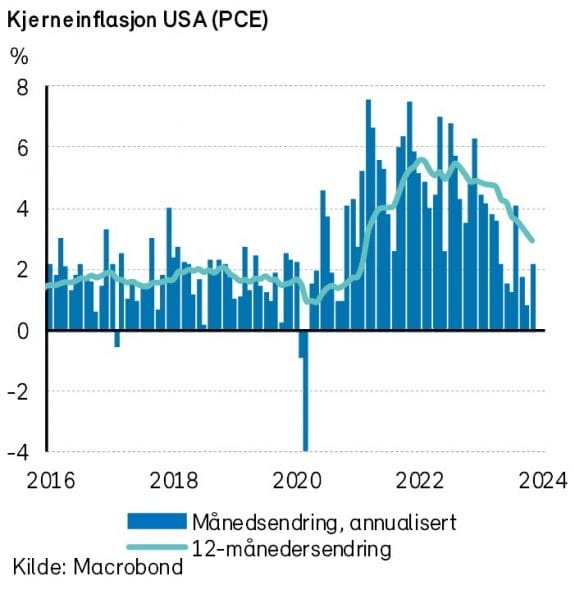

Inflasjonen i Europa og USA trender videre nedover, selv om tallene for Eurosone-KPI som ble publisert i januar kom inn litt høyere enn ventet.

I USA fortsetter Feds prefererte inflasjonsmål, PCE-deflatoren, å nærme seg inflasjonsmålet. Årsveksten i kjerne-PCE for desember falt til 2,9% å/å, mens den annualiserte veksten de siste seks månedene (3m/3m) endte på 2,0%.

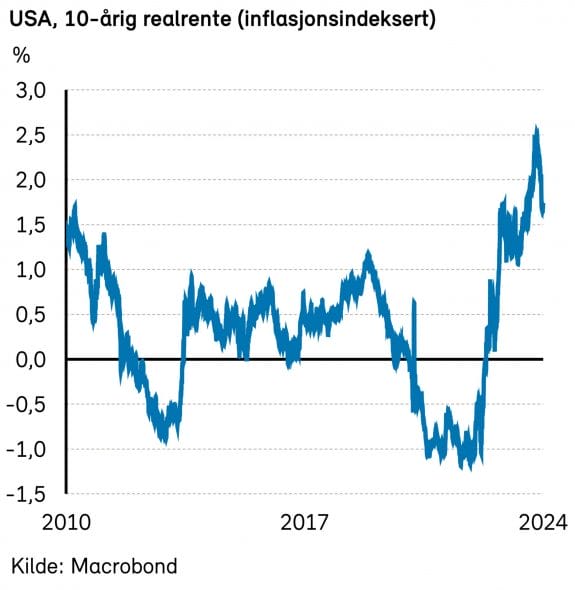

Fallende inflasjon kan tilsi at sentralbankene vil begynne å kutte renten snart. Men stramme arbeidsmarkeder og høy lønnsvekst taler imot. Den amerikanske arbeidsmarkedsrapporten som ble publisert i begynnelsen av februar var langt sterkere enn ventet, med både høy sysselsettingsvekst og høy lønnsvekst.

ECB-sjef Lagarde åpnet i januar døren på gløtt for rentekutt, og tidfestet dette til juni. Dette er imidlertid noe senere enn markedet priser inn. Markedet priser i skrivende stund inn rentekutt i mai, og fem kutt totalt i løpet av året.

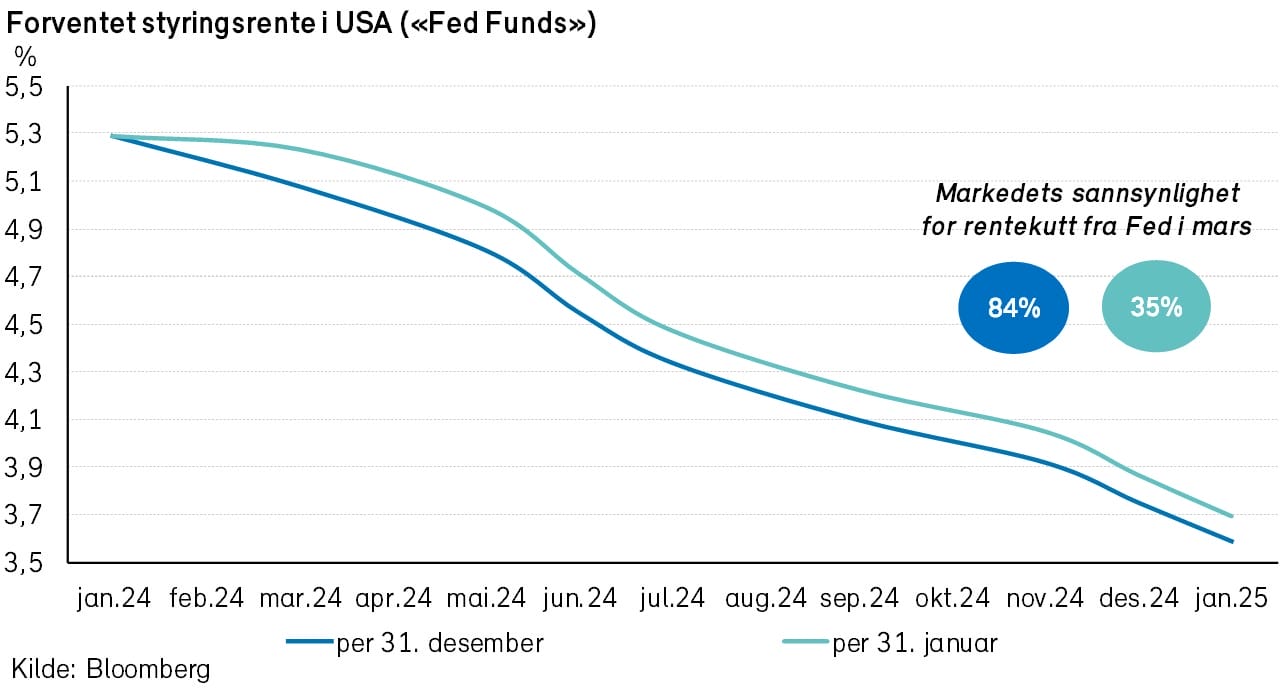

I USA valgte Fed-sjef Powell å varsle at rentekutt i mars, som markedet hadde priset inn, ikke er særlig aktuelt. Fed varslet i desember at det ligger an til tre rentekutt i år. Markedet priser likevel i skrivende stund inn snaue fem kutt, det første i mai. Til sammenligning var det for en måned siden priset inn seks kutt.

I tråd med dette steg lange renter noe i januar. Den amerikanske tiårsrenten steg med marginale 3 basispunkter, til 3,91%, men er i skrivende stund kommet opp i 4,08%. Den tyske tiårsrenten var opp 14 punkter til 2,17%.

På valutafronten vant den amerikanske dollaren tilbake terreng. Mot euro styrket dollaren seg med 1,7%, til 1,085 EURUSD.

Den norske kronen svekket seg nesten tre prosent mot dollar, etter kraftig styrkelse i desember. Økte renter internasjonalt og lavere oljepris kan ha bidratt til dette.

Norsk økonomi

Norges Bank besluttet ikke overraskende å holde styringsrenten uendret på 4,5 prosent på møtet 25. januar. Sentralbanken hadde til møtet ikke laget nye prognoser, og signaliserte derfor kun det de har sagt tidligere: Renten vil trolig bli liggende på 4,5 prosent en stund fremover.

Prisveksten er fortsatt høy, men har avtatt i de landene Norge handler mest med. Noe av dette skyldes lavere energipriser, men også justert for dette har inflasjonen avtatt.

I tillegg har den norske kronen styrket seg betydelig siden rentemøtet i desember, noe som i utgangspunktet vil gjøre det enklere å sette ned renten. Sentralbanken poengterer imidlertid at de ikke styrer rentebeslutninger etter kronekursen direkte, men at kroneendringer påvirker utsiktene for prisvekst (hovedsakelig gjennom importert inflasjon).

Byggeaktiviteten er fortsatt lav, men arbeidsledigheten har ikke økt noe særlig. Full gass i andre viktige sektorer, som blant annet petroleumsnæringen, holder aktiviteten oppe.

Boligprisene steg kraftig i januar, med en oppgang på hele 3,4 prosent. «Boligmarkedet er tilbake», utbasunerte administrerende direktør i Eiendom Norge, Henning Lauridsen. Korrigert for sesongjusteringer var imidlertid økningen «bare» 0,7 prosent.

I Oslo steg prisene 3 prosent, og gjennomsnittsprisen er nå ca. 6,6 millioner kroner – betydelig over landssnittet på 4,5 millioner. Oslo-borgere bor imidlertid trangere, og målt ved gjennomsnittlig kvadratmeterpris er Oslo nå 75% dyrere enn landssnittet. Sykepleierne sliter med å finne husly innenfor ring 3.

Nordisk økonomi

Som nevnt i økonomiske utsikter er inflasjonen nå på vei ned i de nordiske økonomiene. Høye renter og et svakt forbrukersentiment gjør dog at farten inn i året er lav, og at BNP-veksten i 2024 trolig blir svak. Vi tror de første rentekuttene vil komme i løpet av første halvår, som følge av at inflasjonen fortsetter å utvikle seg i riktig retning. Økt reallønn og lavere styringsrenter vil understøtte økonomisk vekst, særlig i andre halvdel av året.

Svensk økonomi

Vi forventer en svak utvikling i BNP i år, i intervallet -0,5% til 0,5%. Dette er drevet av en beskjeden vekst i global økonomi, høye renter og et fortsatt svakt sentiment blant forbrukerne.

Dansk økonomi

I takt med lavere renter, høyere reallønninger og en kruttsterk dansk legemiddelindustri anslår vi en positiv utvikling i BNP på 1%-2% for 2024.

Finsk økonomi

Vi forventer en økning i BNP på 0% til 1% for 2024 drevet av en svakere utvikling i eksport og privat forbruk. Veksttakten er forventet å ta seg opp i andre halvdel av året.

Internasjonale aksjemarkeder

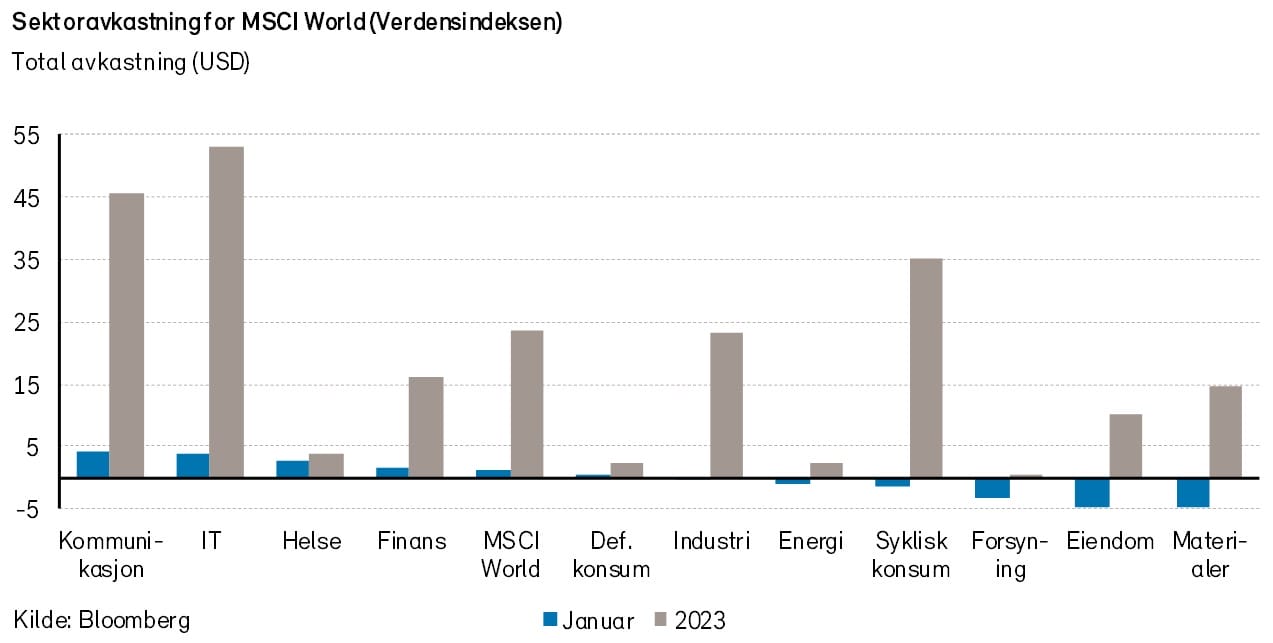

Januar ble samlet sett en god måned i kapitalmarkedene. Aksjemarkedene startet svakt, som følge av økende renteforventninger og geopolitisk uro, men kom sterkt tilbake mot slutten av måneden. Verdensindeksen (MSCI World, totalavkastning) var opp 1,2% målt i dollar.

Det var stor spredning på sektornivå. Informasjonsteknologi, helse og kommunikasjonstjenester var opp rundt 3%, mens materialer og eiendom var ned rundt 5%.

Nvidia hadde nok en fantastisk måned, med en oppgang på 24,2% i påvente av kvartalsresultatene, som kommer først i slutten av februar. Meta (+10,2%) hadde også en sterk måned, selv før de leverte resultater og aksjekursen eksploderte i begynnelsen av februar.

I den andre enden av skalaen finner vi Tesla, som fikk en nedgang på 24,6% i januar. Fallet kom blant annet etter at selskapet leverte tall (svakt skuffende) uten å komme med salgsutsikter for 2024, noe som øker frykten for at salgsveksten er i ferd med å stoppe opp.

Det amerikanske markedet (S&P 500) var opp 1,1%, det europeiske (STOXX Europe 600) var ned 0,1% og Norden (MSCI Nordic) var ned 0,4%. Fremvoksende markeder (MSCI Emerging Markets) var ned 4,7%. Alle avkastningstall er målt i dollar.

Helsesektoren

Helsesektoren gjorden det noe bedre enn det brede aksjemarkedet i januar, etter et relativt sett meget svakt 2023. MSCI World Health Care (totalavkastning) var opp 2,7% målt i dollar i måneden.

Undersektorene legemidler, bioteknologi og medisinsk utstyr og forbruksvarer gjorde det best og var opp rundt 4%. Forskningsutstyr og -tjenester var noe svakere, opp 1%. Helsetjenester var ned ca. 1%, hvor distributører og sykehus hadde en veldig god måned, mens den vektige helseforsikringsindustrien begynte året svakt, ledet an av Humana (-17,4%) som falt på grunn av dårlig inntjenings-«guiding». Selskapet meldte at bruken av helsetjenester økte mer enn ventet i fjerde kvartal, noe som forventes å fortsette gjennom 2024.

Oppgangen i helsesektoren var ledet an av legemiddelselskapene Eli Lilly (+10,8%), Novo Nordisk (+9,1%) og Merck (+10,8%). På den negative siden av skalaen var det, i tillegg til nevnte Humana, United Health (et annet helseforsikringsselskap, -2,8%) og Pfizer (-4,5%) som hadde de største negative indeksbidragene.

Fornybarsektoren

Etter en etterlengt oppgang i fornybar markedet i desember, snudde trenden og fornybar aksjer falt tilbake igjen i januar. S&P Global Clean Energy Index og MSCI Global Alternative Energy Index hadde en avkastning på henholdsvis -10,9% og -12%, mens WilderHill Clean Energy Index var ned med 20,3% i januar (alle målt i USD).Hovedforklaringen for den negative utviklingen ligger i at langrenter kom noe opp igjen i løpet av måneden.

I Europa kom det flere relevante nyheter om klima og fornybar i januar. Ifølge The Guardian oppnådde EU i 2023 det laveste nivået av CO2-utslipp fra forbrenning av fossile brensler på 60 år, med en reduksjon på 8% sammenlignet med 2022. Dette skyldes hovedsakelig økt andel av elektrisitet fra fornybare kilder i energimiksen. Videre avslører et lekket utkast til et EU-forslag et mål om å fange opp til 450 millioner tonn CO2 årlig innen 2050, for å oppnå målet om netto null-utslipp. På den industrielle fronten ber europeiske produsenter av solcellepaneler EU om nødhjelp for å unngå nedleggelse på grunn av prispress fra kinesiske importvarer.

På den andre siden av Atlanterhavet sa Elon Musk at han forventer at veksten i Tesla’s energilagringsvirksomhet vil overstige bilvirksomheten i år, mens elbilvolumets vekst forventes å avta i 2024. Vekst i energilagringskapasitet er nødvendig for å muliggjøre økt bruk av variabel fornybar energiproduksjon.

I Kina bidro fornybar energi og «cleantech» betydelig til økonomien i 2023, med en rekord på 11,4 billioner yuan, og overgikk andre sektorer i investeringsvekst.

Det nordiske aksjemarkedet

Den nordiske VINX-indeksen steg med 0,8% i januar (målt i kroner). De største positive bidragsyterne til indeksavkastningen var Novo Nordisk (+12%), Investor (+6%) og Nokia (+11%). I den andre enden av skalaen finner vi Vestas Wind Systems (-7%), Genmab (-10%) og Equinor (-6%).

Ved utgangen av året var det nordiske aksjemarkedet (MSCI Nordic) priset til 17,7x forventet resultat neste 12 måneder. Dagens prising er noe høyere enn gjennomsnittlig prising siste 10 år på 16,7x forventet resultat neste 12 måneder.

Det norske aksjemarkedet

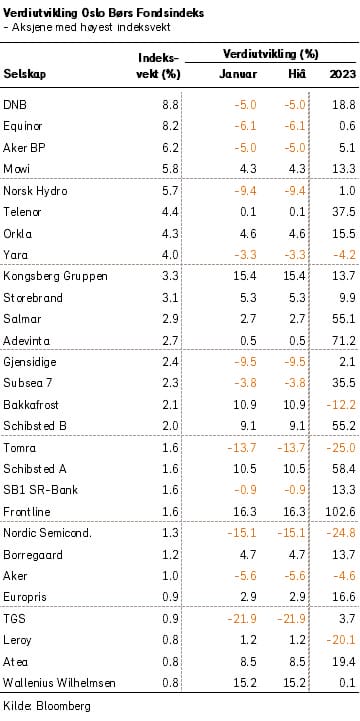

Oslo Børs Fondsindeks falt med 1,5% i januar, mens hovedindeksen (OSEBX) falt med 2,2% i forrige måned.

Resultatsesongen har så vidt kommet i gang. Mye dårlig vær har ført til langt høyere kravsprosent (claims ratio) for Gjensidige Forsikring. Forsikringsresultatet i Norge var nærmere 40% svakere enn hva konsensusestimatene lå på. Heldigvis ble det levert svært godt i investeringsporteføljen, men totalen ble uansett skuffende. Gjensidigeaksjen falt ca. 2% på de svake tallene.

DNB kom også med tall i januar. Banken leverer fortsatt svært gode resultater med blant annet en avkastning på egenkapitalen på 14,6% for 4. kvartal 2023. Dette var likevel svakere enn hva analytikerne hadde forventet. Den underliggende kredittkvaliteten er fortsatt god, men man begynner nå å se en liten økning i tapene, i tillegg var det negativ utlånsvekst også i fjerde kvartal. Aksjen endte rapporteringsdagen ned ca. 3%.

I januar var det defensivt konsum som leverte det sterkeste indeksbidraget med 0,7 prosentpoeng. Av de andre sektorene leverte kommunikasjonstjenester, industri og syklisk konsum også positivt indeksbidrag. Energisektoren var den svakeste sektoren i forrige måned med et indeksbidrag på -1,3 prosentpoeng. Materialer og finans var også to sektorer som bidro negativt i januar måned.

Blant enkeltaksjer hadde Kongsberggruppen (15%) det sterkeste indeksbidraget i forrige måned med 0,4 prosentpoeng. Mowi (4%), Frontline (16%), Bakkafrost (11%) og Orkla (5%) var også sterke bidragsytere i januar. På den annen side var det Norsk Hydro (-9%) som hadde det svakeste indeksbidraget i januar med -0,6 prosentpoeng. Equinor (-6%), DNB (-5%), Aker BP (-5%) og Tomra (-14%), var noen av de andre negative bidragsytere i forrige måned.

Det nordiske høyrentemarkedet

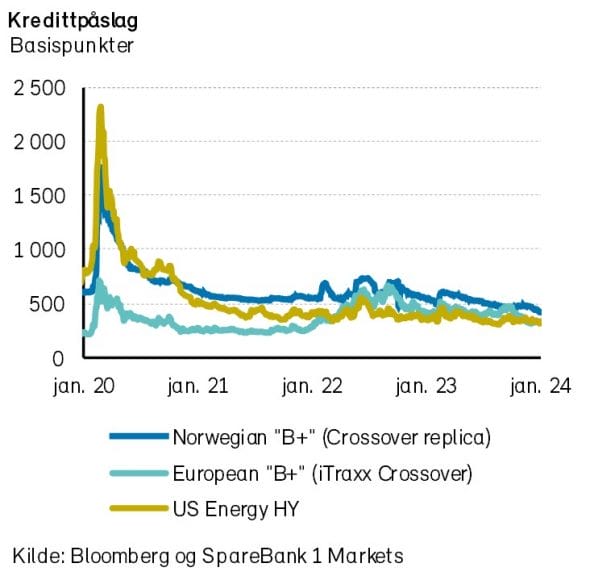

Etter en forrykende innspurt i 2023 for globale risikoaktiva var det ikke så overraskende at farten avtok noe i januar. De amerikanske og europeiske høyrentemarkedene beveget seg nokså sideveis med hhv 0,0% og 0,7% avkastning.

Det nordiske høyrentemarkedet hadde en god start i årets første måned, ifølge DNBs nordiske indeks, med 2,0% oppgang. Den svenske delen av markedet bidro mest, med 2,4%, mens den norske hadde 1,6% avkastning.

Januar ble som ventet en god måned i primærmarkedet. Flere av emisjonene ble kraftig overtegnet, noe som resulterte i høyere pris (dvs. lavere rente) og økte emisjonsvolumer. Investorene har fortsatt rikelig med likviditet og venter ivrig på flere emisjoner. Som følge av dette har det vært brukbar aktivitet i annenhåndsmarkedet, noe som har trukket kredittpåslagene videre nedover.

I slutten av januar og i februar skifter noe av fokuset i markedet over på rapporteringssesongen, men noe emisjonsaktivitet vil det fortsatt være.

I Norden lå kredittpåslagene på ca. 560 basispunkter ved utgangen av januar. Underliggende svenske og norske renter beveget seg marginalt i motsatt retning av hverandre, og lå på henholdsvis 4,09% og 4,70% ved månedsslutt.