Med et bakteppe av høy inflasjon, utflatende lange rentenivåer og videre nedgang for teknologiaksjer ble verden snudd på hodet da Russland invaderte Ukraina 24. februar. Frykten er stor for hva dette vil bety av menneskelige lidelser i ukene og månedene som kommer. Råvareprisene økte voldsomt, lange renter falt og usikkerheten økte i kapitalmarkedene. Vestens sanksjoner mot Russland har overrasket med sin styrke og enhet, og selskap etter selskap melder om at de trekker seg ut av Russland. Dette vil merkes på europeisk økonomisk aktivitet, men vil ikke bli dramatisk så lenge energieksporten fra Russland ikke stopper opp. Krigen og sanksjonene vil føre til økt inflasjonspress globalt på grunn av økende priser på energi og andre råvarer. I Norge vil vi se en kraftig økning i inntekter fra salg av olje og gass.

Markedsrapport februar 2022

Oslo, 8. mars 2022Konjunkturer og råvarer

Russlands overraskende brutale invasjon av Ukraina har ført til en betydelig endring i de globale vekst- og inflasjonsutsiktene. I forkant av invasjonen hadde den globale innkjøpssjef-indeksen (PMI) vist en positiv utvikling, med oppgang på to poeng til 53,4, i tråd med avtagende negative effekter fra omikron og færre flaskehalser. PMI-indeksene for mars vil nok imidlertid reflektere økt usikkerhet, lavere vekstforventninger og økt fare for flaskehalser og inflasjon. Krigen i Ukraina vil sammen med sanksjonene mot Russland begrense handelen og løfte prisene på energi, metall- og jordbruksvarer. Man kan bare håpe at krigen i Ukraina får en rask slutt, slik at de menneskelige og økonomiske konsekvensene blir minst mulig.

Det er spesielt Eurosonen som vil merke at Ukraina-krisen demper den økonomiske veksten, gjennom lavere handel med Russland og Ukraina og redusert kjøpekraft på grunn av inflasjon. Så lenge råvareprisene ikke tar fullstendig av, ligger det imidlertidig ikke an til noen dramatiske effekter for den økonomiske veksten. Konsensus blant økonomene er ifølge Bloomberg at BNP-veksten i Eurosonen i 2022 vil bli på solide 4,0%. Skulle den falle til 2-3% vil man fortsatt kunne karakterisere den som rimelig god.

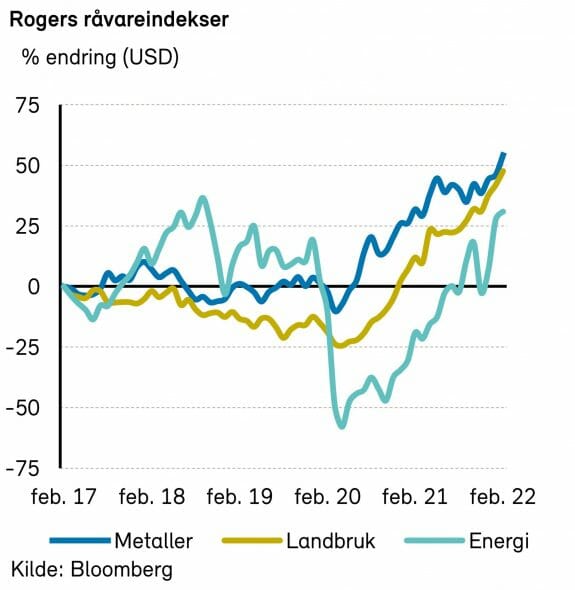

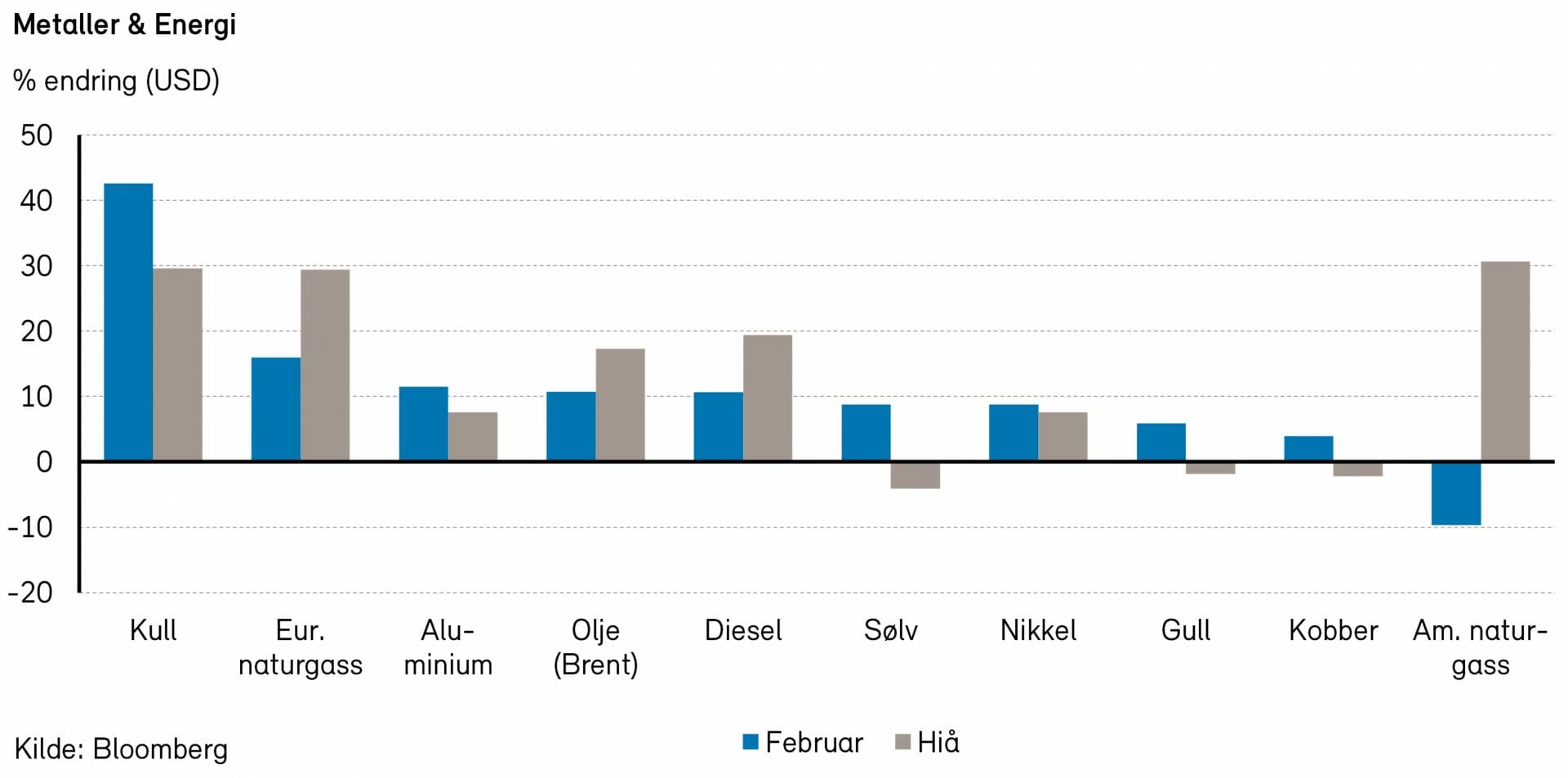

Rogers råvareindeks steg med over 7% i februar, målt i USD. Indeksen er opp over 17% så langt i år. I februar bidro alle underindeksene positivt. Russland og Ukraina er store produsenter av flere råvarer. Krigen har ført til kraftig prisoppgang fordi markedene frykter at tilgangen på slike varer vil bli redusert.

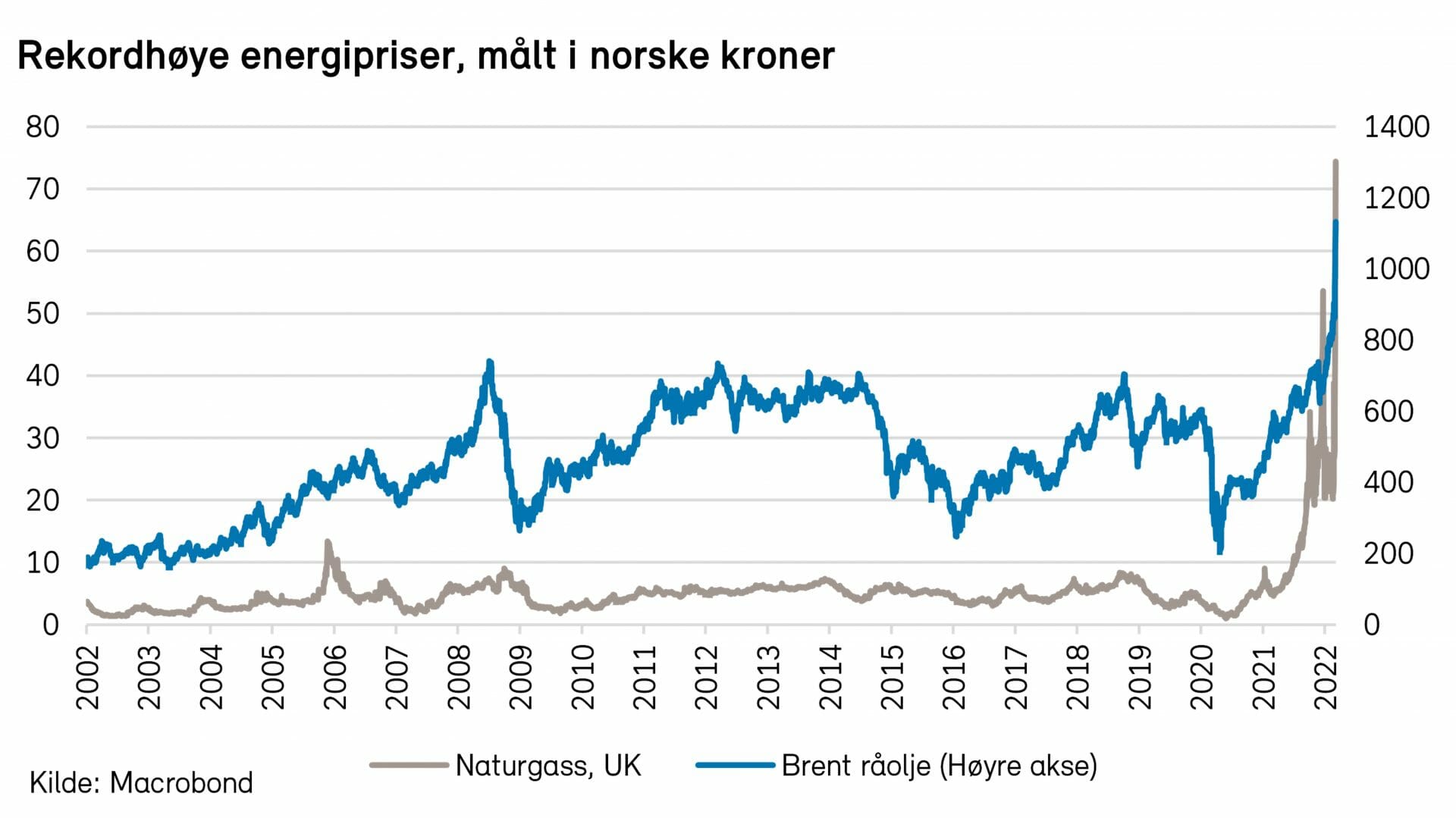

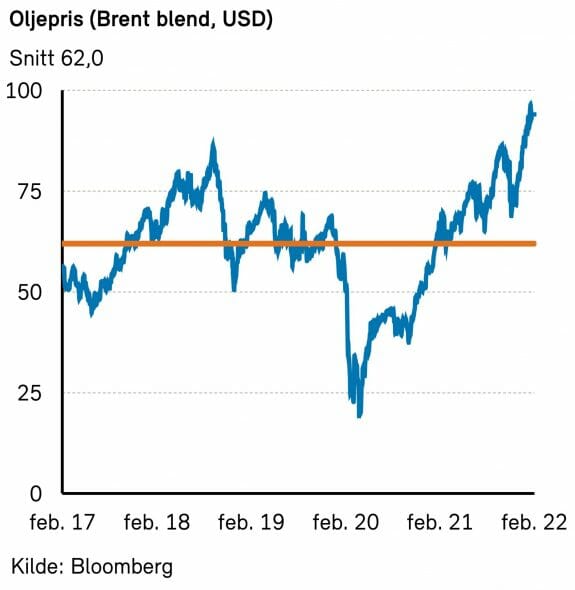

Rogers energiindeks steg med over 8% i februar og er opp nærmere 30% i 2022, målt i USD. Brent- og WTI-oljen steg med mellom 9% og 11% i forrige måned, og endte på henholdsvis 101 USD per fat og 95,7 USD per fat. Amerikanske naturgasspriser falt noe tilbake i februar, mens de europeiske naturgassprisene steg kraftig etter Russlands angrep på Ukraina. Europeiske gasspriser er opp over 20% i februar og har steget ytterligere i starten av mars.

Russland er en av verdens største oljeprodusenter med en daglig produksjon på nærmere elleve millioner fat, som utgjør cirka elleve prosent av verdens totale produksjon. Vestens sanksjoner mot Russland kan føre til at en betydelig andel av russisk oljeproduksjon ikke finner veien til markedene. Oljemarkedet var stramt i forkant av krigen og det er i utgangspunktet ingen kortsiktig mulighet for andre oljeproduserende land til å øke produksjon for å ta unna for bortfall av russisk olje. Russland er også en stor produsent av naturgass og Europa får over 40% av sin gass fra russerne. Foreløpig har Russland opprettholdt sin eksport av gass, men markedet frykter at Putin kan bruke nettopp Europas avhengighet av russisk gass som brekkstang. Vi forventer at olje- og gassprisene vil holde seg på disse høye nivåene i det korte bildet og mener at prisene kan øke videre dersom krigen fortsetter.

Rogers metallindeks steg med over 6% i februar og er opp nærmere 8% så langt i år, målt i USD. Også metallprisene påvirkes av russisk invasjon da Russland er en stor produsent av bl.a.: gull, sølv, aluminium, kobolt, nikkel,jern og platina. Dette er nok bakgrunnen for at prisutvikingen var sterkest for nettopp aluminium, nikkel og sølv i februar måned. Relativt lave lagre for de aller fleste metaller gjør at det blir vanskelig å erstatte bortfall av produksjon i det korte bildet. Vi vil nok derfor se at flere selskaper og land vil jobbe med å sikre seg ikke-russisk kapasitet fremover og dette kan være med på å dra opp prisene ytterligere.

Rogers jordbruksindeks steg med ca. 7% i februar, og er opp nærmere 11% så langt i år, målt i USD. Russland og Ukraina eksporterer ca. 25% av verdens hvete. I tillegg er Ukraina storprodusent av mais og bygg. Russland er også blant verdens største produsenter av potash, som brukes for å lage gjødsel. Vi må derfor forvente høyere matvarepriser fremover. Høyere priser på bl.a. korn vil også slå ut på kostnadsnivået for fisk- og kjøttprodusenter. Så langt i år har prisutviklingen på laks vært svært sterk, og prisene var i februar på nærmer 100 kroner per kilo. Mot slutten av måneden kom prisene noe ned, men er fortsatt høyt over nivåene vi så i 2021.

Renter, inflasjon og valuta

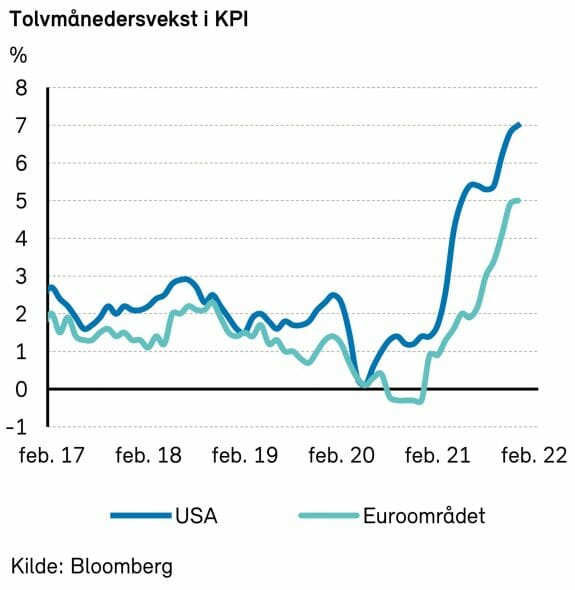

Inflasjonsutsiktene har som nevnt blitt forverret i kjølvannet av Ukraina-krisen. De dempende effektene på inflasjonen av lavere økonomisk vekst blir overskygget av en kraftig oppgang i råvareprisene, spesielt for olje og gass. Man kan bare håpe at effektene blir kortvarige, slik at inflasjonen ikke blir værende høy så lenge at inflasjonsforventningene fester seg og gir grobunn for en lønns- og prisspiral.

Det er i USA at inflasjonspresset er størst. Ved siste måling viste konsumprisene en oppgang på hele 7,5%, to tideler høyere enn ventet. Utenom mat og energi var prisveksten 6,0%. Lønnsveksten har tiltatt markant det siste året, men «heldigvis» viste timelønnsveksten for februar seg å være en del lavere enn ventet.

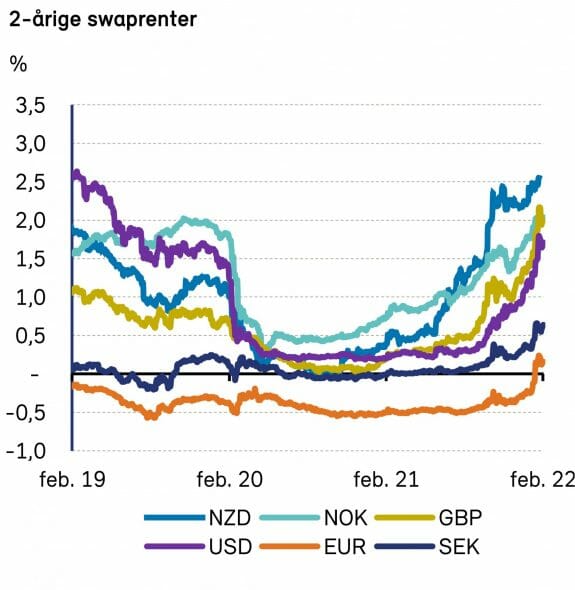

Sjefen for den amerikanske sentralbanken, Jay Powell, sa i en Kongress-høring nylig at arbeidsmarkedet er «ekstremt stramt» og bekreftet at det ligger an til en renteheving i mars. Rentehevingen ligger imidlertid an til å bli på 0,25%-poeng, ikke 0,5%-poeng slik markedet nylig priset inn. Markedet priser imidlertid fortsatt inn at rentehevingene vil komme på løpende bånd, mellom fem og seks i løpet av året. Det er dobbelt så mange som ved inngangen til året. Gitt dagens høye inflasjon og stramme arbeidsmarked kan det vise seg nødvendig dersom Federal Reserve skal klare å få inflasjonen ned mot to prosent i løpet av året.

Også i Eurosonen kom de siste inflasjonstallene inn to tideler høyere enn forventet. Prisveksten var 5,8%, drevet i stor grad av energiprisene. Kjerneprisveksten var mer moderate 2,7%. Den siste tids oppgang i energiprisene tilsier at inflasjonen blir høyere enn tidligere antatt også fremover.

Referatet fra sentralbankens rentemøte i februar ga imidlertid ikke inntrykk av at det haster med å sette renten opp. Mens enkelte medlemmer i rentekomiteen frykter at man er i ferd med å reagere for sent på økende inflasjonspress, mener andre at man kan forvente lavere inflasjonspress etter hvert som tilbudssideforstyrrelsene avtar. Markedet priser inn at sentralbanken vil sette opp rentene i løpet av året, men ikke mer enn en «kvarting».

Lange renter steg videre i februar. I USA var oppgangen i tiårs statsobligasjonsrente på fem basispunkter, til 1,83%. I løpet av måneden oversteg den to prosent, men falt deretter tilbake ifm. Ukraina-krigen. I Tyskland steg tilsvarende rente med 12 punkter til 0,14%.

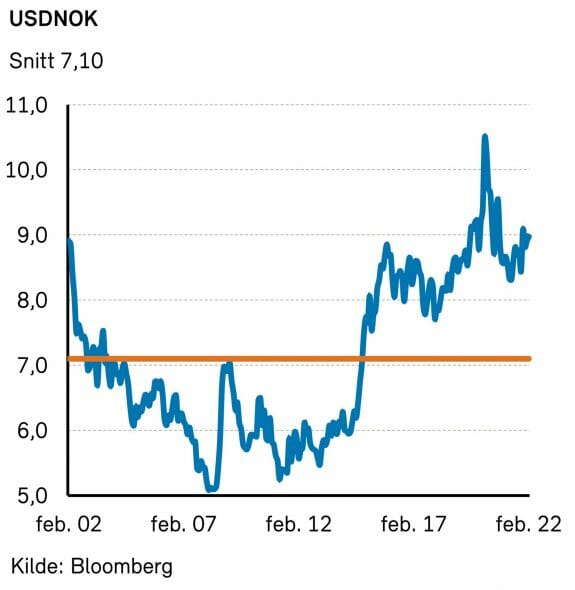

Det var generelt små endringer i styrkeforholdet mellom de store valutaene i februar. Mest interessant var derfor utviklingen i svenske kroner, som svekket seg klart mot norske kroner. Svensk økonomi vil ventelig merke effektene av Ukraina mer på kroppen enn den norske, som drar fordel av økte eksportinntekter fra olje og gass. Redusert risikoappetitt i internasjonale markeder var dermed ikke nok til å svekke den norske kronen, som styrket seg både mot euro og dollar.

Geopolitiske forhold

Tidlig om morgenen 24. februar invaderte russiske styrker Ukraina. Den største militæroperasjonen siden andre verdenskrig i Europa er i gang. I første fase har Russland forsøkt å oppnå noen raske seire med begrensede midler, men har møtt betydelig ukrainsk motstand. Russland øker nå maktbruken, og krigen går inn i en ny og mer brutal fase.

Ukraina yter heroisk motstand, på tross av at landet er fullstendig underlegent Russland militært. Ukraina mottar økonomisk støtte, våpen og humanitær hjelp, men ikke militær støtte fra Vesten. EU og USA har reagert med å innføre betydelige sanksjoner mot Russland, spesielt kretsen rundt Putin.

Russland er nå i stor grad avskåret fra handel med Vesten, valutahandelen er svært begrenset og børsen i Moskva har vært stengt i flere dager. Invasjonen av Ukraina vil kunne føre til en betydelig svekkelse i verdenshandelen og den økonomiske veksten. Utviklingen for energipriser, råvarepriser, inflasjon, renter og økonomisk vekst er nærmere beskrevet under respektive kapitler.

Den russiske invasjonen av Ukraina har også fått dramatiske konsekvenser for europeisk sikkerhets- og forsyningspolitikk. Tyskland har besluttet å øke forsvarsbudsjettet til 2% av BNP og har allerede satt av 100 milliarder euro til innkjøp av militært utstyr. Tyskland har ikke gjennomført en lignende opprustning siden 1930-tallet. Østpolitikken er også forkastet, og gassrørledningen fra Russland til Tyskland blir ikke godkjent. Energipolitikken ser også ut til å bli kraftig endret, og kanskje skal ikke Tyskland stenge ned sine kull- og kjernekraftverk som planlagt.

Russlands aggresjon mot Ukraina har samlet Europa og NATO. Vladimir Putin står nå mer isolert enn på lenge. Krigen i Ukraina kan pågå lenge, og den russiske presidenten risikerer å miste støtte i den russiske befolkningen. Et kupp er lite trolig på kort sikt, men ville kunne bidra til å forkorte krigen og de menneskelige lidelsene.

Kina har nylig inngått et partnerskap med Russland, og har vært avmålt i uttalelsene om konflikten i Ukraina. Krigen i Ukraina har neppe utviklet seg slik kinesiske styresmakter forventet, og Xi Jinping kan komme til å revurdere det russiske samarbeidet. Kina kan spille en nøkkelrolle fremover, og er kanskje det eneste landet som akkurat nå kan tvinge Russland til å endre kurs.

Vladimir Putin ønsker å ta kontroll over Ukraina, men har ikke tilstrekkelige styrker til en full okkupasjon over tid. Den ukrainske kampviljen har nok overrasket den russiske toppledelsen, og vi ser at en mer desperat russisk president nå også har satt sine atomvåpenstyrker i beredskap. Om Putin blir trengt opp i et hjørne kan det bli riktig ille, men vi finner trøst i at nesten enhver endring i ledelsen i Moskva vil være til det bedre.

Norsk økonomi

Den tragiske krigen i Ukraina påvirker selvfølgelig også norsk økonomi. Sterke råvarepriser vil føre til et voldsomt oppsving i inntektene. I norske kroner har oljeprisen og europeiske gassprisene aldri vært høyere enn hva de var i overgangen mellom februar og mars i år.

Ifølge statistisk sentralbyrå ble overskuddet for norsk økonomi hele 376 milliarder i 2021. Overskuddet i forhold til BNP var på hele 9,1% i 4. kvartal, det høyeste siden 2014. Uten olje- og gassinntektene hadde Norge gått med et underskudd på nærmere 115 milliarder i 2021, så betydningen for norsk økonomi er tydelig. Vi tror også på større investeringer på norsk sokkel i årene fremover, når Europa skal gjøre seg uavhengig av russisk energi.

Oppsvinget i olje- og gassprisene og forstyrrelser av allerede stramme råvaremarkeder vil være inflasjonsdrivende. Avhengig av hvor lenge sanksjonene mot Russland varer ser vi derfor at inflasjonen kan bli langt høyere enn hva vi og verdens sentralbanker la til grunn ved inngangen til året. Vi tror Norges Bank må sette opp styringsrenten som planlagt i år, kanskje vil det også bli nødvendig å stramme ytterligere til.

Gasskrisen som har plaget Europa i vinter har strammet seg ytterligere til etter Russlands invasjon av Ukraina. Dette har igjen påvirket strømprisene kraftig. I starten av mars kostet igjen en kWh strøm over 2 kroner på Østlandet. Bensin- og dieselpriser er nå på godt over 20 kroner literen flere steder. Christian Smedshaug i Agri Analyse mener at matvareprisene fort kan øke med 5% og 10% i år grunnet økte gjødsels- og råvarepriser. For den jevne nordmann kan årets lønnsoppgjør derfor bli spist opp av økte rentekostnader og økte utgifter til strøm, transport og mat.

Internasjonale aksjemarkeder

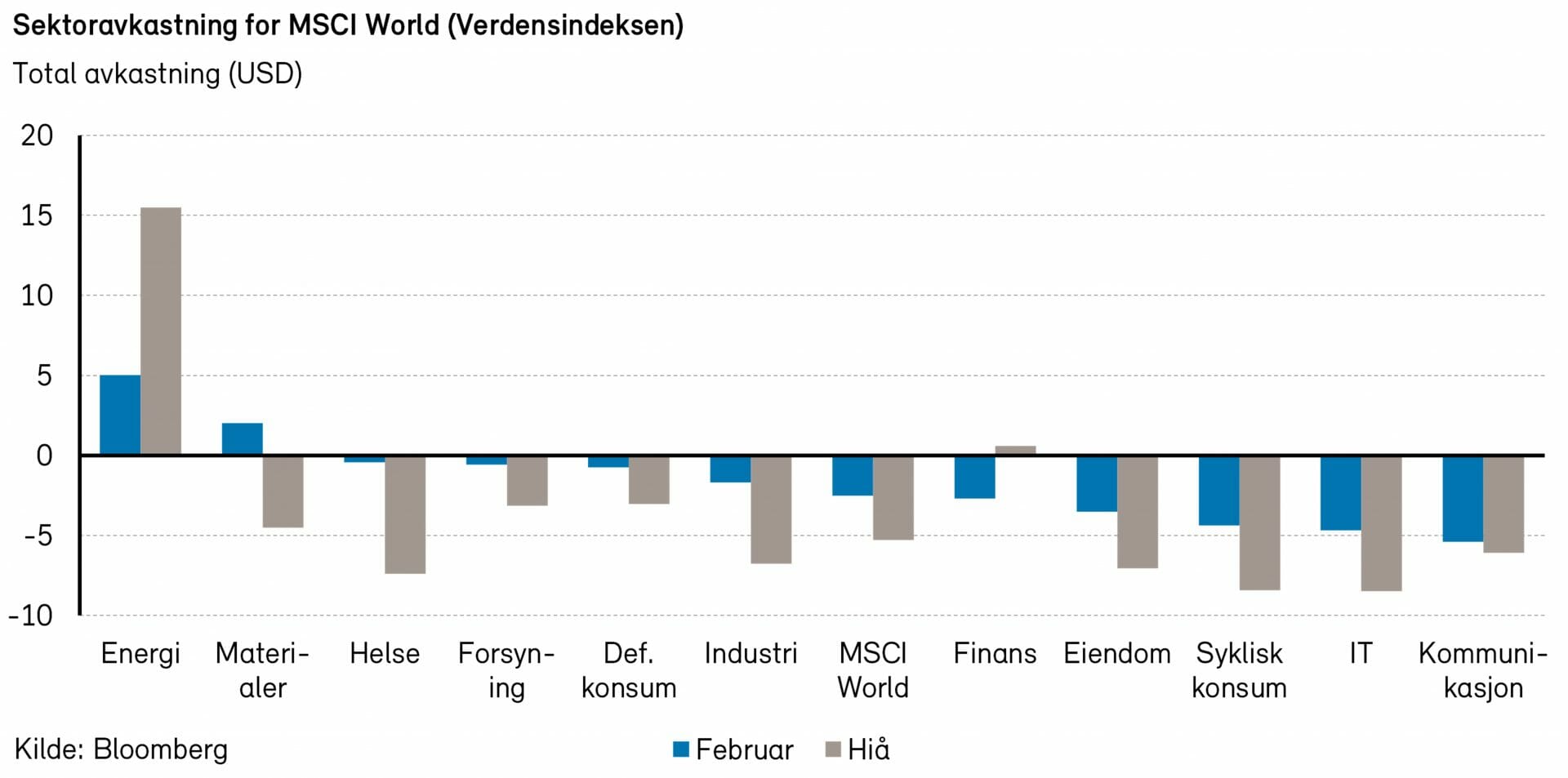

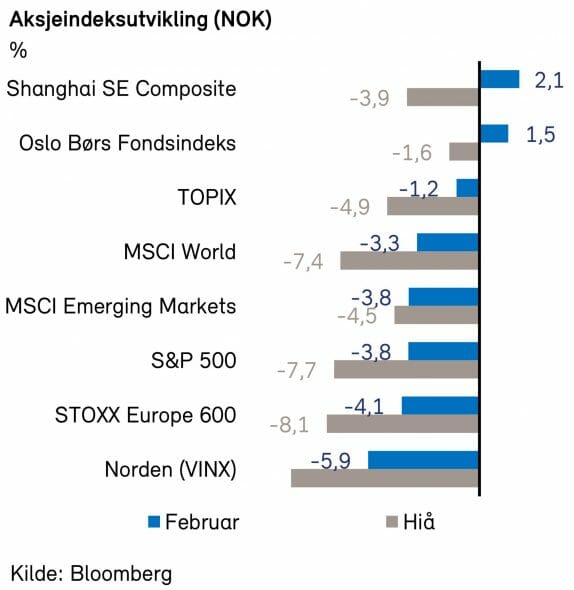

Februar ble en ny svak måned for verdens aksjemarkeder. Verdensindeksen (MSCI World Index) falt 2,5% i USD (-3,3% i NOK), til tross for at aksjemarkedene faktisk løftet seg noe mot slutten av måneden da russiske styrker satte i gang sin invasjon av Ukraina.

Siden finanskrisen i 2008 har markedene ofte operert etter en omvendt logikk om at «bad news is good news». Man har tenkt at negative økonomiske nyheter fører til lavere rentenivåer – som skulle bety økende aksjekurser – og mer enn veier opp for de negative økonomiske nyhetene – som alene skulle bety fallende aksjekurser. Det ser ut til at aksjemarkedet også i denne krisen delvis har fulgt et slikt mønster, spesielt i USA hvor den direkte økonomiske påvirkningen vil være mindre. Det er riktignok usikkert om dette vil vare. Inflasjonen var høy fra før og med effekten fra krigen og sanksjonene i tillegg kan det bli vanskelig for sentralbankene å støtte opp aksjemarkedene med rentekutt og utsatte rentehevinger.

Det amerikanske aksjemarkedet hadde en svak måned i februar målt ved S&P 500-indeksen og endte ned 3,1% i USD (-3,9% i NOK). Med stigende energipriser, ikke minst på grunn av krigen i Ukraina, var det energisektoren som gjorde det best (+7%). Materialer endte også så vidt med positiv avkastning, mens resten av sektorene falt. Den dårligste sektoren i februar var kommunikasjonstjenester (-7%), drevet av fall i store, kjente teknologinavn som Meta Platforms (Facebook) og Spotify. Eiendom (-5%) og informasjonsteknologi (-5%) hadde også nok en svak måned. Av enkeltnavn var det Meta Platforms som bidro mest negativt med sitt fall på 33% i februar. Det mest positive bidraget kom fra Amazon, selv med en beskjeden verdiøkning på 2,7%.

Den europeiske STOXX Europe 600-indeksen falt 3,4% i EUR (4,3% i NOK) i februar. Blant sektorene var det finans (-8%) og syklisk konsum (-7%) som gjorde det dårligst, mens forsyningssektoren (+2%) gjorde det best. Sterkeste enkeltaksjebidrag kom fra AstraZeneca, som var opp 7% i februar. Mest negativt bidro LVMH, som falt 9% i februar.

De nordiske aksjemarkedene (VINX-indeksen) falt 5,7% (i NOK) i februar. Også i Norden som helhet var det forsyningssektoren (+5%) som hadde best avkastning. Syklisk konsum (-12%) og informasjonsteknologi (-11%) gjorde det svakest. På aksjenivå var det fornybar energi-selskapene Vestas (+22%) og Ørsted (+22%) som hadde størst positivt bidrag etter enorme hopp i aksjekursene på grunn av invasjonen i Ukraina. Det største negative enkeltaksjebidraget kom fra Ericsson (-25%) som falt voldsomt etter at det ble kjent at selskapet er under etterforskning for mulige korrupsjonsbetalinger til terroristorganisasjonen IS i forbindelse med sin forretningsaktivitet i Irak.

Det norske aksjemarkedet

Fondsindeksen på Oslo Børs steg med 1,5% i februar, men er fortsatt ned 1,6% i 2022. Grunnet høy råvareeksponering var Oslo Børs også i februar blant de bedre børsene i verden.

Økte råvarepriser førte til at både materialsektoren og energisektoren hadde sterk avkastning i februar. Materialsektoren var den største positive bidragsyteren til indeksen med et bidrag på 1,4%-poeng. Energisektoren bidro med 1,3%-poeng, mens industrisektoren bidro med 1%-poeng. Det største negative bidraget til indeksen kom fra kommunikasjonstjenester med -0,9%-poeng, finanssektoren bidro også med -0,9%-poeng, mens IT sektoren bidro med -0,3 %-poeng.

Av enkeltaksjer var det Norsk Hydro (+23%) som var største bidragsyter til indeksens oppgang i februar med et bidrag på 1,6%-poeng. Equinor (+14%) og NEL (+35%) var også sterke bidragsytere. På den negative siden bidro Telenor (-11%) med -0,8%-poeng. DNB (-7%) og Nordic Semiconductor (-10%) var også store negative bidragsytere i februar.

Det nordiske høyrentemarkedet

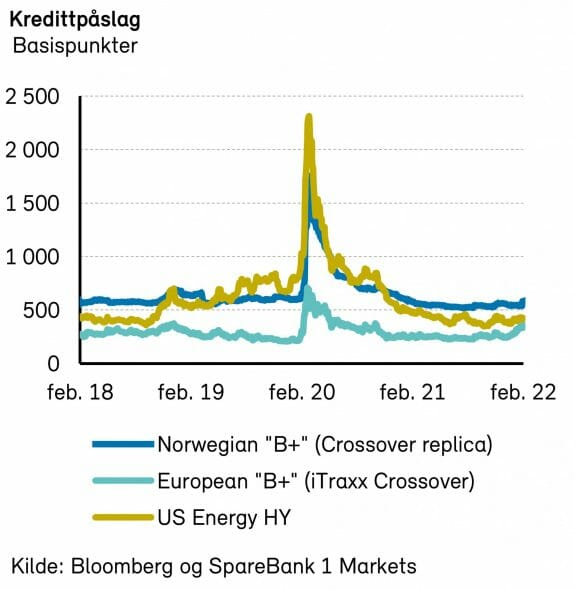

De nordiske høyrentemarkedene fikk en relativt svak utvikling i februar, etter å ha holdt seg godt oppe i januar. Den svake utviklingen skyldtes hovedsakelig Russlands invasjon av Ukraina, som senket risikoappetitten i internasjonale markeder.

Kredittpåslagene i det norske markedet steg ifølge SB1Ms indeks med om lag 30 basispunkter, til 580 bp. Til sammenligning steg kredittpåslagene i det europeiske markedet med 59 basispunkter, til 345 bp, ifølge Itraxx Xover-indeksen.

Det nordiske høyrentemarkedet har generelt klart seg bedre enn internasjonale markeder de siste månedene. Dette har to forklaringer. For det første holder kredittpåslagene for selskaper innen petroleumssektoren seg relativt sett bedre enn resten av markedet, takket være økte olje- og gasspriser. For det andre er det sterke innslaget av papirer med flytende rente gunstig nå som markedene frykter økt inflasjonspress og høyere lange renter.

Med den siste tids oppgang i kredittpåslagene, økende pengemarkedsrente (nå 1,22%) og lave forventede tap, virker utsiktene for høyrentemarkedet å være gode. Usikkerheten er imidlertid høyere enn normalt, gitt den uoversiktlige situasjonen i Ukraina.

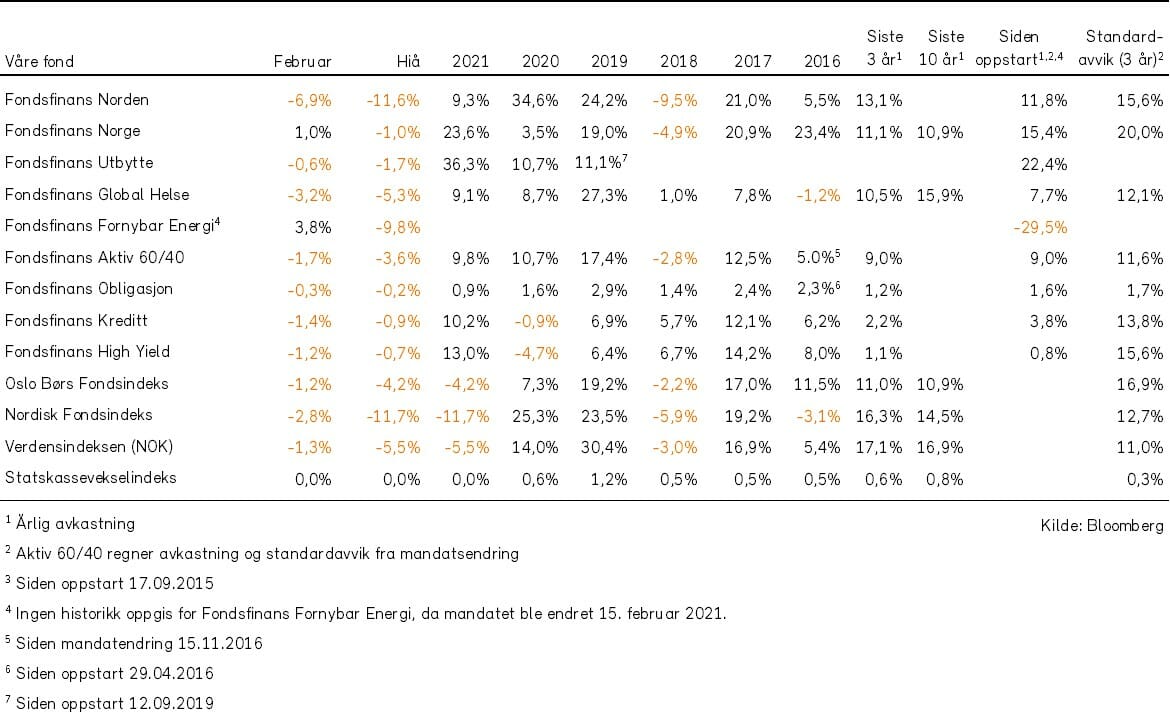

Historisk utvikling for våre fond