Det nye året startet med kraftig oppgang i de fleste aksje- og obligasjonsmarkeder. I mange markeder er det fjorårets tapere som ble januars vinnere. Den økte risikoappetitten i markedene i januar ble støttet av den makroøkonomiske utviklingen. Både vekst- og inflasjonsbildene bedret seg, slik at stagflasjonsfrykten minsket. På tross av bedre økonomiske utsikter falt både olje- og gassprisene i januar. De fleste temaer vi skriver om i denne markedsrapporten er ytterligere dekket i vårt skriv «Økonomiske utsikter» for 2023.

Markedsrapport januar 2023

Oslo, 7. februar 2023Konjunkturer og råvarer

Konsensusestimatene for den økonomiske veksten i de store økonomiene ble ifølge Bloomberg justert litt opp i januar. I USA ventes veksten nå å bli 0,5% i år, mens den i Eurosonen anslås til null. Dette innebærer oppjusteringer på hhv. 0,2 og 0,1 prosentpoeng siden forrige måned, og er interessante signaler siden det er de første oppjusteringene som er blitt gjort på lang tid. Også i Kina er vekstanslagene kommet opp noen tideler, og ligger nå på 5,1%.

Bedringen i de økonomiske utsiktene skyldes blant annet håp om økt vekst i Kina etter gjenåpningen, lavere energipriser i Europa, økt tro på fallende global inflasjon, og håp om mindre tilstramming i pengepolitikken.

Det internasjonale pengefondets (IMF) ferske prognoser viste en oppjustering av den globale veksten for i år, med 0,2 prosentpoeng, til 2,9%. Anslaget for neste år er på 3,1%.

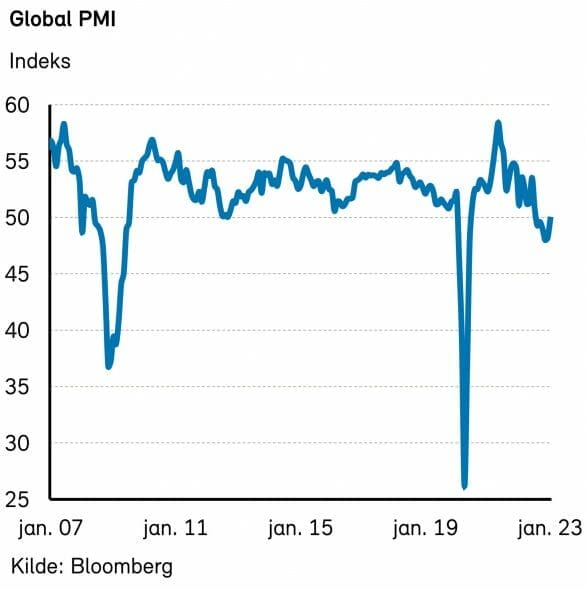

Den globale innkjøpssjefindeksen snudde oppover i januar, til 49,8 ifølge de foreløpige tallene, etter å ha trendet nedover i halvannet års tid.

De foreløpige tallene for BNP-veksten i Eurosonen for fjerde kvartal ble bedre enn ventet, med oppgang på 0,1% k/k mot forventet -0,1%. Også i USA kom BNP-tallene inn noe høyere enn ventet. I Eurosonen ventes det fortsatt negativ vekst i første kvartal, men ikke i andre kvartal. Det vil i så fall innebære at regionen unngår en teknisk resesjon i denne omgang. I USA er det også bare ventet negativ vekst i ett kvartal i år, og det først i fjerde kvartal.

IMF forventer ikke negativ vekst i globalt BNP eller globalt BNP per innbygger, noe som ofte skjer under en global resesjon.

Selv om organisasjonens globale vekstanslag for i år og neste år er klart lavere enn det historiske gjennomsnittet på 3,8 prosent for perioden 2000–2019, er det neppe noen tvil om at usikkerheten omkring den videre utviklingen for makroøkonomien og markedene er blitt betydelig redusert de siste par månedene.

Råvarer

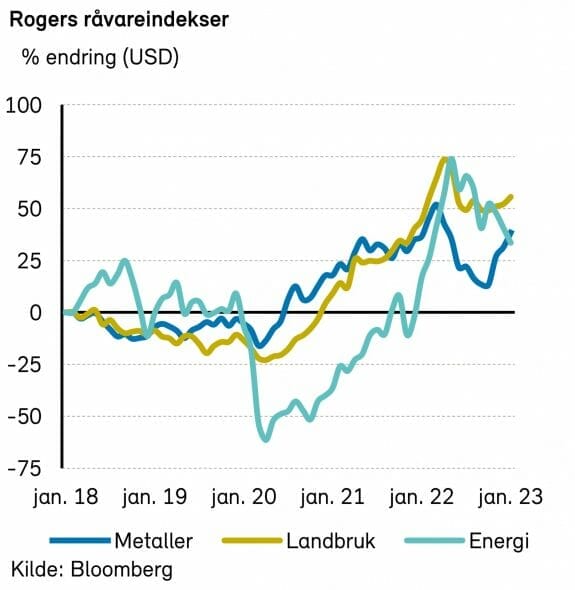

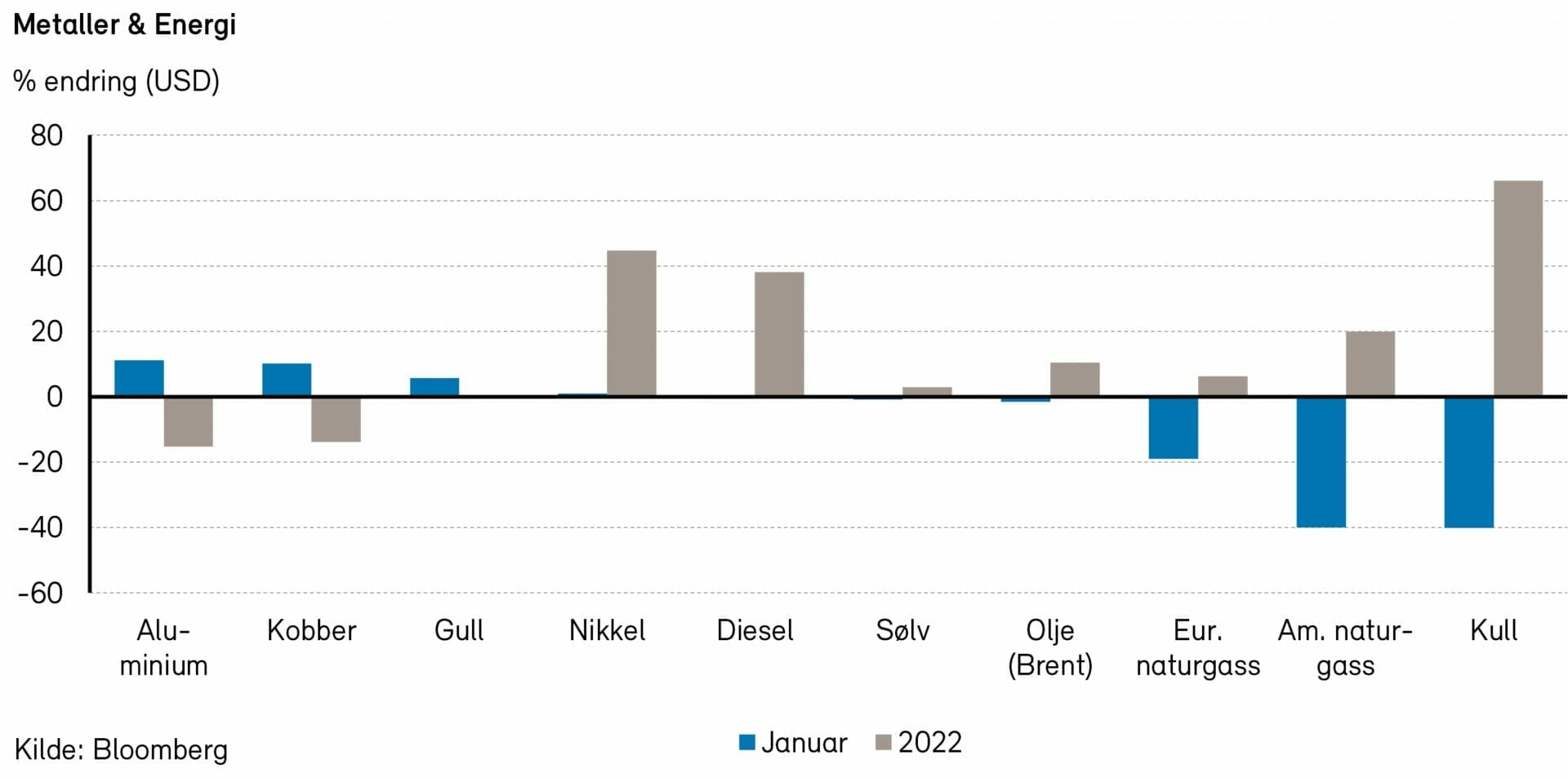

Rogers råvareindeks hadde en flat utvikling i årets første måned. Underindeksen for energi falt med ca. 5%, mens underindeksen for metaller steg med over 5% på tro om fortsatt videre gjenåpning i Kina.Underindeksen for jordbruksvarer steg med noe over 2% i forrige måned.

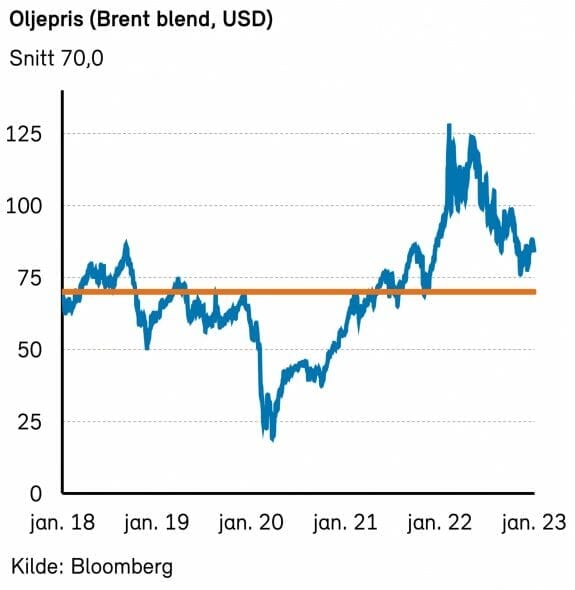

Rogers energiindeks falt med over 5% i januar. Oljeprisene falt med nærmere 2% og Brent- og WTI-oljen endte på henholdsvis 84,5 USD per fat og 78,9 USD per fat. I januar har vi fått svake tall på amerikansk oljeetterspørsel, og ifølge EIA har det vært lagerbygging av både olje, diesel og bensin. Det har også vært noe svakere utnyttelsesgrad på amerikanske raffinerier i januar sammenlignet med 5 års gjennomsnitt. Dette kan peke mot en oppbremsing i amerikansk økonomi. I Kina har det vært en svak økning i utnyttelsesgraden på raffineriene. Foreløpig ser det ikke ut til at dette går til innlands konsum, da eksport av oljeprodukter har mer enn doblet seg siste 6-7 måneder. I januar nådde russisk oljeeksport på skip sitt høyeste nivå siden april. Mye av dette går til Kina og India, mens andelen som har gått til ukjent destinasjon har økt kraftig siste månedene. Dette kan tyde på at Russland har vanskeligheter med å finne mottagere av oljen eller at man prøver å kamuflere hvem som er faktisk mottager.

Varmere vær enn normalt og sesongmessig fulle lagre fortsetter å presse europeiske gasspriser ned. I januar falt TTF-prisen med over 20%. Som vi skrev i økonomiske utsikter forventer vi at det vil bli hardere kamp om LNG-laster fra Kina i år og at gassprisene vil bli høyere spesielt i andre halvår.

Rogers metallindeks steg med over 5% i januar. Det kinesiske samfunnet fortsetter å åpne opp. Dette påvirker metallprisene positivt da man nå forventer sterkere etterspørsel fra Kina fremover. Kina er verdens største forbruker av de aller fleste industrimetaller og er sånn sett sentral i prisutviklingen. Kobberprisene steg med hele 11%, mens aluminiumsprisene hadde en mer flat utvikling i januar. Gullprisene steg med nærmere 6%, sannsynligvis som en konsekvens av fallende lange renter og en fortsatt usikker geopolitisk situasjon.

Renter, inflasjon og valuta

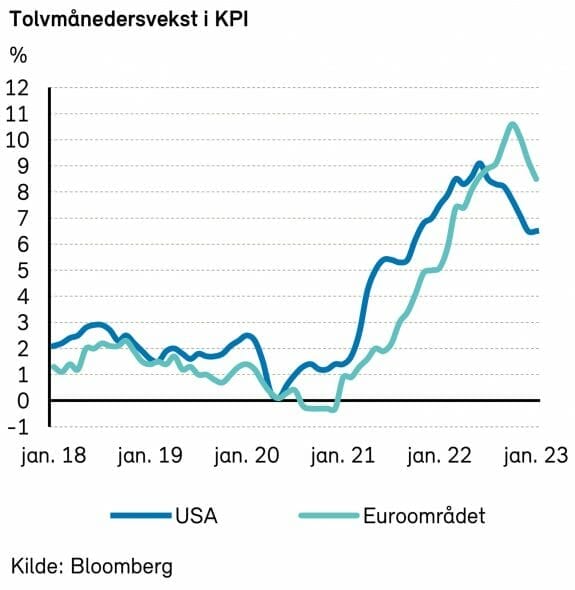

Inflasjonsmålingene i USA og Eurosonen falt mer enn ventet i januar. I USA falt samlet inflasjon med 0,6 prosentpoeng, til 6,5%, mens den i Eurosonen falt med 0,7 prosentpoeng, til 8,5%. Lavere energipriser var en viktig årsak. Et lite skår i gleden var at kjerneinflasjonen i Eurosonen endte en tidel høyere enn ventet, på 5,2%.

I USA var det også et fall i en viktig inflasjonsdriver, nemlig lønnsveksten. Den kvartalsvise lønnskostnadsindeksen ECI falt en tidel mer enn ventet, til 1,0% k/k, noe som ble tolket positivt i markedene. Antallet ledige stillinger er ifølge JOLTS-indeksen fortsatt høyt, men noen analytikere stiller nå spørsmålstegn ved riktigheten av tallene. Enkelte andre indikatorer peker i retning av et mindre stramt arbeidsmarked. På den annen side tikket det i begynnelsen av februar inn overraskende sterke tall for sysselsetting og arbeidsledighet. Sentralbanken vil derfor neppe si seg fornøyd med utviklingen med det aller første.

Konsensustall for inflasjonen i USA og Eurosonen i 2023 er blitt nedjustert i januar, ifølge Bloomberg. Det ventes nå 3,8% inflasjon i USA, og 5,9% i Eurosonen. For 2024 ventes inflasjonen å ligge om lag et halvt prosentpoeng over målet.

Sentralbankene har anslått betydelig høyere inflasjon i år enn det konsensus nå venter. Om konsensus får rett, vil sentralbankene etter hvert kunne signalisere at pengepolitikken vil bli noe løsere enn de nå gjør.

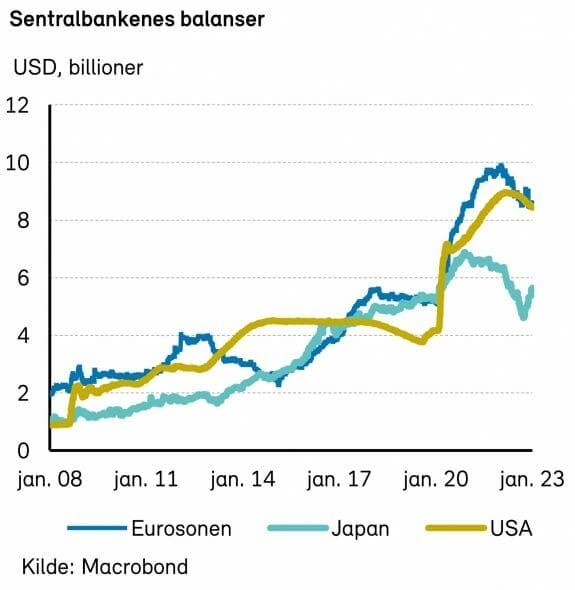

I starten av februar valgte både ECB og Federal Reserve å heve renten som ventet, førstnevnte med 50 bp og sistnevnte med 25 bp. ECB varsler at det kommer nye 50 bp på det kommende rentemøtet, og at det vil komme rentehevinger også etter det. I så fall havner innskuddsrenten, som nå er på 2,5%, på minst 3,25%.

Federal Reserve, som nå holder styringsrenten i intervallet 4,5-4,75%, varslet også ytterligere hevinger. Det kommer imidlertid mange makrotall innen neste rentemøte, blant annet to måneder med inflasjonstall, og beslutningen vil være avhengig av hva disse tallene viser.

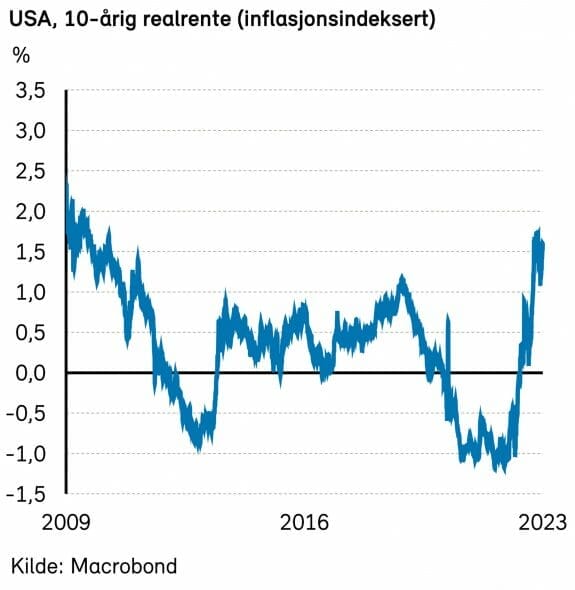

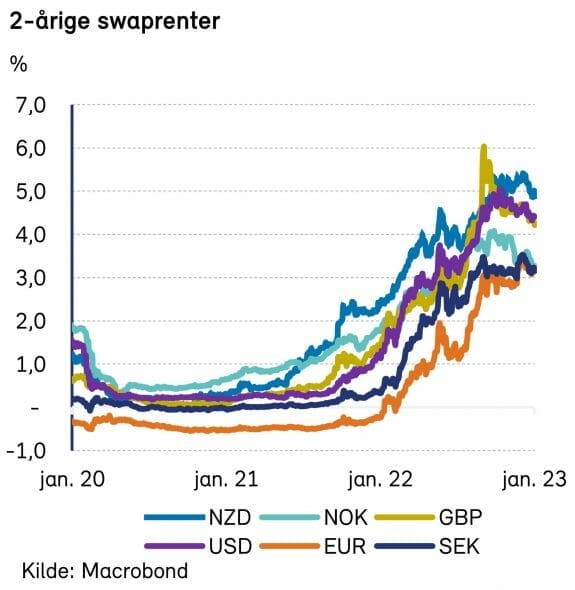

Den positive utviklingen i inflasjonsutsiktene bidro til at renteforventningene falt i januar. I USA falt to-års swaprente med 25 basispunkter, til 4,46%. I Eurosonen var nedgangen på 40 basispunkter, til 3,13%. I skrivende stund priser markedet inn at Fed Funds vil komme opp i 5%.

Tiårs statsobligasjonsrenter gikk også ned i januar. I USA falt de med 37 bp, til 3,51%. I Tyskland ble nedgangen på 29 bp, til 2,29%.

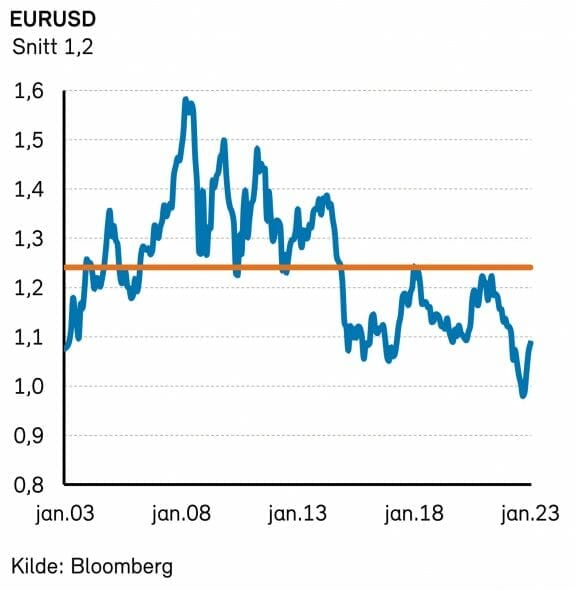

På valutafronten måtte US dollar avgi noe terreng til euroen. Euroen steg med 1,5%, til 1,087 EURUSD.

Den norske kronen svekket seg på sin side med 3,5% mot euroen. Lavere olje- og gasspriser var nok medvirkende til denne utviklingen.

Norsk økonomi

Januar inneholdt få økonomiske nyheter men det ble avholdt rentemøte hos Norges Bank. Som ventet ble styringsrenten holdt uendret på 2,75%. Beslutningen var enstemmig. Komitéen poengterer imidlertid at det vil være behov for å øke renten noe videre for å bringe inflasjonen ned mot målet på 2%. Arbeidsmarkedet har vært strammere enn tidligere antatt, og det høye presset i økonomien bidrar til å holde prispresset oppe. Når renten likevel ikke settes videre opp, er grunnen fallende energipriser og lavere prisimpulser fra utlandet.

– Det videre forløpet for renten vil avhenge av den økonomiske utviklingen. Mest sannsynlig hever vi renten i mars, uttalte sentralbanksjef Ida Wolden Bache under rentemøtet.

Vi deler synet på at styringsrenten blir satt opp til 3 prosent i mars, og tror Norges Bank deretter vil holde styringsrenten uendret resten av året. Renten er hevet mye på kort tid, og de finansielle forholdene har blitt langt strammere. Den fulle effekten har vi imidlertid ikke sett enda. Økte renter bruker noe tid på å «sette seg», slik at sentralbanken nå ønsker å gå litt roligere frem. Hvis pengepolitikken blir for aggressiv, kan det resultere i en stor plutselig økning i arbeidsledigheten.

Sannsynligvis vil sentralbanken håndtere dette på en god måte. Arbeidsledigheten kommer nok til å øke noe, men ikke til kriselignende nivåer. Verre er det med det private forbruket, som antageligvis vil falle betydelig etter hvert som renteøkningene får full effekt.

Nordisk økonomi

Som nevnt i Økonomiske Utsikter (publisert tidligere i januar) er inflasjonen fortsatt høy i de nordiske økonomiene. Høyere renter og innstramming fra sentralbankene gjør at farten i første halvår er forventet å være lav, men man tror at farten og BNP-veksten vil ta seg opp i andre halvdel av 2023. Vi tror renteøkningene vil ta slutt i løpet av første halvår, som følge av at inflasjonen avtar betydelig inn mot sommeren. De nordiske økonomiene er godt rustet til å håndtere den mulige lavkonjunkturen.

Sverige

Vi forventer en svakere utvikling i BNP i år, med et fall på 1%, drevet av høy inflasjon, stigende renter og høye energipriser. Vi tror at veksttakten i BNP vil ta seg opp mot slutten av året, men fortsatt være under trendvekst.

Danmark

Vi forventer en svakere utvikling i år, i takt med den globale økonomiske situasjonen, og anslår en flat til svakt negativ utvikling i BNP for Danmark.

Finland

Vi forventer BNP-vekst på -1% til 0% for 2023. Svakere eksport, privat konsum og bedriftsinvesteringer bidrar mest til den fallende veksttakten.

Internasjonale aksjemarkeder

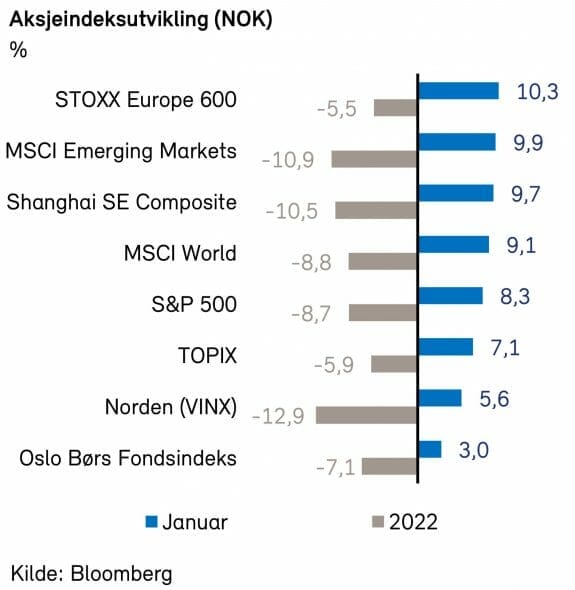

Året begynte med en markant oppgang i verdens aksjemarkeder. Verdensindeksen (MSCI World) var opp 7,1% målt i dollar i januar. De makroøkonomiske narrativene hagler, men i sum virker det som markedet begynner å håpe på en myk landing: en udramatisk oppbremsing i økonomien samtidig med sentralbanker som stopper, og etter hvert reverserer, renteøkningene.

Det europeiske aksjemarkedet fortsetter å gjøre det bedre enn det amerikanske. Den europeiske Stoxx Europe 600-indeksen var opp 6,7%, men omregnet til dollar var den opp 8,2%. I USA var markedet opp 6,2% (S&P 500-indeksen). Teknologiindeksen Nasdaq var riktig nok opp hele 10,7%.

Fremvoksende markeder hadde også nok en god måned, målt ved MSCI Emerging Markets-indeksen. Denne var opp 7,9% målt i dollar i januar.

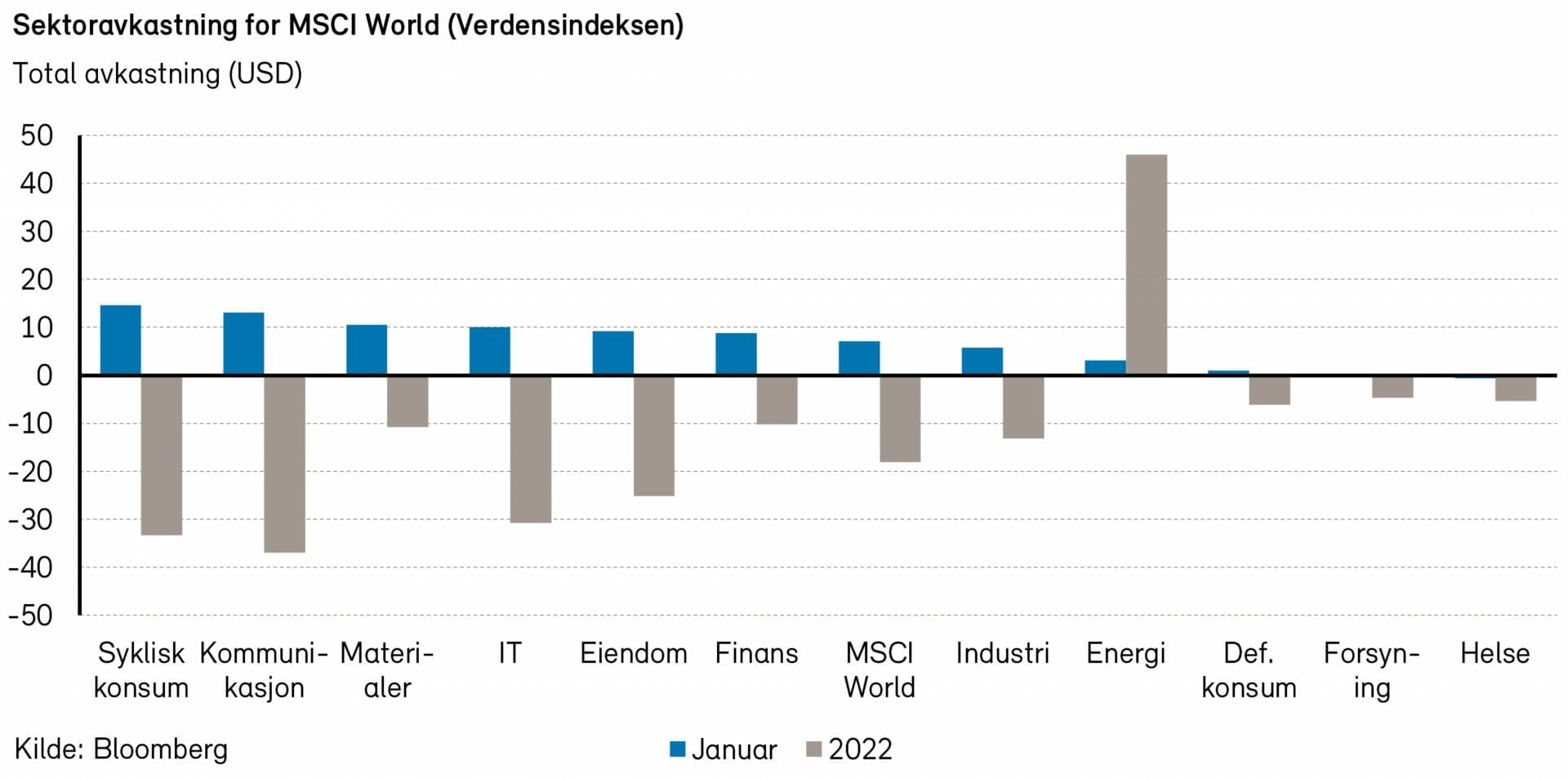

Ettersom oppgangen var kraftig i januar var det også de sykliske sektorene (f.eks. teknologi og syklisk konsum) som gjorde det best. De defensive sektorene (f.eks. helse og defensivt konsum) gjorde det relativt sett svakt, både i USA og Europa. Fallende olje- og gasspriser førte til at energisektoren hadde en svak måned.

I januar fikk vi en reversering av mange av prisbevegelsene i desember og det var de store teknologiaksjene som dro opp verdensindeksen. Tesla (+40,6%) snudde kraftig opp etter tunge måneder for aksjekursen. Coinbase (+65,2%), et selskap som fasiliterer kjøp og salg av digitale eiendeler, steg kraftig. Disse kursbevegelsene forteller oss kanskje noe om hva slags marked vi nå er inne i.

Helsesektoren

Helsesektoren var altså blant de svakeste sektorene i januar. MSCI World Health Care-indeksen falt 0,7%, målt i dollar.

Som i resten av markedet, så vi i helsesektoren at det var mange av taperne fra fjoråret som gjorde det godt i januar. Det var de mer risikable investeringene som gjorde det best og de store, trygge valgene (legemidler, forsikringsselskaper) gjorde det dårligst. Vekstaksjer gjorde det også markant bedre enn verdiaksjer (målt ved MSCI World Healthcare Growth/Value). Små biotech-selskaper var markant opp (målt ved den amerikanske XBI-ETFen, opp 9,1%).

Riktignok var det Bayer AG (+19,7% målt i dollar), et stort legemiddelselskap og definitivt en verdiaksje, som hadde det største positive bidraget til helsesektorens avkastning i januar. På den negative siden skilte legemiddelselskapet Pfizer (-13,0%) seg ut med den klart svakeste avkastningen blant de største selskapene.

Fornybarsektoren

I likhet med internasjonale aksjemarkeder, fikk fornybaraksjer en bra start på året. MSCI Global Alternative Energy Index og WilderHill Clean Energy Index var opp med henholdsvis 2% og 22% i januar (målt i NOK). Regulatorisk medvind, fallende renter og tro på en myk landing i økonomien gjorde at det også innenfor fornybarsektoren var flere av fjorårets tapere som ble vinnerne i januar. Den største og viktigste regulatoriske nyheten i januar var at EU kommer til å lansere en lovpakke som svar på USAs «Inflation Reduction Act (IRA)» som ble lansert i fjor.

Vi har skrevet mye om betydning av IRA for oppnåelse av amerikanske industrielle og klimamål i Økonomiske Utsikter for 2023, og vi spådde at EU ville føle seg tvunget til å komme med en tilsvarende lovpakke. Til tross for interne uenigheter blant medlemslandene om hvordan reglene og eventuelle insentiver bør være utformet ble EUs «Green Deal Industrial Plan» lansert den 1. februar. Vi forventer at det vil komme ytterligere avklaringer om hva denne planen innebærer i løpet av den nærmeste tiden og kommer tilbake til hvilken betydning dette vil få for fornybaraksjer i en senere markedsrapport.

Det nordiske aksjemarkedet

Den nordiske VINX-indeksen steg med 5,6% (i NOK) i januar. Sektorene med lavest avkastning i 2022, hadde høyest avkastning i januar; syklisk konsum (+13% i NOK) og eiendom (+11% i NOK). Energisektoren hadde den høyeste avkastningen i 2022, men den laveste avkastningen i januar (-5% i NOK).

I skrivende stund har 40% av selskapene i VINX-indeksen presentert resultater for fjerde kvartal 2022. I sum var inntektene 3% bedre enn forventet, mens resultatene var 23% bedre enn forventet. Flere selskaper indikerer svake resultater i 2023. Seks av ti sektorer har imidlertid gitt positiv kursreaksjon på resultatdagen. Dette taler for at de svake resultatutsiktene delvis er reflektert i aksjekursene, etter det kraftige kursfallet i 2022.

Det norske aksjemarkedet

Oslo Børs Fondsindeks steg med 3% i januar. Svak utvikling for energiaksjer gjorde at hovedindeksen (OSEBX) kun steg med 0,5%.

I januar var det kommunikasjonstjenester som hadde det største positive indeksbidraget, med 1,3 prosentpoeng. Også defensivt konsum og industri var sterke positive bidragsytere i forrige måned. På den andre siden var finanssektoren den svakeste sektoren med et indeksbidrag på -0,4 prosentpoeng. Energi-og IT-sektorene var to andre sektorer som hadde negative bidrag i januar.

Blant enkeltaksjer var det Norsk Hydro (10%) som hadde det sterkeste indeksbidraget i forrige måned, med 0,7 prosentpoeng. Telenor (14%), Mowi (10%), Adevinta (30%) og Autostore (28%) var også sterke bidragsytere i forrige måned. På den annen side var det Equinor (-11%) som hadde det svakeste indeksbidraget i januar med -1 prosentpoeng. DNB (-4%), Gjensidige (-7%), Kongsberg Gruppen (-5%) og Arcticzymes Technologies (-39%) var andre negative bidragsytere i forrige måned.

Resultatsesongen har så vidt kommet i gang og vi vil kommentere mere rundt dette i rapporten for februar.

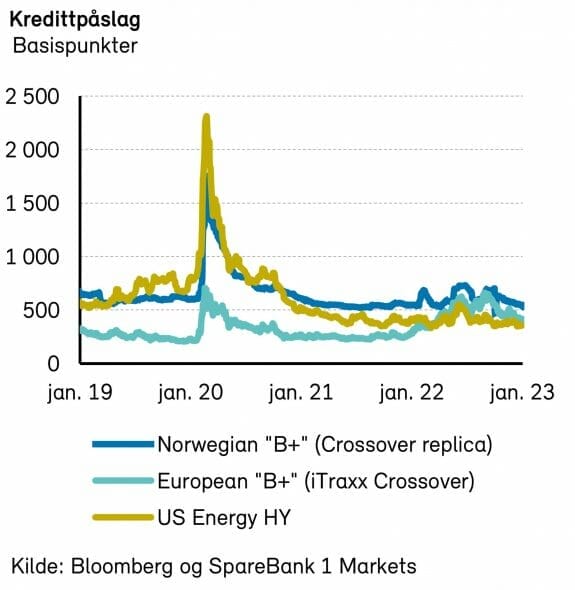

Det nordiske høyrentemarkedet

Januar viste seg å bli en god måned med videre nedgang i kredittpåslagene og høy aktivitet i primærmarkedet. Mye kan forklares med et generelt godt kapitalmarkedssentiment, drevet av blant annet bedring i inflasjonstall og brukbar selskapsrapportering. I tillegg har likviditeten hos de nordiske høyrentefondene økt.

Aktiviteten i annenhåndsmarkedet er god og vi har sett økt likviditet i et større antall navn enn tidligere, deriblant i selskaper som før jul var utfordrende å få omsatt. Det nordiske høyrentemarkedet steg dermed videre i januar, med DNBs nordiske indeks opp 1,3 %. De amerikanske og europeiske høyrentemarkedene var til sammenlikning opp hhv. 3,3 % og 2,6 %.

Som ventet ble det høyt aktivitetsnivå i primærmarkedet og det ble utstedt høyrentepapirer for ca NOK 9,5 mrd i januar.

Utstederne har i hovedsak vært i forbindelse med refinansieringer, men vi har også sett en del førstegangsutstedere i markedet. Selv om det har vært høy etterspørsel i disse emisjonene, så er det fortsatt «dyrt» for utstederne sammenliknet med et par år tilbake. Utstederne må i større grad akseptere og tilpasse seg høyere finansieringskostnader enn tidligere.

Kredittpåslagene i Norden lå på rundt 640 basispunkter ved utgangen av måneden og med underliggende renter på rundt 3% forblir direkteavkastningen svært god. Som nevnt i Økonomiske Utsikter tror vi det nordiske høyrentemarkedet vil by på attraktiv risikojustert avkastning sammenliknet med andre aktivaklasser.

Med det sagt er man fortsatt kun en måned inn i året og det er fortsatt mye usikkerhet tilknyttet utviklingen i økonomien. Derfor vil vi fortsatt ha en forsiktig tilnærming og søke eksponering mot de utstederne vi tror har motstandsdyktighet mot vedvarende høye renter, høye energipriser og resesjon.

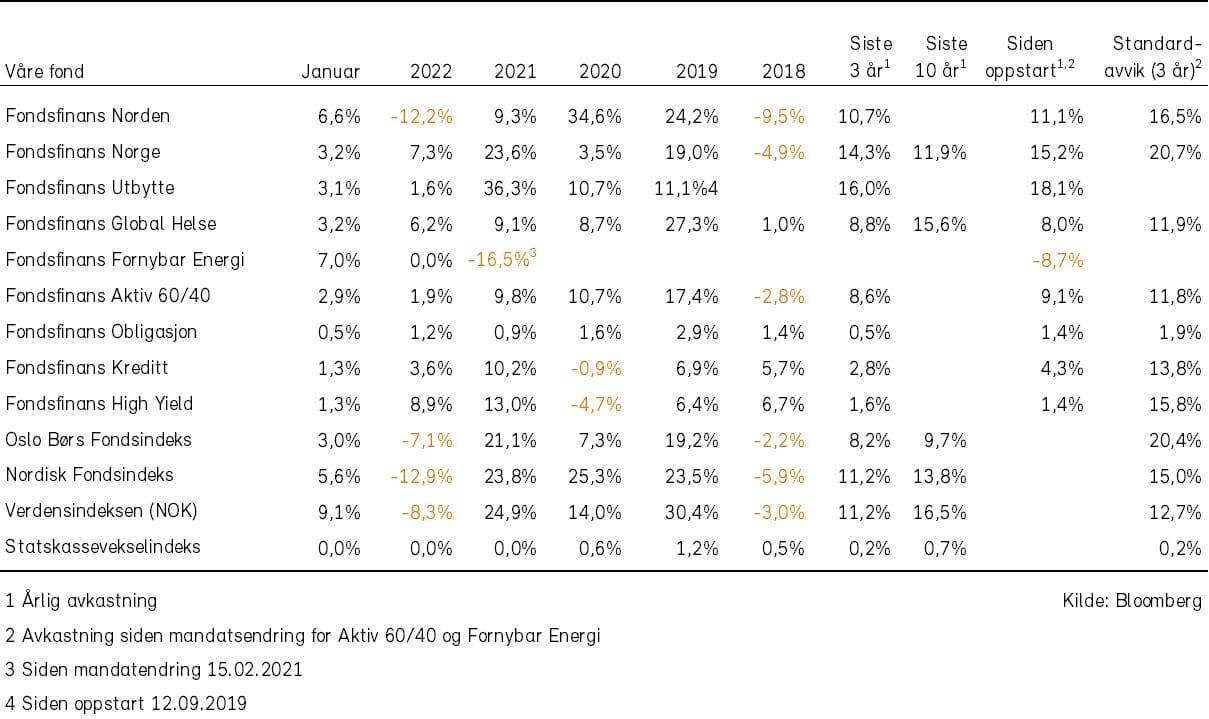

Historisk utvikling for våre fond