De fleste aksjemarkeder hadde negativ utvikling (i lokal valuta) i januar. Nedgangen kan tilskrives frykt for de økonomiske virkningene av utbruddet av koronaviruset i Kina. Det var særlig sykliske aksjer som fikk størst verdinedgang, og råvareprisene falt. Aksjer i energisektoren hadde aller svakest utvikling, og oljeprisen (Brent) falt med -12% i USD. I felles valuta var det norske aksjemarkedet blant verdens svakeste, og verdien av NOK svekket seg også relativt kraftig. Globalt var det nedgang i nivået for langsiktige statsrenter, og kortsiktige pengemarkedsrenter ble lavere i USA.

Markedsrapport januar 2020

Publisert 11.02.2020

Konjunkturer og råvarer

De nøkkeltallene som er blitt offentliggjort i januar understøtter inntrykket av at verdensøkonomien er i ferd med å stabilisere seg. Innkjøpssjefindeksene viser at situasjonen bedret seg både for industrien og tjenestesektoren. Våpenhvilen i handelskrigen mellom USA og Kina har bidratt til denne positive utviklingen.

Det er imidlertid en fare for at veksten vil kunne bli ytterligere dempet av virusepidemien som har brutt ut i Kina. Man bør ikke bli overrasket om den kinesiske BNP-veksten i første kvartal vil bli over to %-poeng lavere enn tidligere anslått. Om viruset kommer under snarlig kontroll, vil derimot veksten kunne normalisere seg relativt raskt.

For en nærmere beskrivelse av konjunkturene og fremtidige vekstforventninger henviser vi til vår rapport «Økonomiske utsikter for 2020», som ble publisert 24. januar.

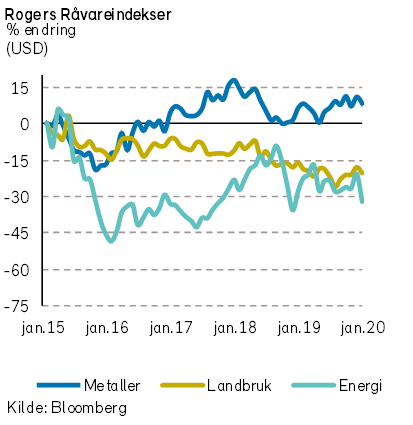

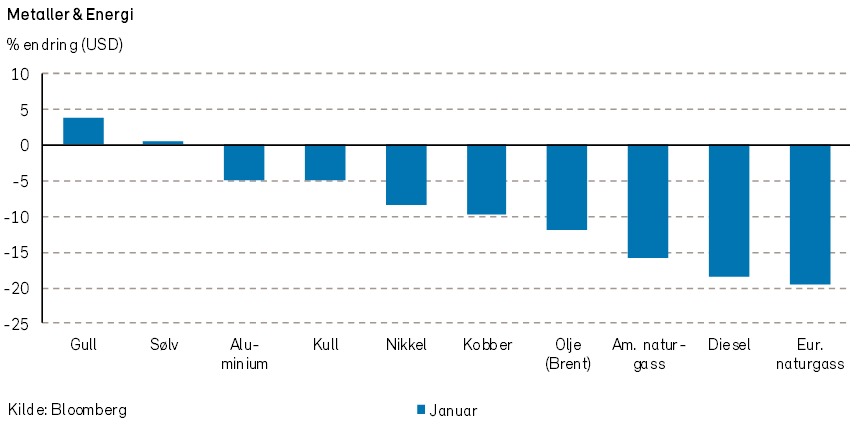

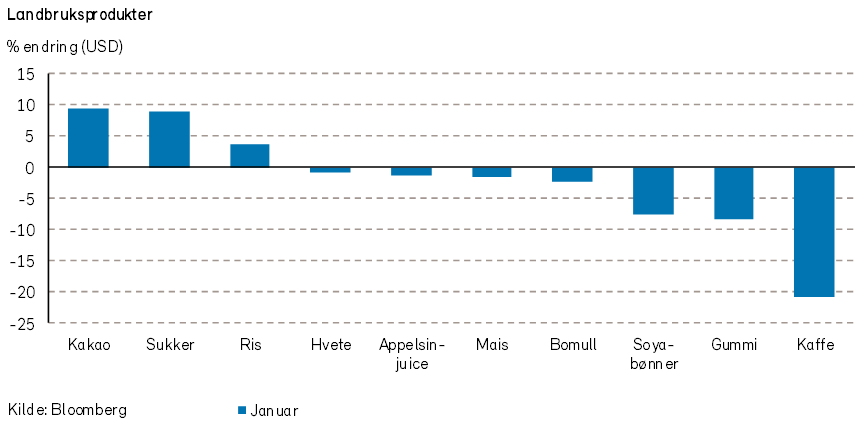

Rogers råvareindeks falt med over -7% (i USD) i januar.

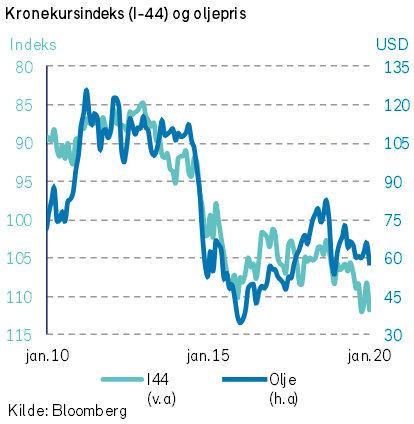

Rogers energiindeks falt med over -14% (i USD). Oljeprisen (Brent) falt nærmere -12% i januar, til 58 USD per fat. WTI oljeprisen falt mer enn -15% i januar til 52 USD per fat. Naturgassprisene falt også videre i januar. Amerikansk naturgass, målt ved Henry Hub, ble notert til de laveste gassprisene på 4 år. Naturgassprisene i UK falt også videre, og der er prisene nå på det laveste nivået siden 2009. Der er prisnedgangen dels en følge av rekordvarm vinter.

Det store fallet i energiprisene har dels sammenheng med utbruddet av koronaviruset i Kina. Som følge av forventninger om mindre reisevirksomhet har Kinas raffinerisektor kuttet kraftig i produksjonen. Det blir anslått at etterspørsel etter olje kan falle med så mye som 1,7 millioner fat per dag.

Amerikansk oljeproduksjon fortsetter å øke. Dessuten var oljeproduksjonen i Brasil og Canada på «all time high» i desember. I skrivende stund ser det ikke ut til at OPEC vil komme med noe ekstraordinært kutt i produksjonen. Neste OPEC- møte ser ut til å bli i mars.

Rogers metallindeks falt med over -2% i januar, målt i USD. Prisene på edelmetaller, som gull, sølv og palladium steg i januar, men prisene på industrimetaller falt. Verst gikk det ut over prisene på kobber og nikkel (-9%).

Rogers jordbruksindeks falt med -3% i januar, målt i USD. Eksportprisene på fersk laks falt med ca. 8% i NOK i forrige måned.

Det er stor usikkerhet om de økonomiske virkningene av koronaviruset, og det vil kunne bli ytterligere press på flere råvarepriser.

Renter, inflasjon og valuta

I januar ble det ikke foretatt noen endringer i styringsrentene blant de sentralbankene vi følger nærmest.

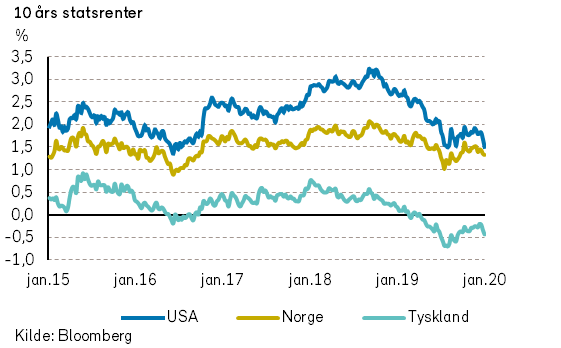

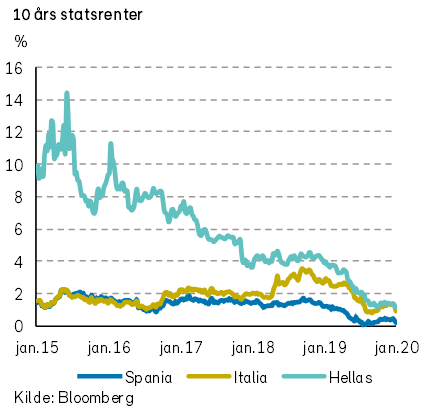

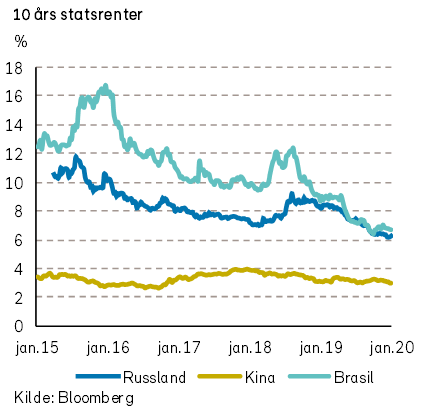

Lange statsrenter ble derimot betydelig lavere i januar. I USA gikk renten på tiårs statsobligasjoner ned med 41 punkter, til 1,51%. I Tyskland og Norge falt de tilsvarende statsrentene med cirka 25 punkter. Forklaringen til denne rentenedgangen er dels en større frykt for at koronaviruset vil kunne redusere den globale veksten.

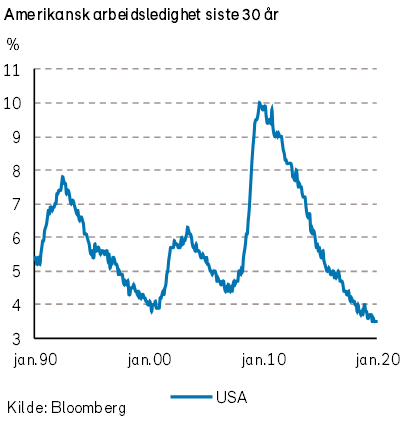

De korte amerikanske pengemarkedsrentene ble noe lavere i januar. Den amerikanske inflasjonen synes for tiden ikke å bli høyere enn sentralbankens målsetting. Pengemarkedet priser for tiden inn at det vil bli et nytt kutt i den amerikanske sentralbankrenten ila. de kommende 12 månedene.

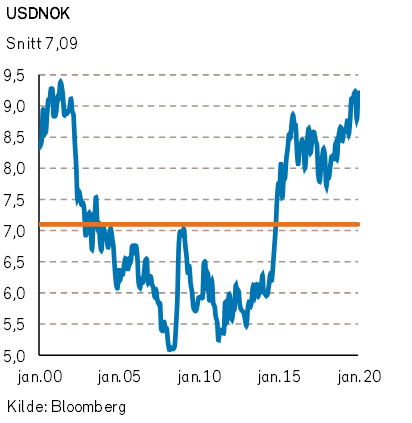

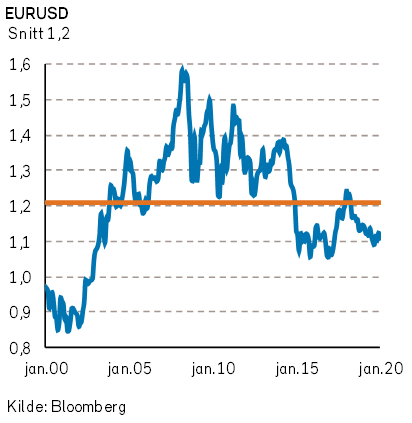

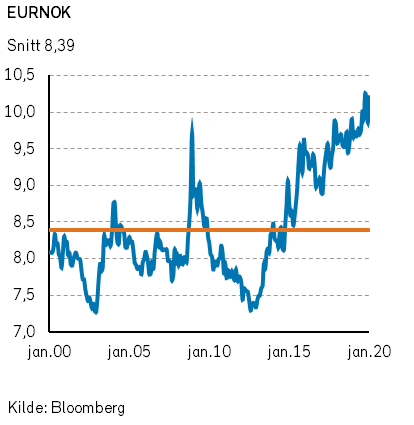

I valutamarkedene var det en «flukt» mot trygge valutaer som sveitserfranc, japanske yen og USD. Etter en sterk utvikling for verdien av NOK i desember, ble verdiutviklingen for NOK i januar derimot meget svak. Euroen var ved utgangen av januar i nærheten av rekord-høye nivåer mot NOK.

Geopolitiske forhold

I januar brøt det ut en virusepidemi i Kina. Kinesiske myndigheter har innført karantene i Hubei-provinsen med litt over 60 millioner innbyggere. Mange flyvninger til og fra Kina har blitt kansellert, og innbyggerne i rammede områder har blitt bedt om å holde seg hjemme. De økonomiske konsekvensene vil kunne bli betydelige.

Viruset (2019-nCoV) har enn så lenge ikke spredd seg i særlig grad mellom mennesker utenfor Kina. Viruset skaper likevel problemer for globale forsyningskjeder og økonomisk vekst langt utenfor Kina.

I USA ble presidenten frifunnet i riksrettssaken mot ham i begynnelsen av februar. Det republikanske flertallet i senatet stemte som forventet i favør av full frifinnelse. Mens riksrettssaken pågikk fremla president Trump sin fredsplan for Israel og Palestina. Planen bidrar trolig ikke til fred. Palestinske myndigheter har nektet å delta i prosessen, men planen kan bidra til gjenvalg for Israels statsminister Benjamin Netanyahu.

Den 31. januar forlot Storbritannia formelt Den europeiske union, etter 47 års medlemskap. Øyriket forblir en del av EUs indre marked frem til nyttår, men har nå anledning til å inngå nye handelsavtaler. Vi tror dette er starten på en lang prosess. Det vil fortsatt være stor usikkerhet knyttet til britiske rammebetingelser for internasjonal handel.

Fremmede makter lovet å avslutte deres innblanding i borgerkrigen i Libya i januar. Likevel fortsetter krigføringen med støtte fra Tyrkia på den ene siden og Egypt, Russland og De forente arabiske emirater på den andre. Flere havner og oljeinstallasjoner har blitt stengt ned.

I vår rapport «Økonomiske utsikter 2020», datert 24. januar, har vi i større grad beskrevet den geopolitiske situasjonen og geopolitiske utsikter.

Norsk økonomi

Norges Bank avholdt et rentemøte i januar. Styringsrenten ble holdt uendret på 1,5%. Sentralbanksjef Olsen uttalte at renteutsiktene var lite endret siden møtet i desember, og at det var mest sannsynlig at den norske styringsrenten blir værende på dagens nivå i den nærmeste tiden.

Veksten i norges Fastlands-BNP vil trolig avta betydelig i år. De store norske bedriftsbarometrene har falt kraftig, og er nå lavere enn det historiske gjennomsnitt. I snitt forventer norske samfunnsøkonomer at veksten i Fastlands-BNP vil falle fra 2,5% i 2019 til 1,7% i 2020.

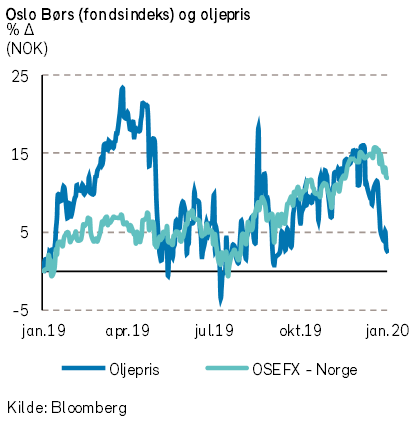

Samtidig som det var en stor nedgang i olje- og gasspriser i januar, ble verdien av norske kroner betydelig lavere. Valutasvekkelsen bidrar til noe bedret konkurranseevne for norsk næringsliv, og importerte varer og tjenester (herunder feriereiser) blir dyrere.

Statsminister Solbergs regjering har fått et svakere parlamentarisk grunnlag etter at Fremskrittspartiet forlot regjeringen i januar.

Internasjonale aksjemarkeder

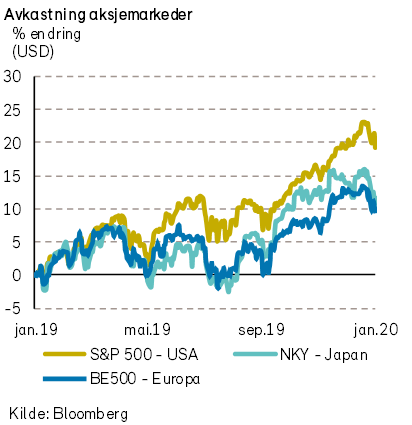

Januar begynte der 2019 endte, med stigende aksjemarkeder og positiv stemning hos investorene. Den økte geopolitiske spenningen mellom Iran og USA, etter drapet på general Solemani, ble stort sett ignorert av aksjemarkedet.

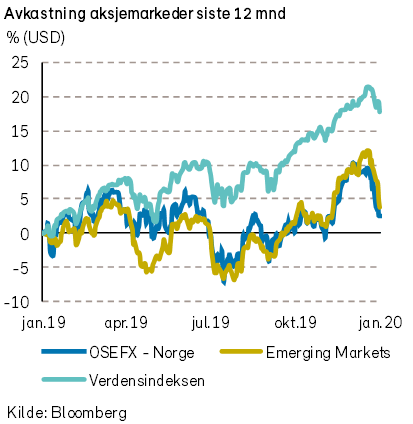

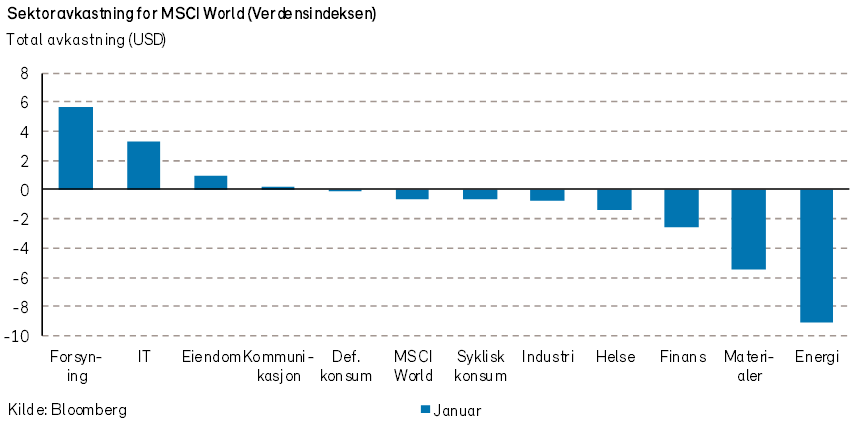

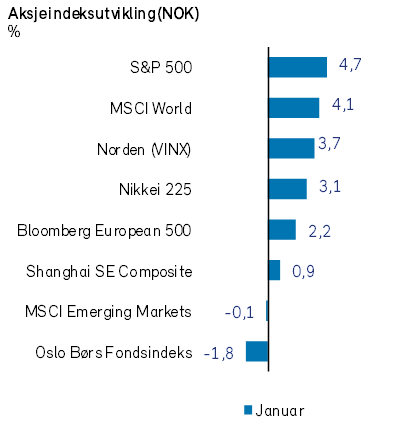

Oppgangen i aksjemarkedet snudde imidlertid midt i januar, etter rapporter fra Wuhan i Kina om et nytt koronavirus (2019-nCoV) som spredte seg med betydelig dødelig virkning. Verdensindeksen (MSCI World Index) endte januar med en svak nedgang på -0,6% i USD (men +4,2% i NOK!). Det globale markedsbildet for aksjer i januar var preget av en svak utvikling for «verdi-selskaper» i sektorene.

Under feiringen av kinesisk nyttår var aksjemarkedet i Shanghai stengt. Makroøkonomer forsøker å estimere hvilke konsekvenser koronaviruset vil ha for global økonomisk vekst og selskapenes inntjening. Med større usikkerhet om den økonomiske utviklingen steg også volatilitetsindeksen (VIX index) til nivåer som sist ble observert i oktober i fjor.

Den amerikanske S&P 500-indeksen endte flatt i januar (+4,8% i NOK). Det var store avkastningsforskjeller mellom de ulike sektorene. Forsyningssektoren steg mest (+7% i USD), mens energisektoren var svakest (-11% i USD). Forventningen om et rentekutt (eller flere) i 2020 fra den amerikanske sentralbanken var delvis årsak til de positive bevegelsene innen rentesensitive sektorer.

Frykt for lavere økonomisk aktivitet og nedgang i oljeprisene, bidro til fall for oljeselskapene. Største positive bidrag til avkastningen i S&P kom fra teknologiselskapene Microsoft, Amazon og Apple. Alle de tre store selskapene rapporterte gode tall for siste kvartal av 2019.

STOXX Europe 600-indeksen falt med -1,2% i EUR (+2,3% i NOK) i januar. Også i Europa var det forsyningssektoren som gjorde det best (+9% i EUR) og energisektoren som var svakest (-7% i EUR). De største positive bidragene kom fra de sveitsiske selskapene Roche Holding (helse) og Nestle (defensivt konsum). Sistnevnte steg på tross av svakere kvartalstall enn ventet. Dette synes å være symptomatisk for det eksisterende regimet i aksjemarkedet, hvor investorene fremdeles ønsker å være investert, men søker etter tilsynelatende «trygge» aksjer.

Den europeiske resultatsesongen er i gang og foreløpig fremstår resultatene noe varierende. Inntjeningsveksten er i snitt bedre enn ventet, men en større andel av selskapene har rapportert om svakere salgsvekst.

De nordiske aksjemarkedene (VINX Index) steg med +3,7% (i NOK) i januar. Med unntak av materialer, steg samtlige sektorer i den nordiske indeksen. Legemiddel-selskapet Novo Nordisk (+10% i NOK) var det selskapet som ga størst positivt bidrag til indeksen.

Det norske aksjemarkedet

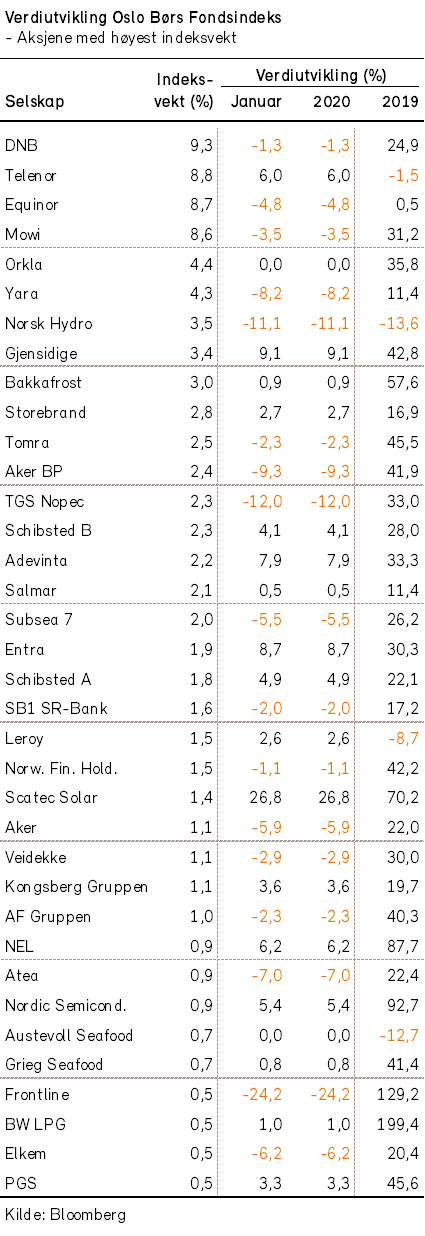

Det norske aksjemarkedet fikk både absolutt og relativt sett en svak utvikling i januar, og fondsindeksen falt med -1,8%. Til sammenligning steg verdensindeksen (MSCI World) +4,2% i NOK (-0,6% i USD).

Den relativt svake avkastningen for norske aksjer kan i stor grad forklares med svak utvikling for aksjer i energi- og råvaresektorene. Energiaksjer utgjør om lag 20% av fondsindeksen, mens de kun utgjør om lag 5% av verdensindeksen. Blant energiaksjene med størst negativ indekspåvirkning kan vi nevne Equinor (-5%), TGS (-12%), Aker BP (-9%), Borr Drilling (-36%) og Frontline (-24%).

De selskapene med størst positiv indekspåvirkning i januar var Telenor (+6%), Scatec Solar (+27%), Gjensidige Forsikring (+9%), Adevinta (+8%) og Entra (+9%).

Noen analytikere vil antagelig kunne beskrive verdiutviklingen for norske aksjer i januar som at billige (sykliske) aksjer er blitt billigere samtidig som at dyre aksjer er blitt dyrere.

Pr. 10. februar har over 30% av selskapene i fondsindeksen presentert tall for fjerde kvartal av 2019. De aggregerte driftsinntektene er rapportert til å være -9% lavere enn forventet. Samtidig er det aggregerte nettoresultatet blitt rapportert som -7% svakere enn forventet.

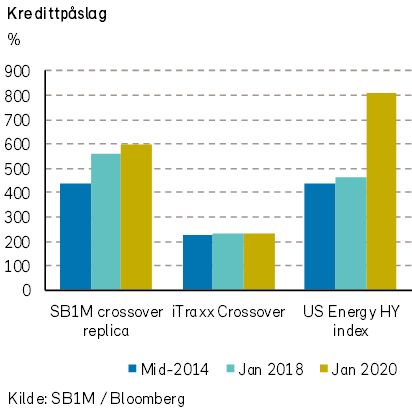

Det norske høyrentemarkedet

Januar ble en god måned for investorene i det norske høyrentemarkedet mht. avkastning. Norske kredittpåslag ble noe lavere, samtidig som kredittpåslagene steg internasjonalt.

For selskapet Melin Group var januar derimot ikke noen god måned. Myndighetenes nye forslag til inkassosatser, som innebærer en reduksjon i salærene for småkrav på hele 60%, vil kunne ramme selskapets inntjening hardt. Det førte til at selskapets obligasjoner falt betydelig i kurs.

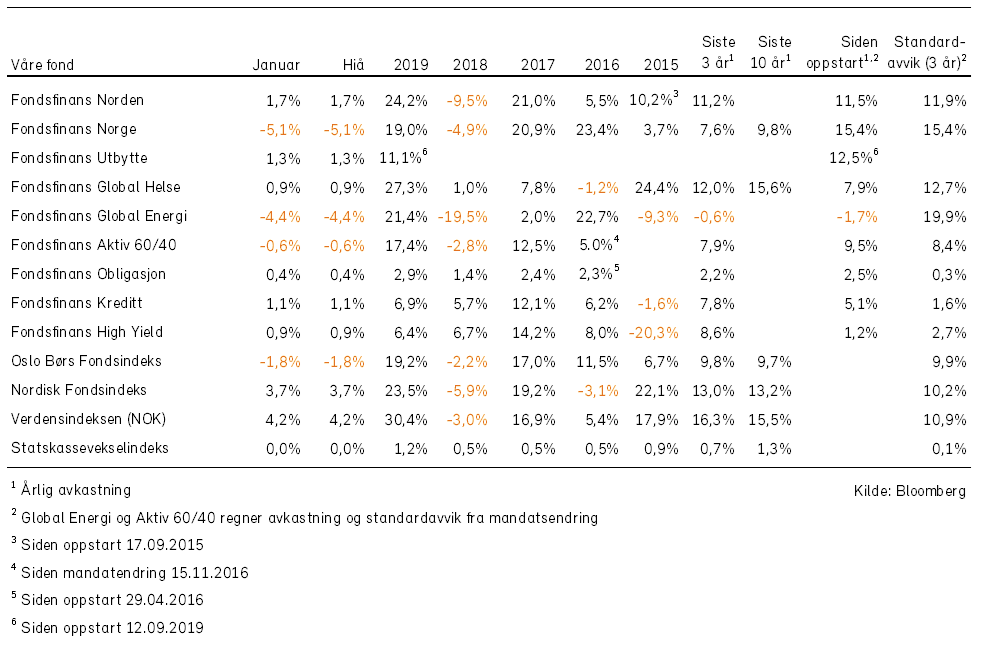

Historisk utvikling for våre fond

For fullstendig oversikt over historisk avkastning og forvalterkommentar se PDF versjonen av rapporten her